Lyhyt esittely siitä, mikä vaikuttaa rahan tarjontaan modernissa taloudessa

Se on kiistaton – maailma käyttää rahaa. Tämä ajatus on juurtunut meihin kaikkiin ja me kaikki ymmärrämme sen syvästi. Tämä käy ilmi siitä, että vietämme päivittäin valtavan määrän tunteja saavuttaaksemme enemmän.

Bitcoin-avaruudessa näemme jatkuvasti uutisia, meemejä ja kritiikkiä siitä, kuinka keskuspankit ovat jälleen painaneet järjettömiä rahamääriä. Totuus on, että rahajärjestelmä ei toimi aivan niin yksinkertaisesti – mukana on paljon enemmän toimijoita, jotka lopulta päättävät uuden rahan luomisen nettomäärän maailmassa.

Tämä järjestelmä vaikuttaa elämäämme suuresti – esimerkiksi säästötiliemme koroista, asuntolainoista, inflaatiosta ja omaisuuserien hinnoista globaaleihin ongelmiin, kuten kasvavaan vaurauseroon. Merkityksestä huolimatta harvat ymmärtävät tämän järjestelmän toiminnan. Meille ei opeteta sitä koulussa.

Tässä kappaleessa tarkastelemme luottoa perusteellisesti. Artikkelin jälkeen ymmärrät paremmin, miksi se on nykyaikaisen taloutemme kulmakivi ja miten se on tärkein rahan luomisen ajuri, ja pystyt tarkastamaan työkalut, joita keskuspankit käyttävät luoton hallintaan.

Kuva: Brian Miller päällä Irrota. Osa Alecin monopolia (https://www.alecmonopoly.com/)

Kuva: Brian Miller päällä Irrota. Osa Alecin monopolia (https://www.alecmonopoly.com/)

Tapahtumat

Jotta voisimme ymmärtää, kuinka rahaa ansaitaan, meidän on ensin ymmärrettävä, miten ne käytetään.

Me kaikki tiedämme mitä transaktio on – rahankäyttö johonkin muuhun, olipa se sitten palvelu, tavara, omaisuus tai mikä tahansa muu.

Talous on kaikkien liiketoimia kaikilla markkinoilla.

Talous on kaikkien liiketoimien summa kaikilla sen markkinoilla.

Tämän avulla voimme sanoa, että raha on kunkin liiketoimen perusta ja siten talouden perusta.

Kauppa. (Kuva: Blake Wisz päällä Irrota)

Kauppa. (Kuva: Blake Wisz päällä Irrota)

Kaupan helpottamiseksi henkilön on käytettävä ansaitut rahansa johonkin. Petollisen yksinkertainen, kauppa on kriittinen rakennusosa koko maailman talouskoneelle.

Koska talous on kaikkien liiketoimien summa ja liiketoimen ohjaa henkilö, joka on valmis käyttämään rahaa vastineeksi jotain, voimme sanoa, että taloutta ohjaa ihmisten kulutus.

Tärkein huomio tässä on, että tästä käytetystä rahasta tulee toisen henkilön ansaitsema raha.

Ajattele sitä – jokainen ansaitsemasi dollari on dollari, jonka joku muu on käyttänyt. Yhden henkilön menot ovat toisen tuloja.

Yhden henkilön menot ovat toisen tuloja.

Tämä on vaihdon perusta. Kaikki, mitä teemme ammattimaisesti, on aina rakentaminen / antaminen jotain, mihin vaihdetaan raha.

Raha

Raha on ihmisen keksintö, jolla on pitkä ja pitkä historia. Kaikenlaiset asiat ovat olleet rahana aiemmin – vaihtokaupat, kuoret, kultakolikot – ja se on edelleen muuttanut määritelmäänsä tullakseen paperirahaksi, digitaaliseksi rahaksi ja bitcoiniksi.

Ottaen huomioon menneisyys ja tulevaisuus, keskitykäämme rahaan, mistä sitä pidetään nykyään tavallisimmin: dollarin seteleinä.

Kuva: Jonathan Borba päällä Irrota

Kuva: Jonathan Borba päällä Irrota

Tästä ihmiset kuvittelevat rahaa, vaikka se olisi digitaalisessa muodossa.

Mutta se ei ole aivan oikein. Suurin osa siitä, mitä ihmiset kutsuvat nykyään rahaksi, on oikeastaan luotto – eräänlainen väliaikainen raha, joka on lopulta palautettava luotonantajalle (tyypillisesti pankille).

Suurin osa rahasta on nykyään luotto.

Oikein. Suurin osa talouden rahoista on itse asiassa luonteeltaan väliaikaisia.

Vahvistamiseksi ei tarvitse katsoa pidemmälle kuin viralliset luvut – luoton kokonaismäärä Yhdysvalloissa on 80 biljoonaa dollaria, rahan kokonaismäärä on noin 19 biljoonaa dollaria. Se on lähellä suhdetta 1: 4,2 – eli jokaista 4,2 väliaikaista dollaria kohden on vähintään yksi pysyvä dollari.

Huomaa: Tämä luku on alaraja, koska on vaikea tunnistaa, mikä osa 19 biljoonan dollarin M2-rahan tarjonnasta on luotto ja mikä ei.

Luotto

Luotto on talouden suurin, tärkein ja epävakaisin osa. Se on lainanotto, jonka lupaat maksaa takaisin tulevaisuudessa.

On olemassa kaksi termiä kuvaamaan tätä lainanoton vuorovaikutusta:luotto ja velka.

Yhden kerran luotto luodaan, siitä tehdään velka.

luotto (Keskiranskalainen uskosta, luottamuksesta) – lainanottajan teko, joka ottaa lainaa luotonantajalta.

velka – luotonottajan velat (ts. Vastuu), kun hän on ottanut luottoa.

Luotto on se, mikä mahdollistaa nousukierroksen taloutessamme.

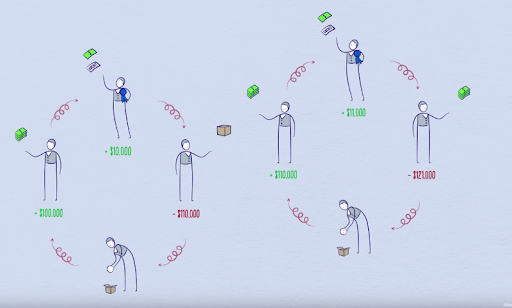

Jos olet ansainnut 100 000 dollaria ja otat 10000 dollarin hyvityksen, voit yhtäkkiä käyttää 110 000 dollaria! Koska yhden henkilön menot ovat toisen henkilön tuloja, tämä tarkoittaa, että toinen henkilö ansaitsi juuri 110 000 dollaria! Kuvittele, että he ottavat myös luottoa, ja niin sykli jatkuu.

Lähde: Ray Dalio – Kuinka talouskone toimii. Käytetään luvalla.

Lähde: Ray Dalio – Kuinka talouskone toimii. Käytetään luvalla.

Luotto on se, mikä mahdollistaa nousukierroksen taloutessamme.

Tämä tosiasia on perustava kaikelle muulle.

Jos jatkat spiraalia riittävän kauan, voit nähdä, kuinka se merkitsee yhä enemmän menoja ja siten yhä enemmän tuloja!

Mitä enemmän luottoa otetaan, sitä enemmän rahaa näkyy järjestelmässä. Koska luottoa käytetään tyypillisesti menoihin, sitä enemmän luottoa otetaan, sitä enemmän tuloja järjestelmässä nousee. Tuon linssin kautta luottojen ottamista voidaan pitää hyvänä asiana.

Mutta myös, mitä enemmän luottoa otetaan, sitä enemmän velkaa syntyy.

Sitomalla tämän takaisin suhteeseen 1: 4,2 voit kuvitella, kuinka pitkälle olemme jatkaneet luottojen luomista.

Saatat kysyä itseltäsi: “Mistä tämä maaginen luotto sitten tulee?”

Murtolukuinen varantopankki

Älä etsi pankkitililtämme luottoa!

Tutkitaan pankkijärjestelmää, jota on käytetty ainakin siitä lähtien 1400-luku, kanssa Yhdysvallat hyväksyi sen laajasti vuonna 1863.

Tätä pankkitapaa kutsutaan osittainen varantopankki – siinä todetaan, että pankit saavat lainata murto-osan rahasta, joka heillä on muiden ihmisten talletuksissa.

Tässä avataan Pandoran laatikko – pankkien lainaa rahaa on luotu tyhjästä ilmasta. Jos Alice tallettaa dollareita pankkiin ja pankki lainaa osan niistä Bobille, sekä Alicella että Bobilla on rahaa pankissa – jonka summa on suurempi kuin alun perin talletettu.

Toisin sanoen – pankeilla ei ole fyysisesti kaikkea rahaa, jonka he antavat sinulle ottaessasi luottoa. Rahat, jotka he antavat sinulle, kun otat luottoa, ovat digitaalisia ja juuri luotuja.

Huomaa, että pankit eivät voi tulostaa uutta fyysistä rahaa, ne voivat luoda vain uutta digitaalista rahaa – loppujen lopuksi ne ovat vain päivitetyt merkinnät tietokantoihinsa.

Loppujen lopuksi pankit eivät myöskään voi vapaasti luoda niin paljon digitaalista rahaa kuin haluavat – rajoituksia on.

Heillä on varantovelvollisuus – vähimmäisprosentti lainatuista rahoista, joita heidän on lain mukaan pidettävä varastoina. Tämä on tyypillisesti 10 prosenttia.

Pankin varantovelvollisuus on pullonkaula, joka määrää, kuinka paljon lainoja ne voivat antaa.

Jokaisesta pankin varannossa olevasta 1 dollarista se olisi voinut antaa lähes 9 dollaria lisää luottoa. Siksi sitä kutsutaan osarahaksi – se varaa vain murto-osan varoista, jotka se “antaa” ihmisille.

Joitakin esimerkkejä: Jos talletat 1000 dollaria pankkiin, sillä on mahdollisuus lainata siitä 900 dollaria. Tämä on kirjaimellinen rahan luominen, koska silmäsi mukaan sinulla on vielä 1000 dollaria pankissa ja lainanottajan silmissä heillä on 900 dollaria pankissa – mutta vain 1000 dollaria talletettiin koskaan. Tuloksena on, että pankissa on ihmisiä, joilla on 1 900 dollaria talletuksia, mutta tosiasiallisesti 1 000 dollaria.

Tässä on visualisointi pelaavasta järjestelmästä:

1000 dollarin polun seuraaminen – se toimii kirjaimellisesti. Lähde: Kirjoittaja

1000 dollarin polun seuraaminen – se toimii kirjaimellisesti. Lähde: Kirjoittaja

Yllä oleva esimerkki kuvaa osan pankkitalletuksesta. Näin pankit ansaitsevat rahaa talletuksista – ne lainaa niitä korkoina ei kerran, vaan jatkuvasti, kun tämä uusi raha kiertää koko järjestelmässä.

Tarkasteltaessa sitä järjestelmällisellä tasolla voidaan sanoa, että kun lainoja annetaan, rahaa syntyy. Kun lainat maksetaan, raha katoaa.

Ajattele sitä kuin ilmapalloa, joka voidaan täyttää pisteeseen asti ja tyhjentää. Tässä mielessä luotosta luotua rahaa voidaan pitää väliaikaisena, koska se palautetaan lopulta takaisin pankille.

Kun lainoja annetaan, järjestelmään syntyy uutta rahaa.

Kun lainat maksetaan takaisin, raha katoaa järjestelmästä.

Se on melko mielenterveys joillekin. Se vie jonkin aikaa, kun tämä uppoaa sisään ja ymmärtää, miten se toimii.

Huomautus varantovaatimuksista

Tämä kriisi toi muutoksen moniin asioihin, ja murto-osuus oli yksi niistä. Se oli poistettu Yhdysvalloissa maaliskuussa 2020. Tämä ei ole ennennäkemätöntä – monilla muilla mailla ei ole varantovelvoitetta (Australia, Iso-Britannia, Kanada), monilla muilla on vähäisiä vaatimuksia (Eurooppa: 1 prosentti) ja Yhdysvalloissa. oli liikkeellä kohti “Ample-Reserves-järjestelmä”Riippumatta.

Jopa ilman varantovelvoitetta pankit eivät voi vapaasti tulostaa niin paljon rahaa kuin mahdollista. Niitä edelleen rajoittaa, tällä kertaa ns pääomavaatimukset. Yhdysvalloissa pääomavaatimukset tarkoittavat, että riittävän pääomariskin saaneella laitoksella on oltava vähintään 4 prosentin pääoma-riskipainotettujen omaisuuserien suhde eli pankilla on oltava vähintään 4 prosenttia pääomaa (kanta, julkistetut varat, pidetyt tulot) kaikkien varojensa arvosta. (Luotto tyypillisesti noin 75 prosenttia pankin varoista omaisuus.)

Tässä mielessä pankin varannot (ts. Rahat, jotka sillä on keskuspankkitilillä) ovat osa sen pääomaa, koska se on julkistettu varanto.

Erona on, että tämä julkistettu varaus ei ole enää ainoa pullonkaula siitä, kuinka paljon he voivat lainata – se on vain osa sitä nyt.

Erityissäännöksistä riippumatta osamääräisen varannon esimerkin pitäisi antaa sinulle hyvä käsitys siitä, kuinka uusi raha tulee talouteen luoton kautta. Onko olemassa varantovelvoitetta vai ei, on vain raja luoton määrälle.

Kiista murto-osuuksien varantovaatimuksista

Osamääräisen varantovaatimuksen äskettäin poistamisen myötä verkossa on tällä hetkellä paljon vanhentunutta / sekatietoa.

Edelleen, jos vie aikaa sukeltaa viime vuosisadan talouskirjallisuus, he ovat yllättyneitä nähdessään, että taloustieteilijät ovat käyneet läpi lukuisia teorioita yksityisten pankkien tavasta luoda rahaa, kaikki tämä on perustunut teoreettisiin malleihin.

ensimmäinen tutkimus, jossa annetaan selitys empiiristen tietojen avulla julkaistiin vuonna 2014!

Tämän järjestelmän toiminnasta näyttää olevan melko vähän kiistaa, ja on suorastaan järkyttävää tietää, että suuri osa nykyaikaisesta pankkipolitiikasta, sääntelystä ja uudistuksista perustuu teoriaan, ei tosiseikkoihin.

Empiiriset tiedot näyttävät tukevan sitä, että pankeilla on kyky luoda rahaa tyhjästä, mikä ei kuitenkaan kiistä sitä tosiasiaa, että rahat, joita ne voivat luoda, rajoittuvat pankkien sääntelyvaatimuksiin (pääoma / varanto). Ainoa ero on, että heidän ei välttämättä tarvitse alentaa varantojaan, kun laina on annettu.

Takeaways toistaiseksi

- Talous on kaikkien liiketoimien summa kaikilla sen markkinoilla

- Luotto auttaa vauhdittamaan talouden kasvua

- Suurin osa rahasta on nykyään luotto

- Kun lainaa annetaan, järjestelmään syntyy uutta rahaa

- Pankkien varantovaatimukset olivat pitkään luotonluonnin pullonkaula, mutta viime aikoina järjestelmä on siirtynyt monimutkaisemmalle ja epämääräisemmälle mekanismille

Yhteenveto toistaiseksi

Olemme oppineet transaktioiden tärkeydestä ja siitä, että transaktiot ovat talouden ainoa rakennuspalikka. Selitimme mikä luotto on ja miten se auttaa kasvattamaan liiketoimien arvoa (menoja), mikä puolestaan lisää tuloja.

Selitimme, kuinka varantovelvollisuus toimii osittaisessa varantopankkijärjestelmässä, ja saimme tietää, että taloustieteilijät eivät ole tähän päivään mennessä asettuneet teoriaan, joka sanelee kuinka raha luodaan.

Okei, kuka sitten sanelee kuinka paljon uutta rahaa syntyy?

Rahan luominen

Keskuspankit vastaavat yleensä rahan luomisesta.

Yhdysvalloissa keskuspankin virallinen tavoite on harjoittaa rahapolitiikkaa siten, että maa saavuttaa kestävän pitkän aikavälin kasvun. Toisin sanoen se haluaa hallita rahan tulostusta kasvua edistävällä tavalla.

Sanottu vasta luotu raha voi olla joko fyysistä laskujen muodossa (ts. Yhdysvaltain dollarin seteleitä) tai digitaalista, tietokannassa olevien numeroiden muodossa.

Lähde: LM Otero / AP / File

Lähde: LM Otero / AP / File

Fyysinen rahan luominen

Yhdysvaltain dollarin seteleiden osalta valtiovarainministeriö tulostaa kirjaimellisesti ne. Liittovaltion keskuspankki päättää, kuinka paljon tulostettavaksi tulee fyysisen rahan kysynnän mukaan – se määrää valtiovarainministeriön tulostamaan tämän määrän dollareita. Tämä vasta lyöty raha siirretään sitten Fedin 28 kassalle ja sieltä se jaetaan kaikille pankeille.

Todellinen paperiraha vähenee vähäpätöisesti – se on vain 11 prosenttia rahan kokonaismäärästä. (1,75 biljoonaa dollaria 15333 biljoonasta, vuoden 2019 lopussa).

Aivan oikein – suurin osa rahoista maailmassa on digitaalista. Tapa digitaalisen rahan luomiseen on paljon vivahteikkaampaa ja vähemmän suoraan Fed: n hallinnassa.

Sukelletaan syvemmälle ymmärtämään, miten loput 89 prosenttia Yhdysvaltain rahavarasta syntyy.

Digitaalisen rahan luominen

Jos muistat, mainitsimme, että luotto on rahaa, joka lainataan olemassaoloon. Koska yksityiset pankit lainaavat rahaa suurelle yleisölle, voimme sanoa, että niillä on valta luoda rahaa digitaalisesti.

Jos suurin osa rahoista maailmassa on digitaalista, suurimman osan maailman rahan tarjonnasta ovat yksityiset pankit.

Näin se on – valtava määrä uutta rahaa syntyy yksityisten pankkien myöntämillä luottotiedoilla. Tämä on ristiriidassa yleisen uskomuksen ja tiedotusvälineiden otsikoiden kanssa, joiden mukaan keskuspankit painavat valtavia määriä rahaa.

Uudet rahat syntyvät yksityisten pankkien antamilla luottotiedoilla.

Tästä huolimatta keskuspankkien on edelleen valvottava tätä rahapolitiikkansa mukaisesti.

Keskuspankkien rooli

Keskuspankeilla on edelleen suuri vaikutus siihen, kuinka paljon rahaa luodaan, ne vain hallitsevat sitä välillisesti kannustamalla yksityisiä pankkeja asianmukaisesti ja säätämällä rahan tarjontaa.

Keskuspankilla on kolme pääasiallista tapaa hallita uutta rahanluontiprosenttia:

- Pääomavaatimukset

- Liittovaltion varojen korko

- Määrällinen keventäminen

Mennään heidän yli:

Pääomavaatimukset

Pääomavaatimukset rajoittavat luontaisesti sitä, kuinka paljon luottoa pankki voi antaa. Aiemmin pullonkaula oli varantovelvollisuus, mutta kuten mainitsimme, pankit ovat nyt vain rajoitettu pääomavaatimuksillaan.

Jos keskuspankki haluaisi vähentää järjestelmän luottomäärää, se lisäisi pankkien pääomavaatimuksia ja kutistaisi siten edelleen niiden luottojen määrää, jotka he voivat antaa nykyisellä pääomallaan.

Päinvastoin, jos Fed haluaisi lisätä järjestelmän luoton määrää, se voisi alentaa pääomavaatimuksia, jotta pankit voisivat lainata enemmän tällä hetkellä omistamallaan pääomalla.

Tietenkin se, että pankit antavat lainata mahdollisimman paljon, ei takaa lainojen myöntämistä. Loppujen lopuksi sinun on kannustettava yleisöä ottamaan myös enemmän lainoja.

Federal Funds Rate

Jos olet koskaan lukenut talousvälineitä, olisit varmasti nähnyt otsikoita, kuten “Fed alentaa korkoa”.

Yleisesti mainittu korko on itse asiassa liittovaltion varojen korko, taloudellemme peruskorko, joka toimii vertailukohtana ja vaikuttaa kaikkiin muihin korkoihin. Jotta ymmärtäisimme parhaiten, miten se toimii, meidän on ensin ymmärrettävä, missä sitä käytetään.

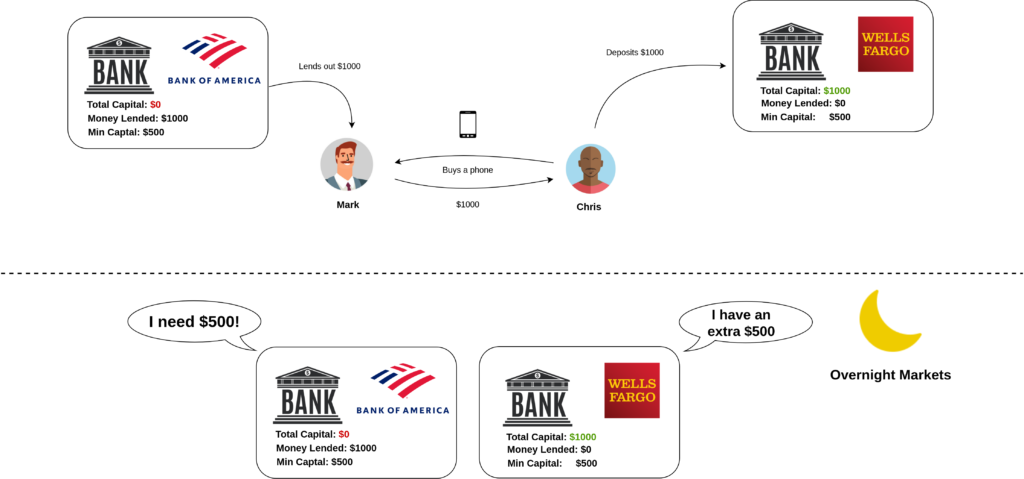

Yksityiset pankit yhdessä lukemattomien muiden laitosten kanssa käyvät kauppaa keskenään päivittäin ns yön yli repomarkkinat.

yli yön – lyhytaikainen, tyypillisesti päivän ajaksi (siis yön yli)

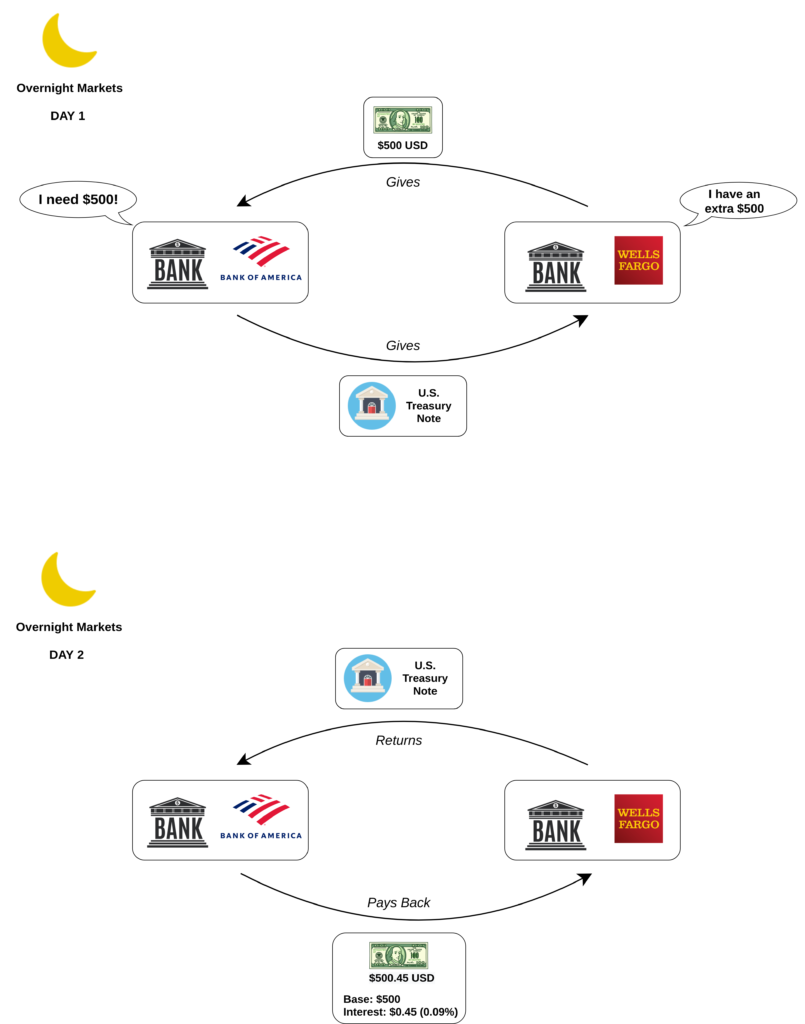

repo (lyhenne jstk takaisinostosopimus) – vakuudellinen laina, jossa yksi osapuoli myy arvopapereita toiselle ja sitoutuu ostamaan ne takaisin korkeammalla hinnalla. Yön yli -markkinoilla yleisimmin myydyt arvopaperit ovat Yhdysvaltojen valtiovarainministeriöitä.

käänteinen repo – lyhytaikainen vakuudellinen laina, jossa yksi osapuoli ostaa arvopapereita toiselta ja suostuu myymään ne korkeammalla hinnalla. Se on repo-kaupan toinen puoli.

Pankille, joka myy arvopaperin ja ostaa sen myöhemmin takaisin, onko se takaisinostosopimus. Pankille, joka ostaa kyseisen arvopaperin ja myi sen myöhemmin korkeammalla hinnalla, se on käänteinen repo.

Yön yli -markkinoilla on monia osallistujia pankkien lisäksi, mutta niiden päätarkoitus on auttaa pankkeja tasapainottamaan varantonsa päivän jälkeen.

Sillä on alhaiset korot koko taloudesta, osittain siksi, että sen lainat ovat niin lyhyitä.

Pankit tarvitsevat varoja useista syistä – päivittäisten maksujen tarpeiden, sääntelyllisten rajoitusten (esim. Pääomavaatimukset), sisäisten riskienhallintarajoitteiden ja muiden tarpeiden tyydyttämiseksi.

Tiettynä päivänä pankki voi antaa enemmän lainoja, joiden kanssa se on mukava lyhyellä aikavälillä – se maksaa sen seuraavana päivänä yön yli -markkinoiden kautta. Esimerkki:

Lähde: Kirjoittaja

Lähde: Kirjoittaja

Laitoksilla on syytä lainata rahaa yön yli -markkinoilta, koska se on yksi turvallisimmista sijoituksista siellä. Pankeilla, joilla on ylimääräisiä varantoja, on samalla kannustin lainata kyseinen raha ulos ansaitakseen siitä korkoa.

Tämä kiinnostus tunnetaan nimellä yli yön hinta ja sitä edellyttää liittovaltion varojen korko (FRR).

Tämän kirjoituksen jälkeen, yön hinta on 0,09, joka on liittovaltion varojen tavoitekorkoalueella 0,00 – 0,25.

Minkä tahansa pankkipäivän alussa pankit, joilla on ylimääräisiä varoja, lainaa rahansa muille pankeille yön yli -lainalla. Mainittu laina maksetaan tyypillisesti seuraavan työpäivän alkaessa sen jälkeen (täten yön yli). Nämä lainat ovat vakuudellisia Yhdysvaltojen valtionkassaan.

Takaisinostosopimuksen kaksi vaihetta. Tämä prosessi on vakio ja sitä toistetaan useita kertoja päivittäin. Lähde: Kirjoittaja.

Takaisinostosopimuksen kaksi vaihetta. Tämä prosessi on vakio ja sitä toistetaan useita kertoja päivittäin. Lähde: Kirjoittaja.

Näiden reposopimusten yön korko on erittäin tärkeä uuden rahan luomisprosessille, koska se on voimakkaasti sidottu kiinnostukseen, jonka pankit tarjoavat asiakkailleen.

Korkea yön korko tarkoittaa, että pankit tarjoavat korkeammat korot asiakkailleen (muuten ne voisivat lainata vain yön yli -markkinoilla, mikä on turvallisempaa). Mitä korkeampi korko, sitä vähemmän kysyntää lainoille syntyy, sitä vähemmän uutta rahaa syntyy.

Vastaavasti matalampi yön yli -korko merkitsee asiakkaiden kiinnostuksen alenemista, mikä lisää lainojen kysyntää ja lisää uuden rahan luomista.

Joten miten Fed hallitsee näitä markkinoita?

Takaisin murto-osien varantopäivinä, jolloin varantovaatimus oli olemassa, tärkein ajuri näiden korkojen hallitsemisessa oli ns avoimien markkinoiden toiminta.

avoimien markkinoiden toiminta – keskuspankki ostaa tai myydä arvopapereita avoimille markkinoille rahapolitiikan toteuttamiseksi. Tämä voi olla joko puhdasta liiketointa (osto / myynti) tai takaisinostosopimusta (repo / käänteinen repo).

Kun Fed haluaa laskea korkoja, se tulostaa oman rahansa ja käyttää sitä arvopapereiden ostamiseen pankeilta. Koska Fed voi luoda niin paljon rahaa kuin haluaa, se voi olla loputon ostaja.

Ostamalla arvopapereita vasta painetulla rahalla Fed lisää uutta likviditeettiä pankkijärjestelmään. Koska pankeilla on silloin ylimääräistä käteistä, lainojen kysyntä on vähemmän ja siksi lainojen korot laskevat kysynnän tyydyttämiseksi.

Päinvastoin, kun Fed haluaa nostaa korkoja, se myy arvopapereita pankeille, ryöstämällä käteistä (varantoja) pankkijärjestelmästä, mikä lisää siten lainojen kysyntää. Rajoitetun käteisrahan vuoksi korot nousevat, koska pankit ovat valmiita maksamaan siitä korkeammalle.

Nykyään avointen markkinoiden runsaalla varantojärjestelmällä on vähäisempi vaikutus. Tämä johtuu suuresta varantomäärästä – pienet muutokset tarjonnassa eivät enää vaikuta niin paljon.

Sen sijaan, että tekisi massiivisia avomarkkinaoperaatioita, Fed alkoi käyttää muita työkaluja liittovaltion varojen korkojen sitomiseksi.

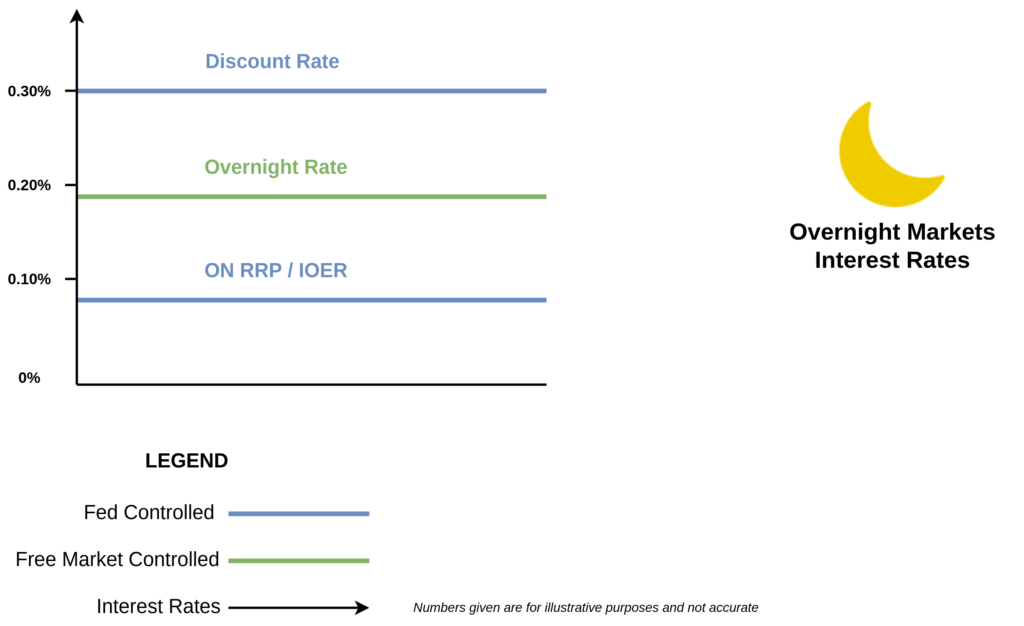

Ensinnäkin se otti käyttöön uuden säännön, jossa se maksaa pankeille korkoa ylimääräisistä varastoista, jotka ne tallentavat Fed-tilillään. Tätä kutsutaan IOER korko.

IOER-korko (ylimääräisten varojen korko) – korot, jotka Fed maksaa jäsenpankeille niiden ylimääräisistä varannoista, jotka heillä on heidän tilillään Fedissä.

Jos Fed haluaa nostaa korkoja, se voi nostaa sen tarjoamaa IOER-korkoa. Tällä tavoin pankit lainattaisivat rahaa muille pankeille vain, jos se ansaitsee heille enemmän kuin pysäköisi rahansa Fedille.

Ongelmana on, että yön yli -markkinoilla on toimijoita, jotka eivät ole pankkeja, joten heillä ei ole pääsyä Fed-tilille eivätkä ne voi hyötyä IOER: stä.

Nämä pankkien ulkopuoliset instituutiot voisivat silti lainata alle IOER: n, joten Fed ratkaisi tämän tekemällä avoimen markkinan operaatioita tarjoamalla laitoksille takaisinostosopimuksia Fed: n toivomalla korolla – laitokset ostavat arvopapereita Fediltä ja myyvät niitä korkeammalla hinnalla. hinta. Tämä on laitoksen kannalta käänteinen takaisinostosopimus.

Koska Fed tulostaa omat rahansa, se voi tarjota haluamansa korkean hinnan käänteisissä repoissa, mikä ei tarjoa pankkien ulkopuolisille laitoksille kannustimia tarjota lainoja alhaisemmilla koroilla (ne voisivat myydä Fedille takuulla korkeamman tuoton).

Tätä kurssia kutsutaan OVH: ssa.

ON RRP (tarjouskorko yön yli tapahtuville takaisinostosopimuksille) – korot, jotka Fed maksaa laitoksille, kun ne suorittavat käänteisen takaisinostosopimuksen Fedin kanssa (kun ne ostavat Fediltä arvopapereita myydäksesi ne takaisin korkeammalla hinnalla).

Nosta molempia IOER ja OVH: ssa nostaa yön yli -markkinoiden korkoa, koska kenelläkään osallistujalla ei ole mitään syytä tarjota lainoja alle tämän koron. He palvelevat alaraja liittovaltion varojen korosta.

Päinvastoin, lasku IOER ja OVH: ssa stimuloi korkojen laskua. Pankkeja kannustetaan lainaamaan rahansa ansaitsemaan siitä enemmän ja muita instituutioita kannustetaan etsimään korkeammat korot lainoistaan kuin mitä Fed tarjoaa.

Molemmat vuorovaikutukset lisäävät lainojen tarjontaa, mikä alentaa korkoa.

Lopuksi, Fedillä on toinen työkalu, jonka avulla voidaan hallita hintoja diskonttokorkoa. Tätä korkoa Fed käyttää lainojen myöntämiseen pankeille.

Lainan ottamista Fediltä pidetään hätätoimenpiteenä, koska se tarkoittaa, että mikään muu laitos ei halunnut lainata lainaajan rahaa yön yli -markkinoilla. Sellaisena Fed yleensä hinnoittelee tätä diskonttokorkoa hieman korkeammalla kuin sen liittovaltion varojen korko. Siitä huolimatta, jos Fed tarjoaa lainoja pankeille hallitsemallaan korolla, järjestelmä saa yläraja enimmäiskorosta. Tällä työkalulla Fed voi nyt hallita erittäin tiukasti yön yli -markkinoiden korkoa.

Lähde: Kirjoittaja

Lähde: Kirjoittaja

Kuten näette, Fed ohjaa nyt sekä yön koron ala- että ylärajaa ja kiinnittää sen tehokkaasti haluamaasi alueeseen.

Kvantitatiivinen helpotus (QE)

Ja nyt, viimeinen työkalu Fed: n arsenaalissa – josta olemme kaikki kuulleet – määrällinen keventäminen!

Vaikka se kuulostaa monimutkaiselta, se on tosiasiassa suhteellisen yksinkertainen – se on prosessi, jossa Fed ostaa varoja jäsenpankeiltaan uudella rahalla.

Se on sama kuin avomarkkinaoperaatio – ainoa ero on, että määrällinen keventäminen tapahtuu paljon laajemmassa mittakaavassa, joten sitä ei pidetä normaalina päivittäisenä operaationa, kuten avomarkkinaoperaatiot.

Nämä uudet varat menevät Fedin taseeseen – juuri tämä saa Fedin taseen kasvamaan, kuten monet tiedotusvälineiden otsikot huomaavat.

määrällinen keventäminen (QE) – keskuspankin toiminta laajentamalla tasettaan toteuttamalla laajamittaisia avoimilla markkinoilla operaatioita, jotka rahoitetaan uudella rahalla. Sitä käytetään tyypillisesti pitkäaikaisten (10 – 30 vuotta) Yhdysvaltojen valtiovarainministeriöiden ostamiseen jäsenpankeilta.

Tämän seurauksena se injektoi uutta rahaa jäsenpankkien varantoihin, mikä lisää niiden pääomaa ja antaa lainata paljon enemmän kuin voisi olla pääomavaatimustensa suhteen.

Mitä enemmän pankit voivat lainata – sitä enemmän he lainaa, joten lainojen tarjonta kasvaa. Kysyntä laskee, koska vähemmän pankkeja tarvitsee likviditeettiä.

QE tekee niin, että korot laskevat.

Sivuhuomautus: Kvantitatiivinen kiristys

Jokainen edellä mainituista työkaluista on hyödyllinen sekä korotettaessa että laskettaessa. Koska QE voi vain alentaa hintoja, sillä on nimetty vastine määrällinen kiristys (QT), joka on täsmälleen päinvastainen – keskuspankin toiminta pienentää tasettaan myymällä omaisuuseriä, mikä nostaa korkoja.

Mielenkiintoinen osa on se QT on ainoa mainitsemamme työkalu, jota ei ole koskaan ennen tehty mittakaavassa. Koska sen käytännön sovelluksia ei ole ollut paljon, meidän on kiinnitettävä huomiomme kokeisiin.

Fed on kokeillut QT: tä vuosien 2018 ja 2019 aikana, kun se myi joitain taseensa varoja, mutta sen piti lopettaa se äkillisesti melko pian sen jälkeen, kun se huomasi hidastuvan talouden.

Toinen elävä koe, jolla on määrällisiä kiristäviä ominaisuuksia, on Bitcoin.

Kuva: Monimutkainen Explorer päällä Irrota

Kuva: Monimutkainen Explorer päällä Irrota

Yhteenveto

Tässä pitkässä kappaleessa opimme paljon siitä, miten rahaa luodaan maailmassa, kuinka liiketoimet vaikuttavat talouteemme (yhden ihmisen menot ovat toisen tuloja) ja luoton perustavanlaatuisesta merkityksestä talouskasvun ja uuden rahan luomisen vauhdittamisessa..

Kerroimme, kuinka toisin kuin yleisesti uskotaan, Fed ei suoraa tulosta rahaa ja jaa sitä maailmalle. Rahan luomisen toiminta on paljon monimutkaisempaa, epämääräisempää ja epäsuorempaa. Lisäksi ei ole heti selvää, että rahan luominen on huono, koska luotolla on etuja taloudelle.

Saimme tietää, että luottojen liikkeeseenlasku on uuden rahanmuodostuksen äiti, ja siksi korkotasot ovat sen perustekijöitä.

Koskimme lyhyesti joitain nykyisiä rahanmuodostusmekanismeja – osittainen varantopankkitoiminta, runsas varantojärjestelmä, yön yli markkinat ja tapa, jolla keskuspankki käyttää työkalujaan vuorovaikutuksessa näiden mekanismien kanssa korkotason hallitsemiseksi, nimittäin pääomavaatimukset , avoimien markkinoiden operaatiot, IOER, ON RRP, diskonttokorko ja määrällinen keventäminen.

Kaikki takeaways ja yhteenveto Bullet Points

- Talous on kaikkien liiketoimien summa kaikilla sen markkinoilla

- Luotto auttaa vauhdittamaan talouden kasvua

- Kun lainaa annetaan, järjestelmään syntyy uutta rahaa

- Suurin osa rahasta on nykyään luotto

- Pankkien varantovaatimukset olivat pitkään pullonkaula luottojen luomisessa, mutta viime aikoina järjestelmä on siirtynyt monimutkaisemmalle ja epämääräisemmälle mekanismille

- Valtava määrä Uusi rahan ansaitseminen tapahtuu yksityisten pankkien antamilla luottotiedoilla

- Lainojen korkotaso määräytyy suurelta osin yön yli repomarkkinoiden korkojen perusteella

- Yön yli repomarkkinoiden korkoja hallitaan tiukasti liittovaltion rahastojen korolla

- Yhdysvaltain keskuspankki hallitsee liittovaltion varojen korkoa useilla työkaluilla, rajoittamalla sitä alemmaksi IOER / ON RRP: n kautta, ylärajaamalla diskonttauskorkolla ja säätämällä lainojen tarjontaa / kysyntää QE: n kautta

- Koska korko vaikuttaa lainojen kysyntään, se vaikuttaa uuden rahan luomiseen. Fed vaikuttaa siten uuden rahan luomiseen.

Seuraavan kerran, kun näet suuren M2-numeron, tiedä, että Fed ei tulosta 18 biljoonaa dollaria M2, mutta pikemminkin voi olla, että Fed antoi yksityisille pankeille rahaa, jotta ne voivat lainata paljon enemmän ja lisätä rahan tarjontaa.

Vaikka keskuspankkia on helppo syyttää, ongelman ydin on, että koko järjestelmä on luonnostaan puutteellinen. Jos monimutkaisuus ja epäselvyys eivät riitä sen todistamiseen, sen tosiasian, että käytimme pankkijärjestelmää, joka perustui teoreettisiin malleihin, jotka muuttuivat kolme kertaa viimeisen vuosisadan aikana, pitäisi olla riittävä osoitus siitä, että tämä järjestelmä ei ole moitteeton.

Jättäytyä syrjään, ostaa bitcoinia.

Facebook

Facebook Twitter

Twitter