2020 var oförglömlig, särskilt för Bitcoin. För att hjälpa till att minnas detta år för våra läsare bad vi vårt nätverk av bidragsgivare att reflektera över Bitcoins prisåtgärd, teknisk utveckling, samhällstillväxt och mer 2020 och att reflektera över vad allt detta kan betyda för 2021. Dessa författare svarade med en samling tankeväckande och tankeväckande artiklar. Klicka här för att läsa alla berättelser från vår serie slutet av året 2020.

2020 har varit det mest galna året i nyare historia. Världen kan bara inte bestämma hur man ska avsluta sig själv och hoppar schizofrens fram och tillbaka mellan kriser. Det är en shitshow och den har till synes kastat världen i en grop av kaos.

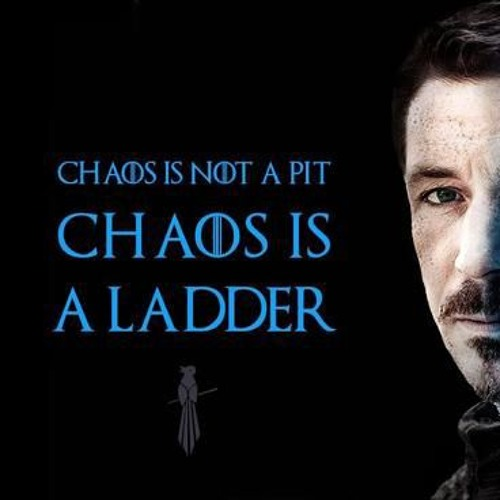

Kaos är dock inte en grop, som Littlefinger påpekade för oss i “Game of Thrones.” Kaos är en stege.

Bitcoin har dragit nytta av kaosstegen i år och skapat nya användningsfall och mästare. Nya djuptänkare har kommit in i rymden och skapat innehåll som gör det lättare för nya Bitcoiners att resa ner och genom kaninhålet. Centralbanker över hela världen har gått helt i botten med utskrift av pengar, och Bitcoin har, utan osäkerhet, etablerat sitt användningsfall som en kassareservtillgång för företag.

De tre mest fantastiska tankeledartilläggen till utrymmet i år har varit Robert Breedlove, Jeff Booth och Lyn Alden. Var och en har bidragit med något unikt för utrymmet som har haft en betydande inverkan på det ramverk jag använder för att förstå Bitcoin, dess plats i världen och dess plats i historien.

Robert Breedlove, The Number Zero And Bitcoin

I år hjälpte Breedlove till att organisera min mentala ram för Bitcoins plats i historien, och storleken på effekten som denna uppfinning kommer att ha på mänskligheten skriver stor.

Två veckor efter att varje marknad i världen puked (14 mars), tappade Breedlove “Antalet noll och Bitcoin.”Jag skrev ut papperet på jobbet så att jag kunde läsa det under vilken tid jag hade. Jag läste den två gånger den dagen, än en gång nästa dag, och Guy Swann har läst det åt mig minst två gånger sedan dess.

Före detta ögonblick hade jag inte stött på en tänkare som fastställde rätt storlek på hur viktig en uppfinning Bitcoin är. Breedlove tappar historien om uppfinningen / upptäckten av siffran noll och de massiva förbättringar av det mänskliga samhället som kom till följd av dess uppfinning / upptäckt. TL: DR är att noll har möjliggjort förbättringar av produktivitet och kreativitet i steg-funktion i allt som människor gör. Breedloves poäng är att Bitcoin kommer att ge liknande exponentiella vinster i kreativitet och produktivitet i alla mänskliga strävanden.

Jeff Booth, morgondagens pris

Kungen av det exponentiella tänkandet i år var Jeff Booth. Booth skrev en bok, “The Price Of Tomorrow”, där han redogjorde för dikotomin mellan teknikens exponentiella och deflationära karaktär och de exponentiella inflationstrenderna för penningtryck på skuldbaserade fiatmarknader.

Exponentials är svåra för det mänskliga sinnet att förstå, men exponentiella trender finns i hela naturen, från tillväxten av ett encelligt embryo till ett fullt fungerande barn, till hur orkaner utvecklas. Booth använder ett tankeexperiment och ber sin läsare att gissa hur tjockt papper som viks på sig själv 50 gånger skulle bli. Spoiler alert: det skulle vara tillräckligt tjockt att gå från jorden till solen.

Booth fortsätter med den vikta pappersmetaforen för att förklara hur tekniken exponentiellt tappar kostnaden för saker över hela världen, vilket gör allt billigare och lättare att få. Detta deflationstryck från teknikutvecklingen driver upp mot den motsatta kraften av monetär inflation från centralbankerna. För att hålla fiats bankslaverisystem vid liv inför exponentiellt deflationstryck från teknik, behöver bankerna skriva ut mer och mer pengar. Dessa metoder förskjuter prissignaler på den öppna marknaden och skapar grova felfördelningar av kapital i hela den globala ekonomin.

Booth hävdar, och han har rätt, att det enda sättet att kartlägga den tekniska deflationen till ekonomin för att ge verkliga prissignaler är att grunda all ekonomisk beräkning genom en absolut knapp råvara, bitcoin. Booth hävdar att Cantillon-effekten, som uppblåser tillgångspriser, har värderat felaktigt tillgångar över hela världen till cirka 90 procent av deras värde. Sagt på ett annat sätt, det finns en omprissättning i vår framtid där ditt $ 500.000 hus skulle sjunka till ett värde av $ 50.000.

Lyn Alden, Beskriv pusslet

VVS för hur detta inflationspengesystem fungerar har Lyn Alden lagt fram i ett antal tidningar och podcast-framträdanden i år.

Alden är den första personen jag har läst som kan beskriva hur varje pusselbit påverkar en annan, och hur denna Rube Goldberg-finansiella maskin sannolikt kommer att påverka olika tillgångsslag, regeringar och människor. TL: DR för Aldens arbete är att hon är supersmart och kan föra sina koncept och idéer till massorna på ett sätt som är förståeligt. Alden anser också att centralbanker och regeringar över hela världen har backat sig in i ett hörn med ekonomiska skyldigheter som kräver att de skriver ut mer och mer pengar..

De amerikanska finansmarknaderna drabbades av några allvarliga chocker i september 2019 med repomarknadskrisen, som gjorde det möjligt för Federal Reserve att göra en del stealthpengetryck för att hålla bankerna solida. Det här var bara den inledande salven som gick in i 2020, och Federal Reserve fick ett stormfall när COVID-19-spärrarna började. För att hålla hela systemet lösningsmedel måste det ändå anta kvantitativ lättnad (QE), och det måste maskera denna inflation av USD-utbudet med mer än 20 procent under täckmantel av att stödja ekonomin genom COVID-19-krisen.

Källa: https://www.federalreserve.gov/monetarypolicy/bst_recenttrends.htm

Du kan se Booths förutspådda exponentiella tillväxt av den monetära basen spela i realtid på Feds egen webbplats. Den senaste finanskrisen såg de totala tillgångarna på Fed: s balansräkning växa från cirka 1 biljon dollar till 2 biljoner dollar, och denna finanskris har redan ökat balansräkningen från 4 biljoner dollar till 7 biljoner dollar.

Om Booth och Alden har visat sig vara korrekta i sina analyser, är den här vertikala linjen till höger om balansdiagrammet bara början på ett exponentiellt steg uppåt, och en ny räkning på 1 biljon dollar som försöker ta sig igenom USA Kongressen just nu är en annan indikation på att Booth och Alden har rätt. Nästa uppsättning lockdowns kommer att ge det skydd som behövs för att rädda zombieföretag och illikvida marknader med mer QE.

Inflationen kommer. Förvänta dig det.

Michael Saylor, Derisking Institutional Bitcoin

Booth och Alden är inte de enda som ser exponentiell inflation i horisonten. Microstrategys VD Michael Saylor chockade Bitcoin-utrymmet i sommar när han meddelade att hans företag flyttade till en Bitcoin Standard och hade bitcoin som sin huvudsakliga reservresurs..

Den geniala delen av detta drag var att det såldes som en defensiv strategi. Saylor ville inte förlora köpkraften för sitt företags tillgångar genom förfalskning i centralbanken, så företaget innehar nu en tillgång som inte kan nedtappas. Inramningen av hans bitcoin-inköp på detta sätt avskaffade flytten för andra offentliga och privata företag.

Vid skrivandet har Microstrategy cirka 700 miljoner dollar i bitcoin och planerar att köpa 650 miljoner dollar mer inom en snar framtid. Saylor verkar ha startat en ny omgång spelteknikmekanik med sina inköp, eftersom Square, MassMutual, Riot och Stoneridge antingen gjorde bitcoin-köp av sig själva eller avslöjade att de redan hade bitcoin på sina företagsbalanser..

Dessa företag spelar alla en omgång musikstolar nu. Det är ett lopp att se vem som kan få mest bitcoin på sina balansräkningar för att skydda sina företag från devalveringen av deras tillgångar genom exponentiell monetär inflation. Detta är bra för Bitcoin.

Efterfrågan på bitcoin överstiger för närvarande frisläppandet av nya mynt som produceras av gruvarbetarna, och makrotrenden verkar vara att dessa köpta bitcoin lämnar börserna och går i kylförvaring.

Det finns en inkommande likviditetschock på utbudssidan. Detta är bra för alla som håller bitcoin på lång sikt. Enkel efterfrågan / utbudsekonomi kommer att ta över någon gång och driva det fiat-angivna värdet av bitcoin genom det berömda taket.

Den exponentiella karaktären av deflationstekniken och inflationstrycket kommer att påverka priset på bitcoin som kommer att chocka mest för uppåtriktningen. Bitcoin klättrar bara på stegen. Antalet går upp.

Facebook

Facebook Twitter

Twitter