Hvorfor en Bitcoin-investering er en massivt undervurderet mulighed i nutidens makrolandskab

Forord

Vi lever i interessante tider. Med fremskridtene inden for teknologi og spredning af Internettet –software spiser verden. Kommer ud af den store recession – verden havde set massiv økonomisk vækst i, hvad der var tæt på en 11-årig tyrekørsel, stort set domineret af amerikanske tech-aktier.

Vi lever i interessante tider. Med fremskridtene inden for teknologi og spredning af Internettet –software spiser verden. Kommer ud af den store recession – verden havde set massiv økonomisk vækst i, hvad der var tæt på en 11-årig tyrekørsel, stort set domineret af amerikanske tech-aktier.

Samtidig voksede velstandsuligheden, centralbanker over hele verden havde udvidet deres balance og globale gæld var ikke indstillet til at komme sig fra sine usunde niveauer – det voksede.

Derefter kom Coronavirus-pandemien.

”Der er årtier, hvor der ikke sker noget; og der er uger, hvor årtier sker. ”

Vladimir Lenin

Det var netop sådan, det føltes – COVID fremdrev massivt alle de førnævnte tendenser og mere til overdrive. Data fra McKinsey har vist at digital adoption er kørt frem fem år i løbet af otte uger.

Da alle de økonomiske tendenser accelereres, det første sæt af lockdowns, der lukker mange virksomheder over hele verden og et kommende andet sæt lockdowns, frygter mange økonomer, at vi er farligt tæt på en global depression.

I sådanne hidtil usete og usikre tider kan den enkle handling at beskytte din rigdom være udfordrende.

I denne artikel vil vi undersøge nogle af de muligheder, investorer har for at beskytte og vokse velstand, de mange nylige begivenheder, der har ændret dynamikken i investering og gør sagen til et underdog-aktiv med potentiale til at give store asymmetriske belønninger.

Kontanter er papirkurven

Hvordan vores monetære udbud ser ud i dag. Kilde: Alec Monopol, “Livets træ”

Hvorfor har penge mistet værdi?

I gamle dage havde vores monetære system en iboende værdi. Det var direkte knyttet til guld.

Efter Anden Verdenskrig, i 1944, udviklede de førende vestlige magter Bretton Woods-aftalen, som dannede en ramme for globale valutamarkeder.

Hver verdensvaluta blev vurderet mod den amerikanske dollar, og dollaren kunne igen konverteres til guld til den faste kurs på $ 35 pr. Ounce.

I den såkaldte guldstandard kunne amerikanske borgere konvertere $ 35 i en bank for en ounce guld. I 1976 var dette system blevet helt opgivet – båndet mellem dollars og guld blev helt skåret.

På det tidspunkt trådte vi fast ind i æraen med fiat-penge.

Fiat (fi · at | \ ˈfē-ət) – en autoritativ eller vilkårlig rækkefølge: dekret

fiat penge – valuta oprettet som penge ved regeringsregulering

Penge blev ikke længere bakket op af et iboende værdifuldt aktiv (guld) – det var tilliden fra den regering, der udstedte dem, der stod bag pengene og gav dem værdi.

I en tidsalder, hvor penge ikke er bundet til andet end regeringen, der bakker dem op, sagde den nævnte regering frit at gøre hvad den vil med dem.

Sådanne pengepolitikker styres af mennesker – hvilket betyder at de er tilbøjelige til grådighed og fejl. Historien har vist, at dette ofte fører til regeringer devaluering af deres valutaer, oftest gennem inflation.

Inflation er grusom og kompleks. Når regeringen indfører flere penge i systemet, siver det til sidst ned i økonomien. På det tidspunkt mistede de mennesker, der havde kontanter, en del af deres købekraft.

Det er trods alt forventet. Hvis efterspørgslen er den samme, prisen på varer og tjenester er generelt proportional med den monetære forsyning i en økonomi. Det vil sige, hvis du har $ 100 og 100 æbler i et isoleret system, ville et æble være $ 1 værd. Hvis du skal fordoble dollars til $ 200, og intet andet ændres, ville et æble logisk set blive $ 2 værd.

Fra en enkelt persons perspektiv er denne effekt ikke så indlysende. Hvis du havde $ 1 på et tidspunkt, troede du, at du havde nok til at købe et æble. Men gradvist stiger æblepriserne til $ 2, og du bliver efterladt. Dette skyldes, at nye penge i systemet ikke spredes jævnt.

Hvis du holdt din dollar igennem stigningen, ville du have mistet 50 procent af din købekraft.

En ejendommelig ting kan observeres på markeder:

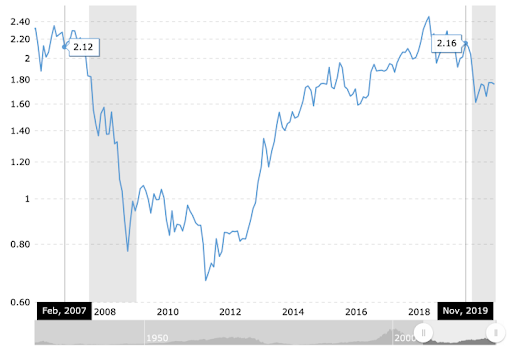

Denomineret i guld, S&P 500 havde samme pris i februar 2007 som i november 2023, på trods af at de respektive nominelle priser i dollars var $ 1.444 og $ 3.176 $.

Hvis du skulle sælge en andel af S&P 500 i 2007 for $ 1.444 og holdt den indtil november 2023, ville du ikke være i stand til at købe den samme andel af S&P længere – kun halvdelen. Omvendt, hvis du skulle sælge en andel af S&P 500 for 2,12 ounces guld på det tidspunkt, i november 2023 kunne du have genkøbt S&P-andel.

Igen, hvis du holdt din dollar gennem hele stigningen, ville du have mistet 50 procent af din købekraft.

Mens efterspørgsel og markedsfortælling helt sikkert spiller en rolle, er en drivende årsag stigningen i penge i systemet. For S&P 500 for at vokse 100 procent og holde den samme pris i ounce guld, ville det betyde at prisen på guld skal være steget med samme hastighed.

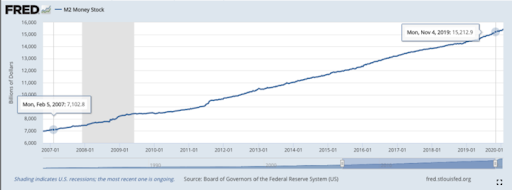

Mens det for nylig har været genstand for markedsmanipulation, guldets pris stiger med inflationen på lang sigt. For at hjælpe med at drive pointen – se på den monetære levering af amerikanske dollars. Det er mere end fordoblet fra februar 2007 til november 2023, ligesom guld og S&P 500’s pris.

M2 er et mål for den amerikanske pengemængde, der inkluderer kontanter, kontrol af indskud, opsparingsindskud, pengemarkedsværdipapirer, gensidige fonde og ting som indskudsbeviser, hvoraf nogle værdiansættes til under $ 100.000. Det er en nøje overvåget inflationsindikator. Som med de fleste ting i vores komplekse økonomi kan den øges på grund af mange faktorer.

Dette har meget at gøre med udskrivning af penge– en tendens, der hjalp os med at komme ud af den sidste recession, lavere arbejdsløshed til det laveste varemærke i historien og hjalp med at skabe næring til dette historiske tyremarked.

Denne tendens blev også stærkt fremskyndet af virussen.

Monetær levering efter COVID

Under det indledende COVID-19-stød og låsning, aktiemarkedet oplevede sit hurtigste fald i historien og det mest ødelæggende nedbrud siden Wall Street Crash i 1929 – det såkaldte “Coronavirus Crash.”

Dette chok placerede centralbankerne og regeringerne i en kedelig position – de blev tvunget til at yde monetær stimulans for både at stabilisere markederne og give lindring til arbejdsløse, familier med lav indkomst og små virksomheder.

Og det gjorde de – USA bestod en $ 2,2 billioner stimulus pakke, især går mod:

- $ 600 ekstra om ugen går til ledige

- $ 1.200 checks sendt til enhver amerikaner, der tjener mindre end $ 99.000 / år

- En kontroversiel lån på 500 mia. $ Til store virksomheder

- 377 milliarder dollars i nulrenter til små virksomheder, der kan tilgives

Fremskridt med stimulus kan spores via https://www.covidmoneytracker.org.

Resten af verden trykte også enorme beløb – f.eks. Godkendte Europa a 750 mia. € købsprogram.

Det er værd at tage et øjeblik på at pause og fordøje, hvor store disse tal er.

En billion er 1 million millioner – 1.000.000.000.000 eller tusind milliarder (1.000 milliarder dollars).

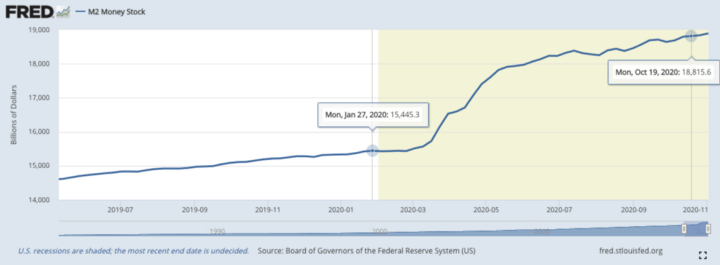

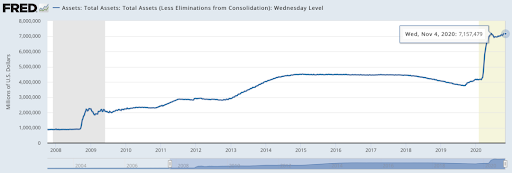

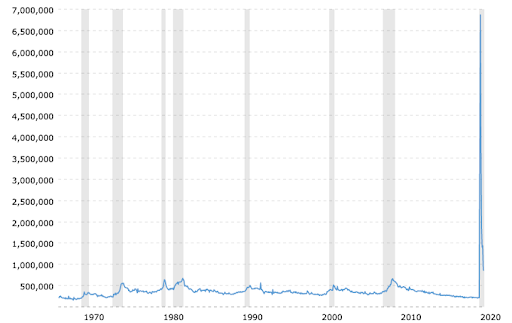

Dette er stort både i absolutte og relative termer – vores monetære udbud var tæt på $ 15,5 billioner før COVID. Dette er mest tydeligt i den pludselige stigning i den amerikanske monetære forsyning:

I det væsentlige så vi M2 Money Stock stige med mere end 3.000 milliarder dollars (20 procent) på seks måneder (marts til september 2023) så meget som det gjorde i de foregående fire år, fra 2016 til 2023.

Dette skyldtes, at Federal Reserve på seks måneder udskrev flere penge end i tiåret efter finanskrisen i 2008.

- Den 1. januar 2009 havde den 2,12 billioner dollars på sin balance

- Det startede 2023 med $ 4,17 billioner

- I juni 2023 var dens balance på 7,16 billioner dollars

Fed-aktioner

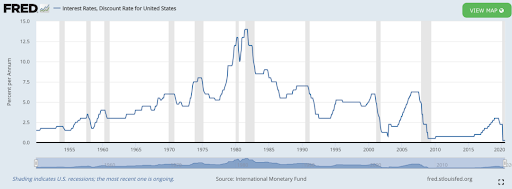

Centralbanker har typisk to hovedhåndtag, de kan trække for at fremskynde økonomien – de kan sænke renterne og de kan udskrive penge (kvantitativ lempelse).

Chokket fra COVID satte centralbankerne i en kedelig position – de blev tvunget til at give monetær stimulans for at stabilisere markederne.

Til at begynde med sænkede de den amerikanske rente til et tidligt lavt mål på 0 til 0,25 procent i marts.

Verden fulgte for det meste –Australien og Bank of England har begge sænket deres renter ned til et rekordlavt niveau på 0,1 procent. Nogle andre banker, som Den Europæiske Centralbank og Bank of Japan, havde allerede negativ priser.

Teknisk set også Bank of England dyppede tæerne i negativt område i maj.

Det ser ud til, at hele verden er en fjer væk fra negative satser, a meget debatteret og kontroversielt emne.

Endelig er det værd at nævne, at Fed forudser sådanne rater indtil mindst 2023. En repræsentant er for nylig blevet citeret for at sige, at “de overvejer ikke engang at tænke på at hæve satserne.”

Når Federal Reserve hæver den føderale pengesats, nyligt tilbudt statspapirer (skatkammerbeviser og obligationer, bredt betragtet som den sikreste investering) oplever normalt en stigning i afkastet.

Med andre ord stiger den risikofrie afkast, hvilket gør disse investeringer mere ønskelige.

Omvendt, hvis renter falder – falder den risikofrie rente.

Derudover har renter en omvendt sammenhæng med obligationspriserne, så jo flere renter falder, jo dyrere obligationer bliver og derfor mindre giver de.

Begge disse incitamenterer indkomstorienterede investorer, der søger højere afkast for at strømme til mere risikable spil.

Under pandemien, også Fed begyndte at købe virksomhedsobligationer. Derudover afskaffede det også bankernes brudte reservekrav, en nøglefaktor i fraktioneret reservebank.

I stedet er det skiftet til et rigeligt reserver-system, hvor Fed betaler medlemsbanker renter på reserver, som de holder ud over det krævede beløb.

Alt dette viser, at vi lever gennem en periode med hidtil uset pengepolitik. Hvis noget, vil denne nyhed sandsynligvis fortsætte, da Den Internationale Valutafond straks opfordrer til en reform af global gæld og endda spørge til en ny Bretton Woods-stil aftale.

Monetær forsyningsudsigt

Den aktuelle udskrivning vil sandsynligvis ikke stoppe snart.

I skrivende stund (kun syv måneder efter den sidste stimulus) forhandler USA i øjeblikket en ny pakke og Europa lige antydet ved en ny pakke kommer december. Når alt kommer til alt er COVID ikke forbi, og vinteren kommer – vi er muligvis i den største infektiøse bølge endnu.

Tilbage i marts var Fed hurtig med at forsikre os om, at den havde en uendelig mængde kontanter, og at de var klar til at gøre alt, hvad der kræves for at sikre, at bankerne har tilstrækkelig kapital.

"Der er en uendelig mængde kontanter i Federal Reserve. Vi gør hvad vi har brug for for at sikre, at der er nok kontanter i banksystemet." – Neel Kashkari (Federal Reserve Bank): >>Oversættelse<<: Vi vil udslette købekraften i din valuta. pic.twitter.com/qaMFfOI70b

– Ben Rickert (@Ben__Rickert) 23. marts 2023

I årtier var en del af Feds job at holde inflationen på et rimeligt niveau.

I august det ændrede sin politik for i stedet at prioritere maksimal beskæftigelse. De siger, at de vil prioritere lav arbejdsløshed snarere end lav inflation. Dette er en historisk skift og dybt følgelig.

Følgelig ikke kun for USA .. men også for alle de andre centralbanker i verden, der stort set følge efter Fed. Det åbnede døren for høj fremtidig inflation over hele verden.

Alle tegn peger på det faktum, at Fed vil fungere som en konstant vogter mod arbejdsløshed og derfor recession.

Hvis noget, med stigningen i markedets skrøbelighed (som vi diskuterer senere) nogle mennesker forudsiger, at Fed bliver nødt til at ty til at købe aktier i fremtiden. Det er ikke langt væk, især når det er tilfældet begyndte for nylig at købe virksomhedsobligationer og valgte embedsmænd fra Fed indirekte indrømmer, at det er usandsynligt, at de er i stand til at stoppe med at manipulere markedet. Efter alt at dømme ser det ud til, at Fed er fanget – markedet er så skrøbeligt, at det mindste af chips kan udløse en lavine af økonomisk ødelæggelse.

Kilde: http://www.schwadroncartoons.com

Sådanne pengepolitikker og markedsinterventioner medfører risiko for sig selv.

For nylig bias fortæller os, at høj inflation er usandsynlig, men en investor behøver kun at gå tilbage til 1980 da USA havde en officiel inflation på 10 til 14 procent.

Dagens lave inflation kan forklares med det faktum, at teknologien er en så massiv deflationskraft, at den bekæmper inflationen til rimelige rater.

Hvis du forventer en årlig inflation på 2 procent, hvilket er, hvad de fleste regeringer målretter mod, halveres værdien af dine penge over 35 år på grund af styrken ved sammensætning.

Det kan diskuteres, om disse tal vil fortsætte med at være i betragtning af politikskiftet, 2023-eksplosionen i stimulus og sandsynlig fortsættelse til 2023. Der er også et særskilt argument, der skal gøres om, hvorvidt inflationen på 2 procent antallet er overhovedet nøjagtigt og om alle oplever inflation på samme måde.

Efter alt at dømme har de sidste par årtier vist, at kontant afkast ikke giver nogen langsigtede fordele.

Den eneste attraktive brugssag for kontanter er at udnytte kortsigtede muligheder – noget der er svært at tidsbestemme korrekt og sandsynligvis ikke vil blive gjort af ikke-professionelle.

Hvis kontanter er papirkurven, og alle fakta peger på, at det fortsat vil være sådan i overskuelig fremtid, ville enhver klog investor forsøge at flytte deres kapital uden for kontanter og til aktiver.

Med andre ord: ikke sidde på kontanter!

Aktiver

Nu hvor en investor er tvunget til at bevare sin formue i aktiver, bliver spørgsmålet, hvilke aktiver der er de bedste at vælge?

Der er mange, og der kan skrives meget om emnet, men for kortfattethed vil vi gå over to meget populære – aktier og obligationer.

Aktier

Et meget almindeligt og lukrativt aktiv er selskabsaktier.

Økonomer elsker og hylder aktier, fordi de betragtes som et produktivt aktiv – det er noget, der arbejder dagligt for at øge dets værdi.

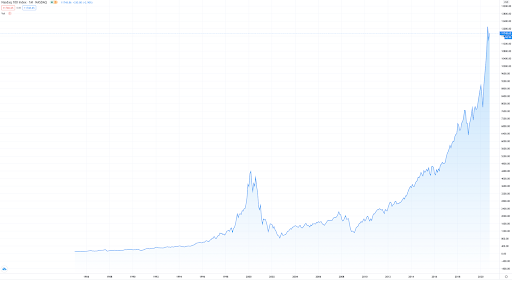

Muligheden og produktiviteten er dels, hvorfor det globale aktiemarked i dag er værd tæt på $ 100 billioner– a ca. 100 procent stigning fra 10 år siden (kan du huske hvor stor billioner var?).

Desværre er vi på et meget wobbly sted på markederne. Der er en ekstrem bred spredning af indtægtsmultipler mellem de højeste og laveste værdiansættelsesaktier. Spredningen rangerer i den trediveoghalvfems-percentil siden 1980.

Farligt tæt på bobleområdet

En voksende bekymring blandt mange er sandsynligheden for, at aktiemarkedet er i en boble lige nu. Det er værd at henvise til Investopedias definition af en markedsboble:

En boble er en økonomisk cyklus, der er kendetegnet ved den hurtige optrapning af markedsværdien, især i prisen på aktiver. Denne hurtige inflation efterfølges af et hurtigt fald i værdi eller en sammentrækning, der undertiden kaldes et “nedbrud” eller et “bobleudbrud.”

Typisk oprettes en boble af en stigning i aktivpriserne, der er drevet af sprudlende markedsadfærd. Under en boble handler aktiver typisk til en pris eller inden for et prisinterval, der meget overstiger aktivets egenværdi (prisen stemmer ikke overens med grundlæggende af aktivet).

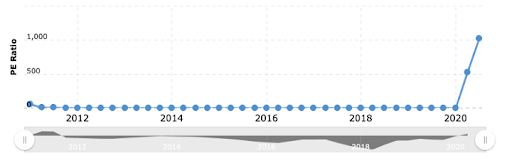

Denne definition er ikke langt væk fra det, vi hidtil har set i 2023. Der har bestemt været nogle aktier, der er eksploderet i vækst, hvis pris i høj grad har overskredet deres egenværdi.

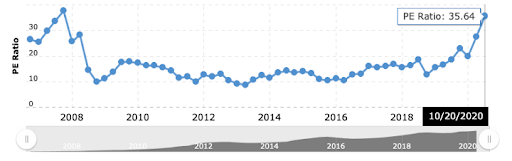

Mere konkret har vi set nogle rekordstore pris / indtjening (P / E), hovedsagelig i tech-aktier, selvom alle vækstaktier har haft gavn.

Markedet har noget normaliseret overvurderingen af højvækstaktier med mange gange de faktiske penge, de bringer ind – dette er i håb om, at de er i stand til at vokse og dominere deres branche.

Nogle analytikere se disse værdiansættelser på dot-com-boble niveauer og er med rette tilbageholdende med at jage rallyet.

For eksempel blev tekniske aktie P / E-forhold overvejet i det “normale” interval på omkring 30 – allerede dobbelt så meget som det 15 P / E historiske gennemsnit af S&P 500.

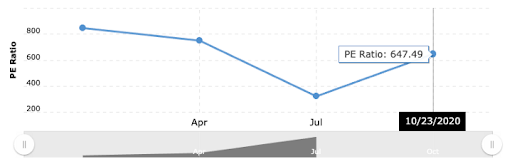

Et stort antal, men en, der er blæst ud af vandet givet nogle nylige højder. Vi vil nu gennemgå et udvalg af populære store navne-aktier med absurde P / E-forhold:

- Zoom på et punkt nåede et P / E-forhold på 1.790!

- Tesla har et P / E-forhold på 1.019

- Zoom afregnes senere ved et P / E-forhold på 647

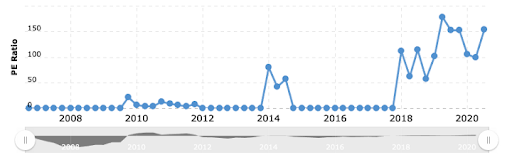

- AMD i et P / E-forhold på 153

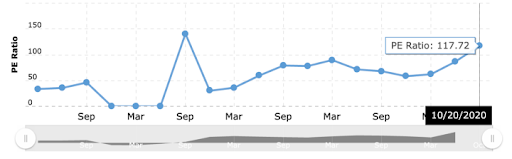

- Etsy ved 117.

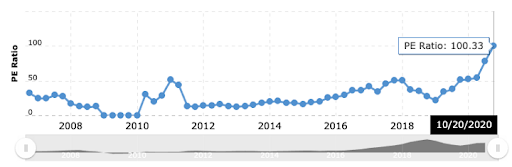

- NVIDIA på en nylig højdepunkt på 100.

Selvom det ikke er meningen, at vi skal kirsebærplukke aktier, ser det ud til, at de fleste virksomheder har nylige P / E-forhold. Hele markedets P / E-forhold er det højeste, det har været siden 1999.

Men vent, der er mere!

Da urentable virksomheder ikke kan have et P / E-forhold (ingen indtjening), vil vi se på deres værdiansættelse i forhold til deres TTM indtægter– det såkaldte forhold mellem pris og salg (P / S).

Det forventes generelt, at P / S-forhold er lavere end P / E-forhold, da de måles for et selskab, der endnu ikke er rentabelt.

Frisk efter offentliggørelse i juni, Nikola var ude af hitlisterne, når et P / S-forhold på 66.000 (!!!) til en $29 mia markedsværdi med kun 0,44 millioner dollars i omsætning.

Senere, en kort sælger udsatte det for svindel– noget der endda fik den amerikanske regering efterforsker virksomheden. I skrivende stund handlede denne aktie stadig til et 19.000 P / S-forhold.

Vi fortsætter med vores opsamling af tvivlsomt værdsatte aktier:

- DraftKings på en 195 P / S-forhold

- Snowflake – en nylig hit-IPO, kaldet af nogle som den største software-IPO i historien, ved en P / S på 184. Dette er fire gange sammenlignelige enterprise tech-aktier

- Datadog ved en 65 P / S-forhold

- Shopify, drevet af en 230 procent rally det sidste år, er ved et 60 P / S-forhold

- Cloudflare i et 48 P / S-forhold

- Okta, en nylig børsintroduktion, er ved et 40 P / S-forhold

- Twilio ved 32 P / S-forhold

Mens disse tal bestemt blegner i sammenligning med Nikolas astronomiske boble, er det værd at huske, at P / S-forhold er en dårligere indikator end P / E, fordi virksomhederne ikke engang er rentable endnu.

Nogle eksperter anser en P / S større end fire for ugunstig.

Brug et øjeblik på at trække vejret og fordøje de tal, der er præsenteret her, måske ved at gå gennem sektionen igen. Dette er historiske tal, der er blevet normaliseret af den nylige markedsspekulation.

Dette har resulterede i en stor spredning og smallere bredde på markederne. Det vil sige, at en relativt lille gruppe af aktier driver opsiden på markedet.

Dette har resulterede i en stor spredning og smallere bredde på markederne. Det vil sige, at en relativt lille gruppe af aktier driver opsiden på markedet.

Ofte fører smalle samlinger til store nedtrapninger, da en håndfuld markedsledere har stor chance for ikke at generere tilstrækkelig grundlæggende indtjeningsstyrke til at retfærdiggøre de høje værdiansættelser og investorernes trængsel længe.

Historisk har skarpt indsnævring bredde signaleret S under gennemsnittet&P 500 returnerer såvel som større potentielle udnyttelse end gennemsnittet.

Uanset hvad er nogle mennesker ressourcestærke og bruger situationen. Et rekordantal virksomheder er børsnoteret i 2023.

I skrivende stund har der været 365 børsintroduktioner på det amerikanske aktiemarked i år. Det er 73 procent mere end på samme tid i 2023.

Andre drager fordel af deres dyre bestand for at erhverve mindre virksomheder.

En tilfældig tanke om markederne lige nu:

1. Markeder som dette kan adskille de mest ambitiøse administrerende direktører fra alle andre.

2. Medmindre du fandt en netværkseffekt, eller dit produkt skaber et naturligt økosystem, er din vækst generelt en funktion af organisk OG uorganisk vækst.

– Chamath Palihapitiya (@chamath) 20. oktober 2023

Markedet er åbent for nybegyndere

Der er flere teorier om, hvad der forårsager denne prisforvrængning – en af dem er den nylige tilstrømning af detailinvestorer til markedet.

Under pandemien har den daglige handelsaktivitet og antallet af nye tilmeldinger til online-mæglervirksomhed mere end fordoblet. EN mange mæglervirksomheder havde problemer følger med med det Trafik.

Robinhood, for eksempel, fik 3 millioner kunder fra januar til maj-perioden og forventes at have tilføjet mindst 5 millioner år til dato. Dette ville være 50 procent brugervækst på toppen af den allerede store brugerbase på 10 millioner.

Mange mennesker syntes tilsyneladende daghandel i deres hjem som et middel til at passere tiden. Det er rimeligt i betragtning af nul provision på handler, de $ 1.200 offentlige checks, der er sendt til folk, de forbedrede arbejdsløshedsunderstøttelser, massiv volatilitet på aktiemarkedet, der sandsynligvis vil tiltrække folk, og det faktum, at andre spillesteder som sportsvæddemål var lukket.

Stop med at lede end Dave Portnoy, WHO steg til Twitter berømmelse livestreaming af sine daglige handelsaktiviteter, vinder 700.000 tilhængere siden årets start.

Sig det, du fejere. Lagrene går kun op. Lagrene går kun op. Sig ordene Ron. Jeg er din konge. #DDTG pic.twitter.com/ufyXV0RZxp

– Dave Portnoy (@stoolpresidente) 6. juli 2023

Jeg er beskeden, når jeg siger, at jeg er verdens største dagshandler. Mine ubegrænsede penge er opgraderet til uendelige penge. #DDTG pic.twitter.com/QJ0Dakp5zU

– Dave Portnoy (@stoolpresidente) 5. juni 2023

Andre online-samfund er også vokset massivt. Reddit’s / r / wallstreetbets subreddit har fået 800.000 tilhængere, fordoblet til 1,6 millioner år til dato.

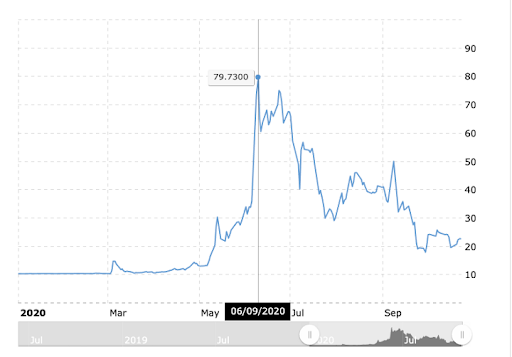

Denne horde af nye investorer kan forklare de tvivlsomme bevægelser på markedet, ligesom zombiefirma Hertz‘S lager skyhøje efter konkurs.

Kilde: Robinhood

Hertz brugte situationen og fik godkendelse til at sælge yderligere 1 mia. $ på lager selvom det selv advarede om, at aktierne er sandsynligvis intet værd.

Lignende ting skete med virksomheder som Chesapeake, som indgivet konkurs på grund af 9 milliarder dollars, men så en stigning i nye brugerpositioner på grund af sin prisstigning på grund af en 1 til 200 omvendt aktiesplit.

Hvis det ikke var for aktiesplitten, forudsiges aktier at have været værd omkring 8 cent.

Det er spændende at se, hvilken effekt disse aktiesplitter har på markedets opfattelse af en aktie.

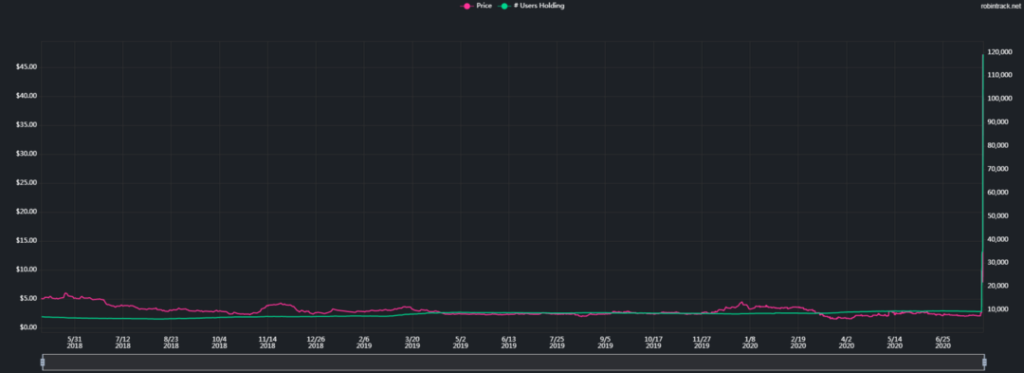

Tesla gjorde også en normal 1 til 5 aktiesplit i slutningen af august efter at dets lager har været skyrocketing året rundt, uden grund, når det massivt oppustede forhold på 1.019 P / E, som vi tidligere henviste til.

Kilde: Robintrack

Måske havde splittelsen en effekt, fordi Tesla efterfølgende så et rekordmæssigt antal handler i september.

For bedst at afslutte dette afsnit, lad os undersøge det svigtende firma Kodak, hvis aktie steg så meget som 2.189 procent (!) om to dage efter, at virksomheden meddelte, at det modtog et statsligt lån til at fremstille ingredienser til medicin for at hjælpe med pandemien.

Detailhandlere stablet på lageret på bare et par dage og kørte det op.

Desværre blev de også udslettet på rekordtid.

Det er svært at benægte, at detailinvestorer har en rolle i nogle af disse irrationelle demonstrationer.

Bloomberg-analyse siger, at individuelle investorer tegner sig for 20 procent af det daglige volumen.

En sådan udbredt spekulation vil sandsynligvis forårsage volatilitet på markedet i betragtning af at disse spekulanter er hurtigere til at gå ind og ud af lager end den gennemsnitlige person.

Det teoretiseres, at disse investorer har en for stor indflydelse, fordi online-mæglervirksomhed som Robinhood er det sælger deres ordredata i realtid til hedgefonde som Citadel, der udnytter højfrekvente handelsbots til front-run detailinvestorer, hvilket forstærker deres indflydelse på prisen i processen.

Under alle omstændigheder viser disse ekstreme eksempler, at der er en anstændig irrationalitet på markederne i dag, sandsynligvis spredt til de fleste aktier.

Når det er sagt, nogle mennesker er klar over den latterlige marked.

Tesla-aktiekursen er for høj imo

– Elon Musk (@elonmusk) 1. maj 2023

Du ved, at du er på et underligt marked, når administrerende direktører offentligt indrømmer, at deres virksomheder er overvurderede.

Obligationer

Vi har konkluderet, at aktiemarkedet er på et hidtil uset niveau lige nu og derfor risikabelt – det ville være klogt for os at finde noget mere sikkert.

Obligationer er traditionelt blevet betragtet som en sikker satsning – en utrolig populær porteføljetildeling har været den såkaldte Klassisk 60/40 split– 60 procent i aktier og 40 procent i obligationer, idet ideen er, at sidstnævnte afdækker din risiko i aktier.

I dagens hurtigt skiftende miljø, mennesker er begyndt at stille spørgsmålstegn ved om denne porteføljestrategi er så effektiv som det har været før.

Husk, at obligationspriserne er omvendt korreleret med renten, og Fed meddelte for nylig, at de sandsynligvis vil forblive på 0 procent indtil 2023. Resultatet skal være høje obligationspriser og lave afkast fra dem.

I betragtning af at obligationer (og aktier) har historisk høje værdiansættelser, forventes fremtiden forståeligt nok underperformance i de nævnte aktiver.

Obligationsrenterne i dag er så lave, at små ændringer (f.eks. Inflation) kan føre til tab.

Ringere, obligationer misligholder spredes midt i pandemien. Da konkursansøgninger stiger på grund af COVID’s økonomiske nedfald, tilbagebetaler mange långivere ikke så meget som forventet på grund af misligholdelse af obligationer.

Når et selskab misligholder, sker der en auktion over alle dets aktiver på auktion. Provenuet går til obligationsindehaverne. Normalt har normen været at inddrive tæt på 40 cent på hver dollar, der investeres i en obligation, der er misligholdt.

I dag ser nogle 1 til 4 cent tilbagebetalt for hver dollar – et tab på 99 procent i nogle tilfælde.

Gæld udstedt af ejeren af Men’s Wearhouse (3. august) handles for mindre end 2 cent på dollaren. Da J.C. Penney Co. gik konkurs (15. maj), fandt en auktion for indehavere af standardbeskyttelse, at detailhandlerens laveste pris gæld var kun 0,125 cent i dollar.

Det skulle ikke have været en overraskelse – folk kaldte disse zombieselskaber ud for længe siden:

Sandheden bliver fortalt, obligationsmarkedet har rådnet indefra. De langvarige konsekvenser af ultra lave renter, der gør det muligt for risikofyldte virksomheder at sælge obligationer med færre garantier (pagter).

Før et antydning til en afmatning, der var bekymringer i stigningen i låntagervenlige obligationer. Pengeforvaltere havde stramme tidsfrister med utilstrækkelig tid til at sigtes gennem lånedokumentation og dette gjorde det muligt for dem at gå glip af smuthuller i fine print.

Desperate efter at generere højere afkast i løbet af et årti med bundrenter, forhandlede pengeforvaltere lovlig beskyttelse, accepterede stadigt voksende smuthuller og vendte det blinde øje til tvivlsomme indtjeningsfremskrivninger.

Virksomheder tog deres fulde fordel og gorgede videre astronomiske gældsbeløb at mange nu ikke kan tilbagebetale eller refinansiere.

Kreditorer gør det altid dårligere i økonomiske afmatninger, men i tidligere nedture havde de større magt til at presse virksomheder hurtigere ind i konkurs for at dæmme op for tab.

I det væsentlige er virkningen af dette, at når virksomheder først er gået konkurs, har de opbrugt deres muligheder for at fastsætte deres gæld og ofte fyldt op endnu mere for at prøve at få dem gennem pandemien.

Det er fantastisk at lære om smuthuller, som sådanne virksomheder hopper igennem at opretholde sig selv. For eksempel kan de udføre aktivoverførsler, spinoffs, udskæringer og andre kontroversielle træk som et resultat af kvoter indsat i det med småt tryk på lånedokumenter, hvis korrekturlæsere ofte ikke har nok tid til at forstå, som vi sagde tidligere, f.eks .:

- Forhandler J. Crew Group Inc overførte sin intellektuelle ejendom uden for kreditorers rækkevidde som led i en gældsstrukturering (hvilket førte til en juridisk kamp med långivere)

- PetSmart Inc overførte en del af sin andel i online-enheden Chewy.com væk fra långivere, da de kæmpede for at vende sin mursten- og mørtelvirksomhed. Igen tilskyndede en juridisk kamp, nogle droppede deres retssager efter at have nået en aftale

De fleste detaljer begravet i lånedokumenter kommer sjældent i spil for virksomheder med sunde balancer, men en drejning i kreditcyklussen, som vi ser nu, kan lade virksomheder kæmpe for at tilbagebetale långivere og deres private equity-ejere, der krypterer for at beskytte deres investeringer fra kreditorer.

Fed’s meddelelse om, at det vil købe virksomhedsobligationer midt i recessionen øget handel med nævnte obligationer og sænket renten på det marked. Dette gjorde det mere gunstigt for virksomhederne at påtage sig mere gæld – og det gjorde de også.

Denne rentesænkning skubbede også investorer mod mere risikofyldte værdipapirer med højere afkast, som gjorde det muligt for virksomheder med junk-rating at låne mere for at hjælpe dem med at overleve krisen. Sjovt nok har den øgede efterspørgsel også nedsatte renter på markedet for uønskede obligationer.

Den høje efterspørgsel har resulteret i en massiv stigning i gælden. Det Netto gæld til EBITDA-forhold af virksomheder er på det seneste all time high.

Nettogæld til EBITDA ekskl. Finansielle virksomheder Kilde: MFS juli 2023 Insights Report.

Dynamikken her er dobbelt – virksomheder optager mere gæld, og investorer får et lavere afkast for den samme (eller større) risiko.

Respektivt, fordi virksomhedsamerika er overbelastet med gæld, bliver virksomheder nødt til at omdirigere flere kontanter for at tilbagebetale disse forpligtelser, hvilket lægger en grænse for det beløb, de kan bruge på at vokse, især hvis overskuddet aftager.

Og fordi investorer får et lavere afkast for uden tvivl større risiko, tilskyndes de til at forfølge andre måder at beskytte deres formue på.

Risiko for recession

Det er let at gå vild i de daglige markedssvingninger og glemme det store billede. Lad mig minde dig om, at vi er på vores mest gearede og risikable marked i det sidste årti kombineret med adskillige andre ugunstige omstændigheder.

Mange recessionssignaler blinker rødt i dag og har været i et stykke tid.

Når alt kommer til alt havde vi mange måneders lukning af virksomheder og lockdowns, der ikke kun skære omsætningen ned til næsten 100 procent for nogle virksomheder, men ændrede sandsynligvis også forbrugsvaner permanent.

Disse lukninger og ændrede udgiftsvaner har ramt de små virksomheder hårdest. Bemærk, at små virksomheder beskæftiger ca. 50 procent af den amerikanske arbejdsstyrke.

Yelp-data viser, at 60 procent af de amerikanske lukninger på grund af pandemien nu er permanente. Det kan forventes – du kan ikke afskære restaurantvirksomhedens indtægter med lav margin i lang tid og ved genåbning have den til at fungere med en tvungen kapacitet på 50 procent på grund af afstandskrav. Dette smider deres omkostningsmodel fuldstændigt af.

Det er værd at bemærke, at en lignende ting også sker i Europa –halvdelen af de små og mellemstore virksomheder der står over for konkurs i det næste år, medmindre indtægterne stiger. Undersøgelsen, der angav dette, blev gennemført i Europas fem største økonomier i august, inden den anden bølge af COVID-19 begyndte at løbe op. Med nogle lande genindfører strengere foranstaltninger for at afbøde virusspredning vil dette sandsynligvis presse allerede lidende virksomheder yderligere.

Uovertruffen arbejdsløshed

Under pandemien oplevede vi en rekord med reklamationer af arbejdsløshed hele tiden. Folk blev fyret fra venstre og højre!

Forud for COVID-19 havde USA en rekord på 695.000 ugentlige arbejdsløshedsindlæg, registreret i 1982. I år udslettede det rekorden. Den nye rekord er nu på 6,8 millioner arbejdsløshedsindgivelser om en uge.

Værre stillet i de sidste 37 uger siden pandemien startede ugentlige arbejdsløshedsindgivelser er ikke gået under denne tidligere rekord af højeste tid.

Fra denne skrivelse den 13. november, den ugentlige arbejdsløshedsindgivelse ligger på 709.000 og har ikke vist tegn på at stoppe. Dette er et meget dårligt tegn.

Dette er måske grunden til, at USA havde øget arbejdsløshedsunderstøttelsen med $ 600 ekstra pr. Uge. Sjovt tjente nogle mennesker mere, mens de var arbejdsløse, end mens de havde et job. Det er sandsynligt, at dette har bidraget til at give forbrugerne udgifter i hele kvartalet. Desværre sluttede denne stimulus i august, og en ny kan ikke ses endnu.

Mange amerikanere lever lønseddel til lønseddel. Rapporten før Bankrate pandemi konkluderede, at:

- 59 procent af amerikanere har ikke nok besparelser for at dække en nødudgift på $ 1.000 – de skulle tage kredit

- 28 procent af amerikanerne mere højere kreditkortgæld end opsparing

- Yngre mennesker, dem der har bemandet den nu decimerede hotelbranche, har større sandsynlighed for en højere kreditkortgæld end opsparing.

Udelukkende fra regeringens indblanding er det uklart, hvordan disse arbejdsløse vil betale deres gæld tilbage, for ikke at nævne at overleve.

Enestående problem

Den tidligere finanskrise begyndte med et meget mere fokuseret sæt af problematiske virksomheder, noget som redning og strukturelle rettelser lettere kunne afhjælpe.

Denne krise er dog meget større i bredden. Mange flere industrier er berørt, herunder så mange små virksomheder, som vi nævnte.

Dette er meget sværere at rette, især når Fed er løbet tør for kugler. Renterne er på nul, det sidste værktøj er at udskrive flere penge.

Men for at få disse penge til at komme til de virksomheder, der har mest brug for det, skal bankerne være klar til at låne dem. Nylige statistikker viser, at dette ikke er tilfældet –banker strammer kreditstandarder til rekordhastighed i begge C&Jeg og forbrugerlån. Dette er samtidig den efterspørgsel efter kredit er tørret op.

Forbrugergælden vokser fortsat, også. Jo mere gæld den gennemsnitlige person er, jo mindre sandsynligt er det, at de vil påtage sig mere. Snarere ville de være mere tilbageholdende med at bruge og i stedet spare for at betale deres kontingent tilbage.

I betragtning af at en stor del af økonomien er drevet af forbrugsudgifter (hvoraf mange er baseret på kredit), kan en afmatning forventes.

Uovertruffen skrøbelighed

Over de umiddelbare iøjnefaldende bekymringer ligger andre, der er bedre skjult. En af dem er markedets skrøbelighed – en subtil risiko, som sandsynligvis stort set ikke er taget højde for af mange investorer.

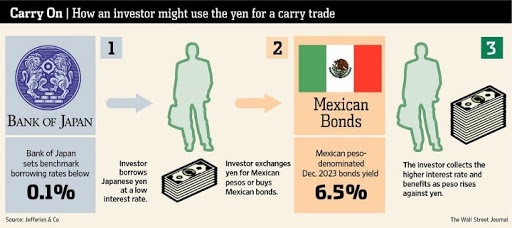

Skørhed i bærehandel

Overforenklet, a bære handel er i det væsentlige en, hvor du tjener penge, hvis tingene ikke ændrer sig.

Carry-handler startede først på valutamarkederne, men har bredt sig bredere ind på aktiemarkederne. En gældsfinansieret tilbagekøb af aktier er et godt eksempel på en aktiemarkedssamhandel – udsted billig gæld og køb din egenkapital tilbage til et højere afkast.

For eksempel de fire store amerikanske flyselskaber købte 42 milliarder dollars tilbage af deres egne aktier i løbet af de sidste seks år, mens de øgede deres gæld med 78 procent. Administrerende direktører stak 430 millioner dollars ekstra fra dette træk, men virksomhederne havde ingen økonomiske puder og måtte reddes af regeringen. Værre, de sagde for nylig, at de har brug for mere.

Der er både mere direkte måder, vi ser transaktioner på (volatilitetshandel i hedgefonde) og mere sofistikerede måder. I deres kerne er alle disse handler sårbare over for volatilitet.

Bær handel forstærker markedets skrøbelighed og skjuler ikke afsløret risiko– sådanne handler øger altid både gearing og likviditet.

Væksten i gearing gør verden mere skrøbelig, men øget likviditet skjuler midlertidigt denne skrøbelighed.

Efterhånden som mængden af transporthandel øges, får det systemet til at virke mere stabilt, end det er, da der er mere likviditet derinde og mindre volatilitet.

Carry trading er dog meget sårbar over for volatilitet. Fordi transporthandlere også er meget gearede, bliver deres handler ekstraordinært følsomme. De kan ikke modstå et beskedent antal tab.

Det her problemet er blevet større over tid. Fordi markedet består af mere carry trading og derfor er mere følsomt over for volatilitet, er Fed tvunget til at reagere på kortsigtede markedsudviklinger og næsten babysitter på markedet.

På grund af dette, nogle mennesker har forudsagt, at Fed bliver nødt til at købe aktier direkte på et tidspunkt. Det lyder bizart, men giver samtidig mening.

Det er dog ikke alt – der er andre skjulte skrøbeligheder på markederne.

Skørhed i gearet udlån

Tilbage i 2023, Fed advarede om, at gearet udlån løb voldsomt og kunne forværre en afmatning.

Leveraged loan – en type lån, der udvides til et firma / individ, der allerede har betydelige mængder gæld.

En stor procentdel af lånene var gået til virksomheder med en gæld-til-indtjeningsgrad på seks til en. Vi kalder disse “zombiefirmaer” – urentable virksomheder, der forbliver solvente, kun fordi de drager fordel af billig låntagning. Sådanne virksomheder tjener ikke nok til at dække deres interesse, men overlever ved at refinansiere deres gæld.

Yderligere, den COVID-inducerede stramning af udlånsstandarder og de massive nedgraderinger af gearede lånevurderinger oplevede et fald på 68 procent i gearet udlånsudstedelse – fra $ 271 mia. i Q1 til $ 113 mia. i 2. kvartal:

En stor mængde nedgradering af lån er aldrig en god ting. Følgende dommesløjfe findes:

- Statspensionsfonde, som er den største køber af virksomhedsobligationer, kan ikke længere købe obligationer, der nedgraderes (de er ifølge loven forpligtet til at købe obligationer med investeringsgrad)

- Nævnte virksomhedsobligationer går til markedet for uønskede obligationer, hvis volumen sandsynligvis ikke vil være nok til at give dem brændstof

- Hvis virksomhederne ikke kan udstede obligationer, kan de ikke holde op med tilbagekøbs vanvid

- Hvis der ikke er nogen tilbagekøb af aktier, forlader de største købere af aktierne aktiemarkedet – priserne kan gå ned

Det er sandsynligt, at denne undergangssløjfe er det, der skabte Fed begynder at købe virksomhedsobligationer.

Standardrenter på gearede lån har endnu ikke nået en højde (kun 4 procent, op fra 1 procent for et år siden), men er mulige at følge. Det er rimeligt at antage, at du ikke kan få et marked, der er afhængig af lette, gearede lån og forvente, at alt skal være fint, når du afbryder udbuddet.

Regeringens ustabilitet

For at tilføre brændstof til ilden er USA i stykker. Det er uden tvivl det mest splittede, det nogensinde har været siden borgerkrigen i midten af det 19. århundrede.

Grundlaget, som USAs enorme rigdom og magt bygger på – samfundet – skifter fundamentalt.

USA var ude af stand til at vælge en præsident i mere end fem dage. Selv nu, hvor medierne har rapporteret, at Biden har vundet, har der været massive beskyldninger om vælgerbedrageri og falske nyheder. Dette vækker kun ild i et allerede opvarmet land.

Det er meget svært for en regering at opretholde en god politik, når den er under streng kontrol af det modsatte politiske parti og tilhængere.

For at afslutte det kommer hundreder af tusinder af COVID-19 sager ind ugen der.

COVID-19s anden bølge

Mens denne artikel skrives, spredes den anden bølge af COVID-19 over hele verden.

Europa øger foranstaltningerne og implementerer lockdowns i nogle lande, og virussen spredes ukontrollabelt i USA, mens det var optaget af valg.

Næsten alle amerikanske stater er nu klassificeret som havende "ukontrolleret spredning" af COVID-19 ifølge https://t.co/dKkpVrDiq1 pic.twitter.com/5VFKsN5aSV

– BNO Newsroom (@BNODesk) 11. november 2023

Et sekund, større bølge kan betyde flere lockdowns, der skader virksomheder.

Andre tendenser

Oven i alt er der andre tendenser, der også bør have en mærkbar indflydelse på markedet.

Det USA kan være i en pensionskrise, da et stort antal babyboomere er på pension. På grund af manglende planlægning, finanskrisen i 2008 og kroniske lave renter mangler mange af dem de nødvendige besparelser for at gå på pension. COVID-19 har kun tilføjet til denne mangel.

COVID-19 er indstillet til at få meget mere kapital til at skifte hænder. Efterhånden som leasing af kommerciel ejendom udløber, er mange virksomheder indstillet på ikke at forny, som de har gjort flyttet til en helt fjern kultur efter at have realiseret fordelene. Kombiner dette med folk, der flytter ud af store byer, og du kan se lav efterspørgsel i fremtiden.

En sådan lav efterspørgsel vil sandsynligvis medføre yderligere slid på de allerede kæmpende lokale servicevirksomheder, der er tæt på konkurs.

Resumé

Afslutningsvis har vi rekordhøje faktorer, der baner vejen mod en dårlig økonomisk fremtid. Mange mennesker forventede en recession inden pandemien også.

Det er uomtvisteligt, at risikoen for en recession i dag er mange gange højere end for et par år siden, som det fremgår af:

- Overprisaktier, der forventer høj vækst (rekordhøje P / E-forhold)

- Virksomheder overbelastet med gæld

- Små virksomheder lukker permanent i et rekordhurtigt tempo

- Arbejdsløshed på høje niveauer

- Forbrugergæld på høje niveauer

- Ustabilitet i den amerikanske regering

Derudover vil en af de sikreste tilflugtssteder – dollaren – sandsynligvis falde til en rekordhastighed på grund af den hidtil usete mængde udskrivning.

Svarende til sko glans drenge giver rådgivning på aktiemarkedet i 1929 og fungerer som en indikator for Joseph Kennedy at forlade sine lange stillinger, i dag ser vi pornostjerner, der påvirker handelsklasser.

Det er svært at afstå fra at investere, når du ser folk tjene penge let ved blot at placere dem i top-fire teknologivirksomheder, men historien har belønnet de kloge og tålmodige.

”At være positioneret til at foretage investeringer i en ubemærket arena giver store fordele. At deltage i et felt, som alle kaster penge på, er en formel for katastrofe. ”

Howard Marcs

I alle henseender kæmper mange økonomer for at skifte til alternative, “mere risikable” aktiver. Der findes mange sådanne aktiver – udenlandske aktier, private aktier, realkreditobligationer, aktiver på nye markeder og mere.

Vi vil nu fokusere på det ultimative alternative aktiv for dem alle.

En kortfattet introduktion til Bitcoin

Bitcoin er den første blockchain-baseret kryptokurrency. Det blev opfundet i 2008 af en person eller gruppe kendt af pseudonymet Satoshi Nakamoto og blev frigivet som open source-software i 2009.

Bitcoin er et knappe globale decentrale digitale aktiv – en type finansielt instrument bakket op af internettet. Det er et åbent netværk, hvor alle kan deltage. Vigtigst er det, at det har en desinflationsmæssig karakter ved at have et fast loft på udbuddet.

Bitcoin falder i en helt anden kategori af varer, kendt som monetære varer, hvis værdi er sat teoretisk. Hver markedsdeltager værdsætter varen baseret på deres vurdering af, hvorvidt og hvor meget andre deltagere vil værdsætte det. Det oprindelsen af penge tjene som et godt grundlag for at forstå denne spilteoretiske natur.

Ved at udnytte fire grundlæggende teknologier (peer-to-peer-netværk, digitale signaturer, distribuerede ledgers og proof-of-work-konsensus) har Bitcoin følgende kvaliteter:

- Knapphed: Bitcoin har en fast forsyning – det markerede opdagelsen af absolut knaphed i et monetært gode.

- Holdbarhed: At blive digitalt replikeret over hele verden, kan Bitcoin ikke nedbrydes.

- Bærbarhed: Bitcoin kan overføres til nogen i verden som at sende en e-mail, WiFi-forbindelse eller ej. Det kan opbevares i et flashdrev eller endda som tal i dit hoved, så du kan bære det overalt, uopdaget.

- Sårbarhed: Hver bitcoin er lige i modsætning til f.eks. Fast ejendom eller diamanter.

- Verificerbarhed: Det er hurtigt og nemt at bekræfte, at det er autentisk, i modsætning til guld (Se: “Kinas største guldsvindel, 4% af dets reserver kan være falske: Rapport”).

- Delbarhed: En bitcoin kan opdeles i en hundred million af en enkelt mønt – 0,00000001 BTC (kaldet en satoshi)

- Decentralisering: Ingen central myndighed kan ændre noget ved protokollen

- Censurmodstand: På grund af den decentraliserede karakter af netværket og bitcoin-bærbarhed er det svært for ethvert selskab eller stat at virkelig forhindre ejeren af varen i at bruge det, selvom de kan afskrække dem.

- Brugersuverænitet: I en verden af kontantløse betalinger har en person faldende lidt suverænitet over deres ejendele. EN bankkonto kan fryses når som helst, -en aktiemægling kan gå i stykker, obligationer kan misligholdes, guld i banken kan konfiskeres. Bitcoin giver dig mulighed for virkelig at eje, hvad der er dit.

Disse kvaliteter kontrollerer næsten alle mærker for en perfekt værdiopbevaring.

Sikker havn

I en verden, hvor aktivbobler pustes op, og penge devalueres i et rekordhurtigt tempo, er Bitcoin et glimt af håb.

Det er hårde penge – en, der aldrig pustes op. Der vil højst være 21 millioner bitcoin i omløb.

Yderligere er Bitcoin det sunde penge:

Sunde penge – Penge, hvis købekraft bestemmes af markeder, uafhængige af regeringer og politiske partier. F.eks. Penge bakket op af guld. (Bemærk, at Bretton Woods-systemet ikke kvalificerede som sunde penge, fordi regeringen havde en fast pindpris til udveksling).

Det er virkelig grænseløst – et globalt monetært gode, der er tilgængeligt for alle. Det er en meget tiltrængt sikker oase til tredje verden lande der ikke kan få adgang til pålidelig butik af rigdom, finder Bitcoin brug på de nævnte steder.

I en verden med negative realkurser inden for udviklede markeder og en lang række valutasvigt på nye markeder har det, Bitcoin tilbyder nytte.

På den måde er det en bedre formue end guld.

Penge

Grundproblemet med konventionel valuta er, at der kræves meget tillid for at få det til at fungere.

Centralbanken skal have tillid til ikke at nedbryde valutaen, men historien er fuld af brud på en sådan tillid.

Banker skal have tillid til at holde vores penge og overføre dem elektronisk, men historien er fuld af eksempler, hvor de låner dem ud i bølger af kreditbobler med knap en brøkdel i reserve og ender med insolvens.

De fleste mennesker i Vesten tænker sjældent på dette, fordi det for det meste fungerer uden spærring lejlighedsvis nedsmeltning. Desværre lider en stor del af verden altid af at skulle have tillid til sådanne institutioner.

Mange lande er plaget af inflationsregimer eller politiserede og upålidelige banksystemer. Se Libanon for et nylig eksempel, hvor den nationalt regulerede Ponzi-ordning brød ud og dets valuta mistede mere end 50 procent af sin købekraft.

Bitcoin blev specielt designet som en modforanstaltning til “ekspansive pengepolitikker” af centralbankfolk (aka, formuekonfiskering via inflation).

Dette er grunden til, at Bitcoin blev frigivet efter den store recession, og dens oprindelsesblok i blockchain siger “The Times 03 / Jan / 2009 kansler på randen af anden redning for banker.”

Mere end blot en ny monetær teknologi er Bitcoin et helt nyt økonomisk paradigme: en kompromisløs basispenge-protokol til en global, digital, ikke-statsøkonomi. Det lover at markere adskillelsen af penge og stat.

Bitcoin giver os en mulighed for at genopfinde guld og genoverveje penge til den digitale fremtid på en mere globaliseret internetindfødt måde.

Netværkseffekt

En almindelig kritik af Bitcoin er, at det ikke er perfekt teknologi. Nogle går så langt som at kalde det arv. I årenes løb er der skabt mange konkurrerende kryptokurver med det mål at afskaffe Bitcoin gennem bedre, skinnende funktioner og forbedringer (fx større fortrolighed, øget effektivitet i transaktioner, “mere retfærdige” styringsmodeller).

Desværre for dem mangler disse konkurrenter den massive netværkseffekt af Bitcoin – det er meget usandsynligt, at de er i stand til at indhente.

Netværkseffekten for Bitcoin er bred. Det omfatter:

- Markedets likviditet (store investorer vil søge det mest likvide marked)

- Antallet af mennesker, der ejer det (ellers hvem siger det er værdifuldt?)

- Samfundet af udviklere, der vedligeholder og forbedrer dets software (kritisk, da vi taler om en softwareprotokol)

- Brandbevidsthed (selvforstærkende, som potentielle konkurrenter til Bitcoin, nævnes altid i sammenhæng med og sammenlignet med Bitcoin selv)

Netværkseffekten tiltrækker også minearbejdere, der hjælper med at gøre kæden mere sikker, hvilket også er en selvforstærkende sløjfe, der øger netværkseffekten.

Store investorer, selv nationalstater, vil søge det mest sikre marked.

Teoretisk set kan en alternativ kryptokurrency med samme netværkseffekt udkonkurrere Bitcoin – problemet for dem er, at en sådan netværkseffekt sandsynligvis ikke kan opnås igen.

Uforstyrrende

Det vejafhængighed i opfindelsen af Bitcoin forstørrer og understøtter dens netværkseffekt – det gør Bitcoin ekstremt svært at forstyrre.

Lancerings-, vækst- og organiske adoptionssti for Bitcoin som bevis for arbejde kan ikke gentages. Den bane var en sekvens af idiosynkratiske begivenheder, som sandsynligvis aldrig nogensinde kan gengives.

Da Bitcoin åbnede verdens øjne for digitale knappe aktiver, ville enhver “Ny Bitcoin”, der forsøgte at starte i dag, stå over for problemer, som Bitcoin ikke gjorde – ingen minearbejdere / hashrate, der resulterede i svag sikkerhed tidligt (noget angribere ville drage fordel af) og en jævn svagere incitament til at tiltrække investorer.

Sikkerhed er trods alt det første krav til ethvert lydlager af værdisystemet.

Se ikke længere end “Bitcoin Cash” kædegaffel, der viste sig at være være en fiasko, kun lykkes at være et virkeligt verdenseksempel på vigtigheden af Bitcoins vejafhængige fremkomst.

Opdagelse af absolut knaphed

Opfindelsen af Bitcoin kan ses som et kritisk gennembrud – engangsopdagelsen af absolut knaphed– en helt unik monetær ejendom, som menneskeheden aldrig før har opnået.

Der er intet andet aktiv i verden, der har absolut knaphed – guld udvindes konstant, penge udskrives, udstedes aktiecertifikater, der bygges ejendom osv. Den eneste anden ting i verden, der har absolut knaphed, er tiden. På samme måde som du ikke kan skabe mere tid, kan du ikke oprette mere bitcoin.

Ligesom opfindelsen af nul, der førte til opdagelsen af ”intet som noget” i matematik og andre domæner, Bitcoin er katalysatoren for en verdensomspændende paradigmatik faseændring– adskillelse af penge og stat, som vi nævnte tidligere.

Stærkt fællesskab

Bitcoin har et stærkt og levende samfund.

Tilbage i 2023 var det populært at tro, at de fleste kryptokurver havde god regeringsførelse på grund af muligheden for exit – hvis brugerbasen var uenig i retning af projektet, kunne de simpelthen forkaste det og bygge det i deres ønskede retning.

Mens dette fungerer som en god forsikring mod et projekt, der går helt sidelæns, er det i et projekts interesse at have et minimum af tvister, der forårsager splittelser. Sådanne hårde gafler krymper kun projektets bagmænd.

Trods at gå igennem adskillige hårde gafler og samfundskonflikt, de dybt troende og topkaliber talent har fortsat med at støtte og opbygge det digitale aktiv i henhold til de grundlæggende principper.

Bitcoin holder sit domæne smalt – dets brugere behøver kun at tro på ideen om et sundt, hurtigt afviklende globalt digitalt pengesystem med begrænset udbud.

Ved at nægte at gå på kompromis med sine nøglefunktioner er Bitcoin forblevet den dominerende kryptokurrency.

Denne stivhed af Bitcoin er en styrke – den opretholder et stærkt samfund, reducerer protokolrisiko og opretholder stabile operationer. Det fungerer som en kilde til troværdighed, så folk kan føle sig sikre ved at fordele deres besparelser i teknologien i årtier.

Det er et godt testamente, at samfundet har kerneværdier, det vil forsvare stærkt. Disse mennesker har en langsigtet vision og foretrækker lav tid – de planter frø til fremtiden.

Investorsamfundet vokser også. Mindre end 1 procent af bitcoin, der blev holdt i mere end et år, blev handlet, da prisen faldt så brat (mere end 60 procent) i marts. Et stadigt voksende stykke stærke troende (HODLere) dannes, som vist i dette skema.

Endelig mangler digitale aktiver ingen talent. EN massiv hjerne dræne sker fra Wall Street til den digitale aktiverindustri.

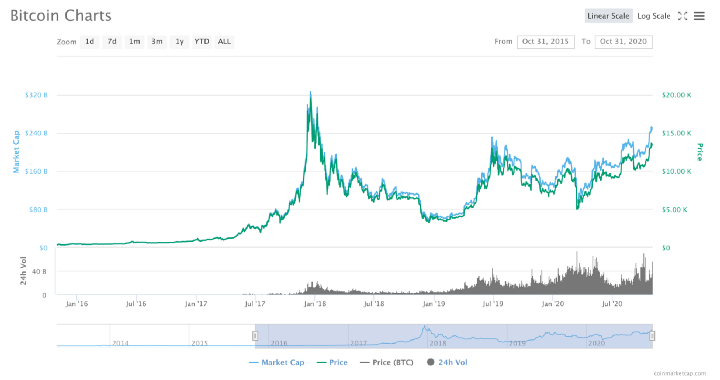

Bitcoin Volatility

Bitcoin er et utroligt ustabilt aktiv. Det har haft utrolige prissvingninger, falder tæt på 50 procent på to dage sidste marts i løbet af likviditetskrisen.

Den nævnte volatilitet er en funktion af dens ubehagelighed – men alligevel uprøvet, en relativt lille markedsværdi, spekulanter, der jagter hurtig fortjeneste og lille volumen, resulterer alt i det.

Når Bitcoin når en markedsværdi svarende til guld, som er omkring $ 11 billioner, og derfor en lignende demografisk vedtagelse af den, er det logisk, at det også vedtager lignende volatilitet. For at nå en sådan markedsværdi kræves der dog en masse opadgående volatilitet – og med det kommer nedadgående volatilitet.

Uanset hvad kan sådanne store dråber som den i marts betragtes som en funktion, ikke en fejl. I modsætning til aktiemarkedet har Bitcoin ikke afbrydere (hvoraf to så vi under likviditetsproblemet). Uden sådan indblanding kan faktisk prisopdagelse forekomme, og de svage hænder (spekulanter) bliver rystet af.

Selvom Bitcoin faldt enormt i løbet af den tid, klatrede den hurtigt og støt op igen og nåede nye højder for nylig.

I skrivende stund er det værd $ 17.500.

Prispotentiale

Potentialet i Bitcoin er for stort til let at forstå, især i hidtil usete tider som disse.

Mens Bitcoin kan vokse ud over det adresserbare pengemarked, vil vi fortsætte med at udforske denne fortælling inden for rammerne af dette indlæg.

De vigtigste funktioner i penge er

- Butik af værdi (SoV): at bevare velstand

- Medium of Exchange (MoE): til byttehandel

- Kontoenhed (UoA): til at angive priser i den

Ingen penge starter med at levere alle tre funktioner – hver nye pengeart følger en særskilt evolutionær vej for at erhverve alle tre.

Bemærk, at SoV-fasen har den bedste chance for at ske og sandsynligvis vil se den stejleste prisvækst, men det er værd at spekulere i, hvordan vedtagelse som globale penge også vil se ud.

Da vi ved, at forudsigelse af priser i en bestemt tidshorisont er noget, selv de mest erfarne investorer kæmper med, vil vi afholde os fra det. Snarere vil vi fokusere på teoretiske, langsigtede værdiansættelser.

Hundredtusinder – Butik af værdi konkurrent

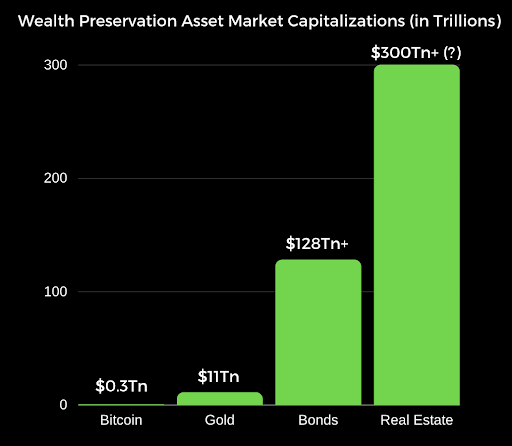

Hvis vi behandler Bitcoin som en værdig konkurrent til guld, har den meget at indhente.

Gulds nuværende markedsværdi anslås at være omkring $ 10 billioner og i skrivende stund er Bitcoin det kun 2,5 procent af det.

Bitcoin er overlegen guld på alle måder udover etableret historie. Det er logisk at antage, at når tiden går, og Lindy effekt tager fat, vil Bitcoin fortsætte med at spise guldets markedsandel som en værdibutik.

Hvis Bitcoin eksisterer i 20 år, vil der være næsten universel tillid til, at den vil være tilgængelig for evigt, ligesom folk tror, at internettet er et permanent træk i den moderne verden. Tilfældigvis Bitcoin 12 års fødselsdag er lige forbi!

Vi anerkender, at for at Bitcoin skal overgå guldets markedsværdi som en værdibutik, skal velhavende nationalstater også deltage.

Uanset hvad er det nok at spise 10 procent af guldhætten ($ 1 billioner) for at markere fire gange vækst i dag. Detail- og institutionelle investorer kan let hæve prisen så meget, og vi vil senere vise, at en sådan adoption vokser med en lovende hastighed.

Derudover kan Bitcoin også spise nogle valutaer, der bruges som værdibutik. Hvis vi antager, at Bitcoin har chancen for at blive verdens globale opsparingskøretøj, spiser den markedsandelen for dollaren, den japanske yen og den schweiziske franc, da de er udråbt som aktiver i sikre havne.

I sammenhæng med 2023 vil guldets 10.000 billioner dollar markedsværdi sandsynligvis også stige.

Vi har trods alt et for dyrt aktiemarked med overvurderede risikable spil og et obligationsmarked på 100 billioner dollars, hvis rentesatser er faldende og kan gå til negativt rentende område.

Du har kun brug for 10 procent af obligationsmarkedets penge, der flytter ind i BTC for at flytte nålen og gøre dem over guld.

Millioner – Opbevaringsværdi

For at 1 bitcoin skal være 1 million dollars værd, skal dens markedsværdi være omkring 18,5 billioner dollars (givet at der er 18,5 millioner bitcoin i omløb i dag)

Hvis bitcoin skulle cementere sig selv som den ultimative butik af værdi, synes denne markedsværdi ganske opnåelig.

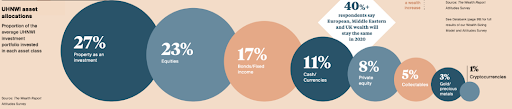

Fast ejendom ligner Bitcoin på to måder: det besidder også betydelig knaphed og betragtes også som et godt sted at investere i værdi.

Ifølge det seneste ”Wealth Report” af Knight Frank, fast ejendom er den største aktivfordeling af den gennemsnitlige ultrahøje nettoværdi individuelle portefølje, der tegner sig for 27 procent af porteføljerne.

Som du kan se, er der mange stykker af kagen, som Bitcoin kan spise stykker af. Her er Bitcoins markedsværdi i forhold til andre aktiver, der betragtes som gode værdibutikker:

Det er værd at bemærke, at ejendomsmarkedet potentielt er meget større end $ 300 billioner –de seneste data, vi kunne finde, anslås at være $ 280 billioner i 2023.

Afsat mod disse aktiver synes en bitcoin-værdiansættelse på flere billioner dollars ikke at være uoverstigelig. Især med alle de enorme pengeudskrivninger i verden, hvad er der et par billioner mellem venner?

Stigende inflation og øget interesse fra investorer, der søger værdibutikker, vil tilbyde Bitcoin medvind til at nå sådanne forbløffende markedskapsler hurtigere.

Som et ikke-suverænt monetært gode er det også muligt, at bitcoin på et eller andet tidspunkt i fremtiden vil blive globale penge (ligesom guld under den klassiske guldstandard i det 19. århundrede).

Uendelighed

Hvis Bitcoin faktisk bliver globale penge, og hele verden bruger det, giver det mening at antage, at det kun vil fortsætte med at vinde værdi, når verdens økonomi skrider frem.. Deflation drevet af teknologi, eller nyligt opnået effektivitet i produktion af materialer / tjenester, bør gøre alt billigere.

Fordi Bitcoins levering er fast (absolut knaphed), vil vi i det væsentlige se, at den samme service / produkt bliver billigere over tid.

For et overforenklet scenario, lad os sammenligne prisen på guld og en helt ny bil i både 2010 og 2023:

- 2010: Guld til $ 1.226 gennemsnitlig slutkurs. En ny bil: $ 29.217 Gennemsnitspris (23,8 oz guld)

- 2023: Guld til $ 1.752 gennemsnitlig slutkurs. En ny bil: $ 37.851 Gennemsnitspris (21,6 oz guld)

I et årti steg guld med 42 procent og prisen på en ny bil med 29,5 procent.

Målt i guld kan man sige, at nye biler blev 9,2 procent billigere i det sidste årti.

Hvis du ignorerer markedsdynamikken, kan du forklare dette ved at hævde, at bilproduktionen blev billigere med en hastighed hurtigere end udbuddet af guld.

Nok dagdrømning! Lad os være praktiske og se på, hvad der sker i den virkelige verden med Bitcoin lige nu.

Markedet vågner op

Indtil videre har 2023 været et massivt år for Bitcoin.

Som med enhver anden tendens, accelererede COVID-19 vedtagelsen af digitale aktiver. Hele denne pandemi har bragt en strøm af positive nyheder til Bitcoin.

Mange begivenheder i rummet og uden for det har gjort sagen om Bitcoin mange gange stærkere, mens det kan argumenteres for, at prisen endnu ikke er fanget op.

Det ser ud til, at det er et spørgsmål om tid, indtil aktivet virkelig starter.

Lad os gå igennem alle de nylige begivenheder, der har gjort Bitcoin-tyrerne mere og mere optimistiske.

At komme ind i Mainstream

Bitcoin har set en stor mængde ny eksponering i de sidste par måneder. Verden har støt åbnet op for muligheden.

Bitcoin i regulering

I juli blev det amerikanske kontor for valutaovervågeren (OCC) vedtaget en lov, der tillod banker at tilbyde forvaringstjenester til digitale aktiver.

Dette var en massiv milepæl i målet om bred vedtagelse af kryptokurrency og til sidst en vis reguleringssikkerhed inden for Bitcoin-bankvirksomhed.

Ikke så langt efter, i september, tildelte staten Wyoming den velkendte børs Kraken en licens til at oprette den første kryptokurrencybank i USA – Kraken Financial.

Forventes omkring Q1 2023, kunder fra Kraken kunne betale regninger eller modtage lønninger i kryptokurrency og holde kryptokurver i banken. Fremtidige tjenester kan omfatte krypto-betalingskort og indsats.

Kraken vil ikke være den eneste kryptokurrencybank i USA – den vil have konkurrence fra Avanti, som fik samme bankcharter en måned senere.

Efter alt at dømme ser det ud til, at kryptokurver er kommet for at blive, og at amerikanske borgere vil være i stand til at holde deres digitale aktiver på samme måde, som de holder deres dollars.

Bitcoin-investering i institutionerne

Det er indlysende, at der er synlig efterspørgsel efter regulerede Bitcoin-finansielle instrumenter, som en børshandlet fond (ETF).

Nogle lande har indset dette. Bermuda, i september, tilladt verdens første Bitcoin ETF at starte i sin børs.

Mens de amerikanske regler (i henhold til US Securities and Exchange Commission [SEC]) holder innovation tilbage, finder interesserede investorer stadig en måde.

Højprofilerede investorer med høj nettoværdi, der offentligt investerer i Bitcoin

Bitcoin har aldrig før set så meget validering fra kendte investorer og firmaer i det offentlige rum. Der er kommet et stormløb af positive nyheder i de sidste måneder.

Tilbage i maj, den berømte milliardær hedgefondschef Paul Tudor Jones delte, at hans fond investerede en enkeltcifret procentdel i bitcoin som en sikring mod inflation.

”Det er sket globalt med en sådan hastighed, at selv en markedsveteran som mig blev målløs,” Skrev Jones. ”Vi er vidne til den store monetære inflation – en hidtil uset udvidelse af enhver form for penge i modsætning til noget, den udviklede verden nogensinde har set.”

”Den bedste profit-maksimeringsstrategi er at eje den hurtigste hest. Hvis jeg bliver tvunget til at forudsige, er det min chance, at det bliver Bitcoin. ”

Han for nylig udråbt aktivet igen, citerer den massive kontingent af smarte, sofistikerede mennesker i samfundet og sammenligner investeringen med et tidligt teknologivirksomhed som Apple eller Amazon i dagene.

Denne form for offentlig adoption fra et velkendt og respekteret navn er nok til at åbne øjnene for mange andre hedgefondforvaltere, der muligvis ser de samme kvaliteter i det aktiv, som Jones gjorde.

Men det syntes ikke nok. For nylig har vi haft to andre respekterede navne i investeringsområdet, der offentligt deler deres interesse for Bitcoin.

Milliardær Stanley Druckenmiller meddelte på nationalt tv, at han holder bitcoin og selvom det ganske vist er mindre end hans guldposition, forudsiger han, at det vil overgå guld.

7.4 Billion Dollar Blackrock – CIO Rick Rieder siger, at Bitcoin kan erstatte guld på CNBC – 20. november 2023

Se denne video på YouTube

For nylig nævnte en CIO fra Blackrock (verdens største investeringsadministrationsselskab med over $ 7,4 billioner under forvaltning i 2023) på nationalt tv, at han mener, at Bitcoin er kommet for at blive. Han bemærkede, at det sandsynligvis vil komme i stedet for guld i vid udstrækning.

Wall Street-legenden Bill Miller var også bullish, siger “hver større bank og højt værdifirma vil i sidste ende have en vis eksponering for Bitcoin eller relaterede aktiver (guld, råvarer)”.

Andre berømte milliardærer er også lange Bitcoin – nogle eksempler inkluderer Mike Novogratz, Jack Dorsey og Chamath Palihapitiya.

Fortællingen drejer sig skarpt. Mange investeringsselskaber / banker afgiver også offentlige udsagn eller på anden måde investerer i aktivet – se Citi forudsiger en pris på $ 300.000 inden december 2023, Guggenheim forbeholder sig ret til at investere 10 procent i en Bitcoin-tillid, BTIG sætter et $ 500.000 prismål og AllianceBernstein, der indrømmer, at Bitcoin har en plads i porteføljer.

Det lovende er, at når flere sådanne institutioner og respekterede mennesker taler, jo mere sandsynligt er det for yderligere institutioner at gribe ind, fordi interne mestre inden i dem er mindre tilbøjelige til at blive afskediget, og karriere-risikoen (investering i et uetableret aktiv) for fondsforvaltere reduceres.

Gråtone

Grayscale er et firma, der tilbud offentlige og private investeringsfonde, der dækker digitale aktiver. Investorer, der er på udkig efter Bitcoin-eksponering, men ikke ønsker at have deres egen forældremyndighed, henvender sig til Gråskala for at administrere deres aktiver.

De er i en unik position, fordi de i øjeblikket har det største levedygtige fysiske bitcoin-produkt, der passer ind i det ældre finansielle system – med rimelighed så virksomheder som Fidelity prøver at indhente.

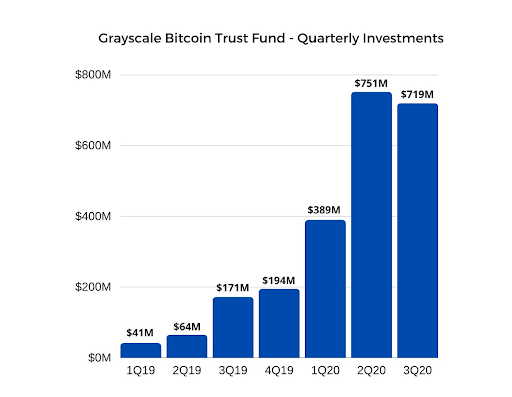

Gråskala udsteder kvartalsrapporter om de aktiver, den forvalter, og sagde, at rapporterne viser massiv vækst i mængden af Bitcoin-investeringer, som fonden modtager.

- 1. kvartal 2023: 41 millioner dollars investeret i deres Grayscale Bitcoin Trust ($ GBTC)

- 2. kvartal 2023: $ 64 millioner

- 3. kvartal 2023: $ 171 millioner (300 procent vækst i kvartalet over kvartalet)

- 4. kvartal 2023: 194 millioner dollars

Det havde angiveligt rejst $ 608 millioner (i BTC og andre aktivinvesteringer) i 2023 og overgået den kumulative investering fra 2013 til 2023 tilsammen.

2023 bliver virkelig det bedste år endnu.

- Q1 2023: $ 389 millioner (224 procent kvartal over kvartal; 1.177 procent år-over-år vækst)

- 2. kvartal 2023: $ 751 millioner (180 procent vækst i kvartalet over kvartalet)

- 3. kvartal 2023: $ 718 millioner (dette er dets fjerde rekordstore kvartal i træk)

År til dato har investeringer i gråtoner været over 2,4 mia. $ (Tæller andre aktiver som ether) – mere end det dobbelte af den kumulative tilstrømning på 1,2 mia. $ Fra 2013 til 2023.

Gråtoner har konsekvent rapporteret, at interessen for dets fonde primært kommer (84 procent plus) fra institutioner, hvoraf de fleste er hedgefonde.

Skøn siger at Grayscale køber bitcoin med en hastighed på 150 procent af det beløb, der udvindes dagligt. Med andre ord spiser Grayscale sandsynligvis hele den nye forsyning i bitcoin og derefter noget.

I skrivende stund har den over 9,1 mia. Dollars i aktiver under forvaltning.

Mest interessant, JPMorgan har sagt, at investorer ser ud til at foretrække bitcoin fremfor guld, hvor guld-ETF’er ser beskedne udstrømninger i oktober, mens bitcoin-fonde har stigende tilstrømning.

Bitcoin-investering i virksomhedsbalancen

MicroStrategy var det første offentlige selskab, der investerede i bitcoin som en måde at sprede sin virksomheds balance på. Det investerede hele 250 millioner dollars til bitcoin og køber 21.454 BTC i august 2023.

Dette er en betydelig investering – MicroStrategy, et etableret offentligt selskab, investerede tæt på 25 procent af sine samlede aktiver i BTC som en måde at beskytte mod forringelse af valuta. Ikke kun det, det investerede 175 millioner dollars ekstra derefter i september.

”Disse makrofaktorer inkluderer blandt andet den økonomiske og folkesundhedsmæssige krise udløst af COVID-19, hidtil usete økonomiske tilskyndelsesforanstaltninger fra regeringen, herunder kvantitativ lettelse vedtaget rundt om i verden, og global politisk og økonomisk usikkerhed,” CEO og grundlægger Michael Saylor har sagt. ”Vi mener, at disse og andre faktorer sammen meget vel kan have en væsentlig afskrivningseffekt på den langsigtede reelle værdi af fiat-valutaer og mange andre konventionelle aktivtyper, herunder mange af de aktiver, der traditionelt opbevares som en del af virksomhedens treasury-operationer.”

”Vi følte virkelig, at vi var på en isterning på $ 500 mio. Når det faktiske afkast på vores stat var mere end negativ 10%, indså vi, at alt, hvad vi laver på P&L er irrelevant. ”

Saylor har været meget højlydt om Bitcoin og de problemer, den løser lige siden. Hvem kan bebrejde ham – i skrivende stund har MicroStrategy fået 44 procent (187 millioner dollars) af sin investering.

Et sjovt punkt er det ikke mange virksomheder kan matche MicroStrategys oprindelige investering på 21.500 BTC. Faktisk er det kun 0,10 procent af alle offentlige virksomheder (862) i verden, der har råd til at gøre det samme, inden levering af bitcoin bogstaveligt talt løber ud. Hvis 862 virksomheder købte 21.500 BTC, ville de samlet have ca. 18,5 millioner BTC, hvilket er den nuværende forsyning i omløb.

Endnu vigtigere tog MicroStrategy det første skridt og, som Roger Bannister og de fire minutters mil, har vist verden, at det er rimeligt at sprede din virksomheds balance væk fra fiat-penge.

Mange virksomheder har været ved at opbygge deres balance før COVID-19 i forventning om en recession. Når disse virksomheder med ekstra kontanter på deres balance ser fordelene, vil de sandsynligvis begynde at følge trop.

Faktisk ikke længe efter vi så Square, hvis administrerende direktør Jack Dorsey er en stærk tro på Bitcoin, invester også $ 50 millioner eller 1 procent (ganske vist en lille del) af dets samlede aktiver i bitcoin. Square offentliggjorde også en hvidbog, der grundigt forklarede, hvordan den købte og overtog forældremyndigheden over de store mængder bitcoin på en sikker måde, som ethvert andet offentligt selskab kan replikere.

Det er kun et spørgsmål om tid, indtil vi ser flere virksomheder komme ud med meddelelser om, hvor meget de har købt. Her er balancerne for tre kryptovennlige virksomheder fra deres Q3-indtjeningsrapporter:

- Kvadrat: $ 2 mia. (Kun $ 50 mio. Investeret i BTC)

- Twitter: 7,7 milliarder dollars

- PayPal: 16,2 mia. $

Uanset hvad der sker, er det en kendsgerning, at virksomheder er støt akkumulere mere og mere BTC i deres balance. Se https://bitcointreasuries.org eller https://www.kevinrooke.com/bitcoin for et opdateret øjebliksbillede af, hvor meget der holdes offentligt af virksomheder.

Bitcoin i apps

Adoption af Bitcoin har også taget fart gennem de mange intuitive, brugervenlige apps, der giver mulighed for bitcoin-køb. Nogle eksempler er Coinbase, Robin Hood, Revolut og Square’s Kontant app.

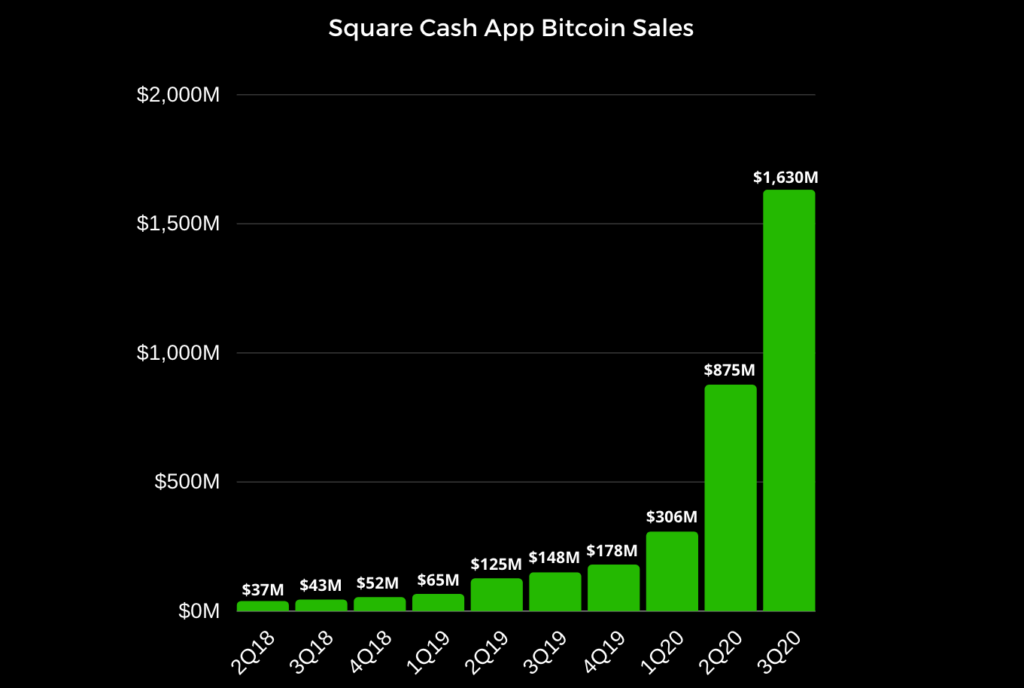

Square er det eneste offentlige selskab af ovenstående, som vi kan se på tallene for. Cash App har solgt bitcoin i næsten to og et halvt år nu (siden 2. kvartal 2023). Dets salg i bitcoin er vokset i et hurtigt tempo for nylig.

Den nylige procentvise vækst er usædvanlig, især når man tegner sig for mængden af salg.

- Q1 2023: $ 306.000 (en stigning på 470 procent over året)

- 2. kvartal 2023: $ 875.000 (en stigning på 700 procent over året)

- 3. kvartal 2023: $ 1,6 millioner (en stigning på 1.100 procent i forhold til året før)

Venmo, der ejes af PayPal, er den største konkurrent til Cash App.

Det har tilsyneladende bemærket, givet i oktober PayPal annonceret og for nylig frigivet en funktion, der giver brugerne mulighed for at købe og holde bitcoin i deres digitale PayPal-tegnebog. Der er allerede spekulationer om, at det har bragt en god mængde volumen til branchen.

Fra og med USA planlægger PayPal at udvide denne funktion til at vælge internationale markeder i første halvdel af 2023 og også porte den til Venmo.

PayPal lancerer ny service, der gør det muligt for brugere at købe, tilbageholde og sælge kryptovaluta

Se denne video på YouTube

Det vil desuden levere pædagogisk indhold til sin brugerbase.

Det er en god nyhed at se, at PayPal til sidst vil eksponere sin brugerbase på 340 millioner for Bitcoin – en anden beslutning, der i sidste ende vil føre krypto til mainstream-adoption.

Grundlæggende styrkelse

Mens Bitcoin hurtigt har fået eksponering gennem hele pandemien, har det også styrket sig selv.

Halvering af Bitcoin

Fra starten i januar 2009 blev der produceret ca. 50 nye bitcoin hvert 10. minut fra minearbejdere, der bekræftede en ny blok af transaktioner på netværket, kaldet blokbelønningen.

Bitcoins deflaterede natur kommer af det faktum, at det er programmeret til at mindske dette bloktilskud – en begivenhed kaldet halvering.

Bitcoin har hidtil gennemgået tre halvinger, hvoraf den seneste fandt sted i maj 2023 og halverede blokbelønningen fra 12,5 BTC til 6,25 BTC.

Dette medfører et forsyningschok, som historisk har ført et tyremarked og en mani over aktivet i de efterfølgende 18 måneder (som i skrivende stund er vi i måned fem). Det er mekanikken tydeligt beskrevet her.

Denne proces øger i høj grad forholdet mellem lager og flow (S2F) for Bitcoin.

Aktie-til-flow-forhold– Lager af en bestemt vare sammenlignet med produktionshastigheden. skøn siger fx, at guld har 200.000 tons over jorden og 3.000 ton årlig ny forsyning, hvilket sætter dets lager-til-strøm-forhold omkring 66

I dag er dette i de øvre halvtredserne for bitcoin, og det forventes at gå over 100, hvilket overgår guldets S2F-ration efter Bitcoins fjerde halvering i 2024.

Folk, der modellerer Bitcoin efter dette aktie-til-flow-forhold, forudsiger priser, der spænder mellem $ 55.000 til $ 288.000 pr. mønt (henholdsvis en markedsværdi på $ 1 billion til $ 5,5 billioner), en model, der siden har holdt op.

Pris handling

Intet andet garanterer, at markedet vågner op som en solid prishandling, kryptokurrency-stil. Da dette stykke blev startet, havde bitcoin-prisen samlet 70 procent opad.

Bitcoin sætter poster hver dag for sit længste antal på hinanden følgende dage brugt over $ 10.000. Det slog også for nylig sin tidligere rekord med høj tid i både markedsværdi (det foregående tal var $ 334 mia.) Og i nominel møntpris (den tidligere rekord var $ 19.783).

Som vi vil diskutere næste, har prishandling en stærk positiv sammenhæng med netværkssikkerhed. Jo mere prisen stiger, jo mere interesse fra minearbejdere og jo mere sikker bliver netværket. Dette kan igen tiltrække flere investorer.

På trods af den enorme gevinst er markedsdækningen for Bitcoin stadig lille i forhold til dets potentiale. Vi forventer yderligere store gevinster på lang sigt.

Stærkere sikkerhed

Bitcoins sikkerhed er bundet til dets hash-hastighed – måleenheden for Bitcoin-netets processorkraft.

Der er en stærk netværkseffekt i Bitcoin, der hjælper med at sikre netværket:

- Prisen på bitcoin stiger

- Minedrift bliver mere rentabel på grund af den øgede pris på bitcoin modtaget fra minedriftbelønningen for at producere den næste blok

- Flere minearbejdere slutter sig til netværket for at konkurrere om denne øgede belønning og bidrager i processen med deres elektriske kraft – hash-hastigheden stiger

- Netværkssikkerhed følger hash-hastighedens vækst, da den øgede mængde elektricitet, der bruges til at skabe blokke, betyder, at der kræves mere elektricitet for at en angriber kan tilsidesætte de tidligere blokke

- Med mere netværkssikkerhed kommer mere tillid til netværkets evne til at bevare indehaverenes mønter, hvilket fører til en stigning i adoption

- Cyklussen gentages, da disse nye brugere samt øget tillid til netværket fører til en stigning i den samlede brug og efterfølgende pris på aktivet

Bitcoins hash-hastighed er over syv gange større end den var under toppen af sin historiske prisstigning til en heltidshøjde i slutningen af 2023. Vi ser ressourcer blive brugt på at undersøge, udvikle og implementere minedrifthardware i et rekordhurtigt tempo..

Negative netværkseffekter

Bitcoin-økosystemet var længe plaget af sikkerhedssårbarheder i eksterne tjenester, prisvolatilitet og en stejl indlæringskurve.

Alt dette har resulteret i massiv negativ mediedækning – Bitcoin er blevet annonceret “død” mindst 383 gange i skrivende stund.

Det er rimeligt at antage, at prisen er blevet påvirket af disse faktorer, men det er kun et spørgsmål om tid, indtil disse problemer er ryddet op.

Konklusion – Bitcoin investering

Bitcoins styrkende fundamentale parret med de seneste verdens tendenser gør investering i aktivet til en meget attraktiv investeringsmulighed, en der måske er en gang i livet.

Det er den oprindelige, længstvarende kryptokurrency med de højeste niveauer af hashkraft, netværkseffekter, likviditet, markedsværdi og det stærkeste samfund.

Bitcoin er den første virkeligt globale boble, hvis størrelse og rækkevidde kun er begrænset af verdensborgernes ønske om at beskytte deres opsparing mod uklarheder fra regeringens økonomiske dårlige forvaltning..

Bitcoin steg trods alt som en phoenix fra asken fra den globale finansielle krise i 2008, en krise, der stort set var forårsaget af misadministreret bankpolitik.

I en tid hvor hele systemet ser ud til at være ødelagt, Bitcoin giver den gennemsnitlige person en solid måde at “fravælge”, afdække mod al systemrisiko og bevare deres værdi på den reneste måde.

De seneste måneder har i høj grad øget Bitcoins chancer for succes med alle følgende:

- En dødbringende virus, hvis anden bølge bare udfolder sig

- Politisk ustabilitet og civil uro

- Rekordmængde ledighed og lukning af virksomheder

- Konventionelle aktiver befinder sig i en ikke attraktiv fase, der tilsyneladende ikke tegner sig for den ekstra risiko – forventet langsom vækst, virksomheder og enkeltpersoner overbelastet med gæld, aktier værdiansat til høje indtjeningsmultipler

- Enestående pengepolitik og historisk pengemængdeudvidelse – stor chance for inflation

- Negative renter truende rundt om hjørnet

- Milliardærer, institutioner og statskasser, der hobes ind på BTC

- Mainstream BTC-adoption udfolder sig (Cash App, PayPal)

- BTC er grundlæggende det stærkeste, de nogensinde har været (hashrate, levering, community)

2023 har massivt forstærket sagen for Bitcoin.