I flera år har bitcoin-börshandlade fonder (ETF) kämpat för att komma igång och få godkännande från U.S. Securities and Exchange Commission (SEC). Passiva fondleverantörer hävdar nu att det finns tillräcklig marknadslikviditet för att en bitcoin-ETF ska lanseras 2019.

Läs också: SEC vill se andra nio Bitcoin-ETF: er

ETF till topp $ 9 biljoner år 2022

ETF: er blir en stor del av investeringslandskapet. Forskningsföretag ETFGI förutspår att 2020 kommer ETF: er och ETP-listor i Europa att uppgå till 1,1 biljoner dollar. Morgan Stanley förutspår globala ETF-tillgångar till $ 9 biljoner dollar fram till 2022. Eftersom intresset för dessa produkter växer har tillsynsmyndigheter tagit upp strukturella sårbarheter. Forskning utförd av mäklare och kapitalförvaltare Charles Schwab visar tusenårsgeneration väljer alltmer att investera i ETF: er som appar öppnar. Det kan vara en spelväxlare när – eller om – SEC godkänner en bitcoin-ETF.

ETF: er blir en stor del av investeringslandskapet. Forskningsföretag ETFGI förutspår att 2020 kommer ETF: er och ETP-listor i Europa att uppgå till 1,1 biljoner dollar. Morgan Stanley förutspår globala ETF-tillgångar till $ 9 biljoner dollar fram till 2022. Eftersom intresset för dessa produkter växer har tillsynsmyndigheter tagit upp strukturella sårbarheter. Forskning utförd av mäklare och kapitalförvaltare Charles Schwab visar tusenårsgeneration väljer alltmer att investera i ETF: er som appar öppnar. Det kan vara en spelväxlare när – eller om – SEC godkänner en bitcoin-ETF.

Det har skickats in ett antal ansökningar genom åren. De senaste inkluderar Proshares, som hade två förslag på en bitcoin-ETF, båda baserade på bitcoin-terminskontrakt. Det fanns också Vaneck-Solidx-förslaget som bygger på en fysiskt stödd bitcoin-ETF. Innan en ETF godkänns för handel på en av USA: s stora börser finns det ett antal faktorer som måste övervägas.

Bitcoin Market Cap står på 72 miljarder dollar

Förra året lanserade Blockforce Capital blockchain-ETF i form av BLCN och världens första kinesiska blockchain ETF, BCNA. Eric Ervin, VD för Blockforce Capital, berättade news.Bitcoin.com den nuvarande marknadsmiljön har förmågan att stödja en ETF av två primära skäl.

“För det första har [BTC] ett marknadsvärde på 72 miljarder dollar”, förklarade han. ”Även om detta är litet jämfört med många blue-chip-aktier finns det för närvarande ett antal ETF: er som är fokuserade på esoteriska tillgångar. Till exempel, iShares IWC ETF fokuserar på mikrokapitalaktier och har tillgångar på nästan 900 miljoner dollar. Sammantaget har de underliggande aktierna ett marknadsvärde på cirka 450 miljarder dollar. Det antalet dvärgar bitcoins marknadsvärde, men när man tittar på de underliggande tillgångarnas likviditet finns det betydande volymbegränsningar. ”

“För det första har [BTC] ett marknadsvärde på 72 miljarder dollar”, förklarade han. ”Även om detta är litet jämfört med många blue-chip-aktier finns det för närvarande ett antal ETF: er som är fokuserade på esoteriska tillgångar. Till exempel, iShares IWC ETF fokuserar på mikrokapitalaktier och har tillgångar på nästan 900 miljoner dollar. Sammantaget har de underliggande aktierna ett marknadsvärde på cirka 450 miljarder dollar. Det antalet dvärgar bitcoins marknadsvärde, men när man tittar på de underliggande tillgångarnas likviditet finns det betydande volymbegränsningar. ”

Ervin förklarade att 40 procent av IWC-fonden består av innehav som är större än 50 procent av den genomsnittliga 30-dagars volymen. Detta beror på att de flesta är mikrokapslar och också bara är noterade på amerikanska börser. Ervin betonar att i jämförelse är BTC: s 24-timmars handelsvolym cirka 5,3 miljarder dollar och handlas på flera börser runt om i världen, vilket gör det möjligt för globala investerare att lägga till likviditet på marknaden.

Exchange Arbitrage är ett växande företag

När marknaden utvecklas blir deltagarna mer sofistikerade och utbyta arbitrage är ett växande företag.

Ervin sa: ”Exchange arbitrage – att köpa bitcoin på exchange A och sälja på exchange B för att dra nytta av små prisineffektiviteter – är ett växande företag eftersom många traditionella marknadsaktörer kommer in i utrymmet eftersom avkastning från arbitrage anses vara” riskfri ”som strategi har ingen riktad exponering. ”

Ervin sa: ”Exchange arbitrage – att köpa bitcoin på exchange A och sälja på exchange B för att dra nytta av små prisineffektiviteter – är ett växande företag eftersom många traditionella marknadsaktörer kommer in i utrymmet eftersom avkastning från arbitrage anses vara” riskfri ”som strategi har ingen riktad exponering. ”

När Blockforce Capital-teamet började arbitrera priser i början av sommaren 2018 var de i genomsnitt cirka 75 bps vinst per handel. ”Det antalet har minskat och antalet möjligheter har minskat avsevärt på grund av ökad konkurrens. Dessa marknadsaktörer lägger till likviditet på marknaden, för om ett börspris på [BTC] avviker från det globala genomsnittet kommer marknadsaktörerna att arbitrage priset i linje med det globala genomsnittet, ”förklarade Ervin.

Han drar slutsatsen att denna faktor, tillsammans med en expanderande derivat-, termins- och swapmarknad, tillför likviditet och gör det mycket svårare för priset på en globalt handlad tillgång att manipuleras och tillägger:

Vi skulle kunna hävda att en ETF som innehar en betydande del av ett mikrokapitalakties dagliga volym skulle ha en högre inverkan på priset än en globalt omsatt tillgång.

Scandinavia Leads Market With Bitcoin ETNs

Eftersom SEC fortsätter att plåga om de ska godkänna en bitcoin-ETF är det värt att titta på andra krypto finansiella produkter som Sveriges bitcoin-börshandlade sedel (ETN). I maj 2015 tillkännagav XBT Provider AB godkännandet av Bitcoin Tracker One, den första bitcoinbaserade säkerheten som finns tillgänglig på en reglerad börs..

Laurent Kssis, VD för XBT Provider, ett Coinshares-företag, sa att för att sätta saker i perspektiv, så kallar en så kallad ‘fysisk’ bitcoin ETF helt enkelt pengar på förhand för att köpa den underliggande tillgången fysiskt.

Laurent Kssis, VD för XBT Provider, ett Coinshares-företag, sa att för att sätta saker i perspektiv, så kallar en så kallad ‘fysisk’ bitcoin ETF helt enkelt pengar på förhand för att köpa den underliggande tillgången fysiskt.

”På detta sätt ger en bitcoin-ETF snabb exponering mot den underliggande tillgången, men det betyder också att marknaden måste vara tillräckligt likvid för att stödja eventuell ny efterfrågan på den underliggande tillgången – i det här fallet bitcoin. Det finns en viktig operativ fråga som tillsynsmyndigheter och investerare behöver besvaras innan de godkänner en bitcoin-ETF, ”förklarade Kssis.

Den goda nyheten är att det finns tidigare ombud på marknaden att studera. Kssis sa i sin erfarenhet av att driva BTC- och ETH-trackers på Nasdaq Stockholm – sedlar som säkras genom att köpa den underliggande tillgången (BTC 1: 1) – han har hittills kunnat hålla jämna steg med efterfrågan samtidigt som han har bibehållit ett exakt pris över senaste tre och ett halvt år utan några likviditetsproblem och vara den enda leverantören av likviditet.

“Med andra ord, även under höjden av 2017, förblev den underliggande bitcoinmarknaden tillräckligt flytande för att absorbera ny efterfrågan när vi köpte bitcoin för att fysiskt säkra bitcoin trackers”, tillade Kssis.

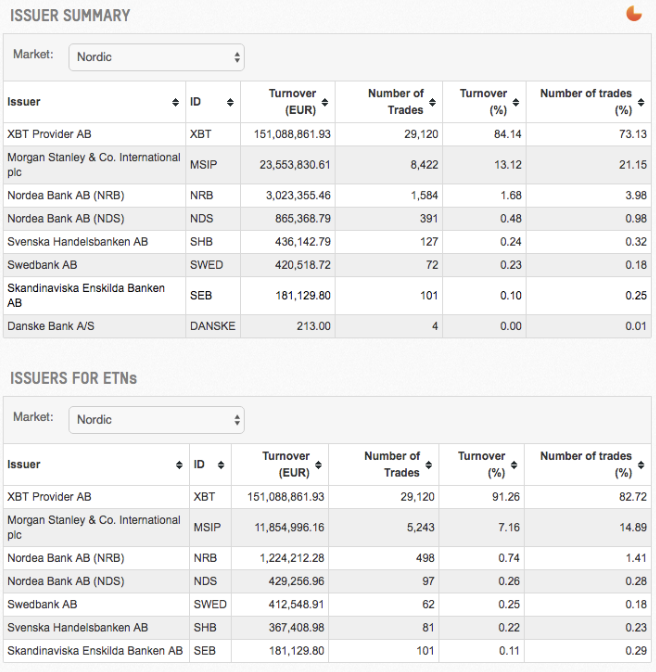

Nasdaq-volymen för alla emittenter den 7 december 2017.

Nasdaq-volymen för alla emittenter den 7 december 2017.

Enligt XBT-leverantören, under 2017, när BTC handlade till $ 20.000, kunde gruppen få riklig likviditet. “Min takeaway från 2017: även med en betydande efterfrågan som ledde AUM långt över 1 miljard dollar, visade marknaden att delta-one säkerhetsdiskar kunde skaffa riklig likviditet på marknaden för att driva liknande produkter som en föreslagen bitcoin 1: 1 fysisk bitcoin-ETF. En terminsmarknad kommer helt enkelt att förbättra den likviditet som redan finns, säger Kssis.

Om Crypto Trading tar fart förväntar du dig fler lanseringar

Andra produkter som finns tillgängliga på marknaden inkluderar Greyscale Bitcoin Investment Trust (OTC:GBTC) som handlas över disk och Amun Crypto Basket Index (SIX:HODL) som lanserades i november 2018 på Schweiz ZIX-baserade SIX-börs.

Andra produkter som finns tillgängliga på marknaden inkluderar Greyscale Bitcoin Investment Trust (OTC:GBTC) som handlas över disk och Amun Crypto Basket Index (SIX:HODL) som lanserades i november 2018 på Schweiz ZIX-baserade SIX-börs.

Enligt Lars Seier Christensen, ordförande i Concordium och grundare av Saxo Bank, om handeln tar fart kan vi förvänta oss fler lanseringar. Han sa: ”Om den primära kryptovalutamarknaden fortsätter att vara i trubbel kommer det att finnas lite aptit för att lansera nya handelsfordon. Å andra sidan är det troligt att vi kommer att se en massa nya initiativ som lanseras – kanske till och med några som redan har planerats och genomgått due diligence men där erbjudande parten har väntat på en bättre tid att lansera. ”

Tror du att SEC kommer att godkänna en bitcoin-ETF 2019? Låt oss veta i kommentarfältet nedan.

Bilder med tillstånd av Shutterstock och XBT Provider.

Behöver du beräkna dina bitcoininnehav? Kolla in vår verktygssektion.

Facebook

Facebook Twitter

Twitter