Že leta se skladi, s katerimi se trguje z bitcoini (ETF), trudijo, da bi se spustili in prejeli odobritev ameriške komisije za vrednostne papirje in borzo (SEC). Ponudniki pasivnih skladov zdaj trdijo, da je na trgu dovolj likvidnosti za bitcoin ETF, ki naj bi se začel leta 2023.

Preberite tudi: SEC želi drugi pogled na devet Bitcoin ETF-jev

ETF-ji bodo do leta 2023 dosegli 9 bilijonov dolarjev

V preteklih letih je bilo vloženih več prijav. Med najnovejšimi so Proshares, ki je imel dva predloga za bitcoin ETF, ki sta temeljila na terminskih pogodbah za bitcoin. Obstajal je tudi predlog Vaneck-Solidx, ki temelji na fizično podprtem bitcoin ETF. Preden ETF odobri trgovanje na eni od glavnih ameriških borz, je treba upoštevati številne dejavnike.

Bitcoin tržna kapitalizacija znaša 72 milijard USD

Lani je Blockforce Capital lansiral blockchain ETF-je v obliki BLCN in prvi kitajski blockchain ETF na svetu, BCNA. Eric Ervin, izvršni direktor podjetja Blockforce Capital, povedal news.Bitcoin.com ima trenutno tržno okolje zmožnost podpiranja ETF iz dveh glavnih razlogov.

Ervin je pojasnil, da 40 odstotkov sklada IWC obsega deleže, ki presegajo 50 odstotkov povprečnega 30-dnevnega obsega. To je zato, ker je večina mikro-kapic in so tudi uvrščene samo na ameriške borze. Ervin poudarja, da v primerjavi s 24-urnim obsegom trgovanja BTC znaša približno 5,3 milijarde USD in trguje na več borzah po vsem svetu, kar svetovnim vlagateljem omogoča, da trgu dodajo likvidnost.

Exchange arbitraža je rastoče podjetje

Ko se trg razvija, so udeleženci vse bolj izpopolnjeni in menjalna arbitraža je vse večje podjetje.

Ko je ekipa Blockforce Capital začela arbitrirati cene v začetku poletja 2023, je v povprečju dosegala približno 75 bps dobička na trgovanje. »Število se je zmanjšalo in število priložnosti se je zaradi povečane konkurence precej zmanjšalo. Ti udeleženci na trgu dodajajo likvidnost trgu, ker če cena borze [BTC] odstopa od globalne povprečne vrednosti, bodo udeleženci na trgu arbitrirali ceno nazaj v skladu s svetovnim povprečjem, “je pojasnil Ervin.

Ugotavlja, da ta dejavnik, skupaj z naraščajočim trgom izvedenih finančnih instrumentov, terminskih pogodb in zamenjav, dodaja likvidnost in otežuje manipulacijo s sredstvi, s katerimi se trguje na svetovni ravni, in dodaja:

Lahko bi trdili, da bi imel ETF večji del dnevnega obsega delnic z mikro kapico večji vpliv na ceno kot sredstvo, s katerim se trguje na svetovni ravni..

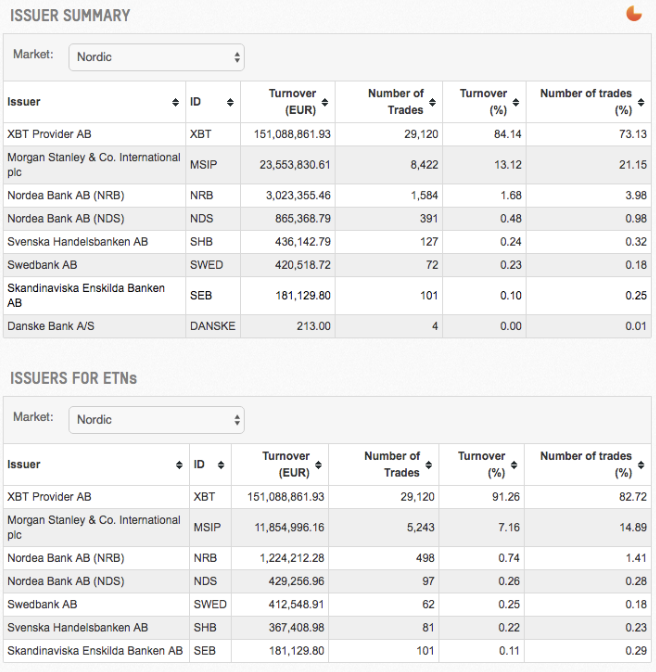

Skandinavija vodi trg z Bitcoin ETN-ji

Ker se SEC še naprej muči, ali naj odobri bitcoin ETF, je vredno pogledati druge kripto finančne produkte, kot je Obveznica švedske bitcoin, s katero se trguje na borzi (ETN). Maja 2015 je XBT Provider AB napovedal pooblastilo za Bitcoin Tracker One, prvo vrednostno papirje, ki temelji na bitcoinih in je na voljo na regulirani borzi.

»Na ta način Bitcoin ETF zagotavlja hitro izpostavljenost osnovnemu sredstvu, vendar to pomeni tudi, da mora biti trg dovolj likviden, da lahko podpira vsako novo povpraševanje po osnovnem sredstvu – v tem primeru bitcoin. Obstaja ključno operativno vprašanje, na katerega morajo odgovoriti regulatorji in vlagatelji, preden odobrijo bitcoin ETF, «je pojasnil Kssis.

Dobra novica je, da na trgu obstajajo predhodni pooblaščenci, ki jih je treba preučiti. Kssis je po svojih izkušnjah z upravljanjem sledilcev BTC in ETH na Nasdaq Stockholmu – bankovci, ki se varujejo z nakupom osnovnega sredstva (BTC 1: 1) – doslej lahko sledil povpraševanju, hkrati pa ohranil natančno ceno nad zadnja tri leta in pol brez kakršnih koli likvidnostnih težav in kot edini ponudnik likvidnosti.

“Drugače povedano, tudi v vrhuncu leta 2023 je osnovni trg bitcoinov ostajal dovolj likviden, da je prevzel novo povpraševanje, saj smo kupili bitcoin, da bi fizično varovali bitcoin sledilce,” je dodal Kssis.

Po navedbah ponudnika XBT je skupina v letu 2023, ko je BTC trgovala po 20.000 ameriških dolarjih, lahko ustvarila dovolj likvidnosti. »Moj izvleček iz leta 2023: tudi ob precejšnjem povpraševanju, ki je AUM preseglo milijardo dolarjev, je trg dokazal, da so lahko varnostne mize delta one na trgu ustvarile dovolj likvidnosti za delovanje podobnih izdelkov kot predlagani bitcoin ETF za bitcoin 1: 1. Terminski trg bo preprosto povečal likvidnost, ki je že na voljo, «je dejal Kssis.

Če se kripto trgovanje začne, pričakujte več predstavitev

Po besedah Larsa Seierja Christensena, predsednika Concordiuma in ustanovitelja banke Saxo, lahko, če se trgovanje pospeši, pričakujemo več lansiranja. Dejal je: »Če bo primarni trg izmenjave kriptovalut še naprej v težavah, bo malo apetita po uvedbi novih trgovskih vozil. Po drugi strani pa bo, če se trgovanje zažene, zelo verjetno, da bomo zagnali množico novih pobud – morda celo nekaterih, ki so že bile načrtovane in so bile opravljene s skrbnim pregledom, vendar kjer je ponudnik čakal na boljši čas za zagon. ”

Mislite, da bo SEC leta 2023 odobrila bitcoin ETF? Sporočite nam v spodnjem oddelku za komentarje.

Slike vljudnost ponudnika Shutterstock in XBT.

Ali morate izračunati svoj delež bitcoinov? Oglejte si naš razdelek o orodjih.

Facebook

Facebook Twitter

Twitter