Negativa räntor har gjort stora rubriker den senaste tiden, eftersom flera länder och stora banker nu experimenterar med den oriktiga penningpolitiken. Även om det vanligtvis ses som ett sista steg för att chockera lite liv tillbaka i kämpande ekonomier, får denna politik en glänsande ny snurr tack vare vanliga medier som främjar regeringens samtal och agendor. Istället för att möta de olycksbådande problemen med inflation och devalvering av pengar finns det nu en ny lösning: normalisera det negativa och svep konsekvenserna under mattan.

Läs också: Att äga Fiat blev bara dyrare – NIRP slår igen

Normalisering av katastrof

Nyligen rapporterade news.Bitcoin.com om den aktuella situationen globalt när det gäller negativ räntepolitik (NIRP). Mer än någonsin experimenterar banker och nationella beslutsfattare med oorthodoxa räntesänkningar, vilket resulterar i saker som tioåriga hypotekslån i Danmark, negativa avkastningsobligationer, bankstängningar och konsolideringar i Japan och insättare tvingas flytta sina pengar till alternativa besparingsmedel, såsom fiduciaire insättningar. Problemet är att plåga banker även i traditionellt starka länder som Tyskland.

Om kvantitativ lättnad är ett hagelförsök att stimulera en kyld ekonomi, kan man undra varför så många nu ser dess långsiktiga implementeringar som önskvärda. Tidigare COO för Goldman Sachs, och tidigare ekonomisk rådgivare till Donald Trump, Gary Cohns välkända Citat kommer att tänka på:

Vi är i valutakrig. Ett av de enklare sätten att stimulera din ekonomi är att försvaga din valuta.

För de flesta i Amerika och på andra håll är starka pengar en bra sak. Det uppmuntrar att spara och ger konsumenten mer köpkraft. Men för regeringar som är beroende av kredit kan besparingar vara ett hot. En befolkning av hårt arbetande sparare innebär att politiker och byråkrater inte får den önskade nedskärningen av värdet som hålls och inte kan spendera för de saker de anser nödvändiga.

Vidare kan deflation vara en naturlig signal om att en marknadsjustering behövs för att lösa riktigt värde skuld – inte en uppmaning till syntetisk, centraliserad skapande av mer av samma. Till och med respekterade företagspublikationer som Forbes och Bloomberg hoppar på NIRP-vagnen och publicerar artiklar som försöker normalisera devalveringen av pengar.

Bloomberg och Forbes ser silverfodret

I en artikel publicerad den 8 augusti i Bloomberg Businessweek med titeln “The Non-Weirdness of Negative Interest Rates”, författaren säger:

Sparare i Europa måste betala för att lagra sin förmögenhet. Det är inte så galet när det är alltför rikligt att spara.

Pjäsen beskriver vidare hur folk måste betala för att lagra någonting och har inget emot att betala en avgift för ett värdeskåp, så varför ska de klaga när de debiteras för att lagra kontanter? Individer i NIRP-länder och bankverksamhet vid NIRP-banker borde helt enkelt följa med på resan, för ekonomins bästa, och sluta klaga.

Att ignorera att spara eller spendera enbart är enskild värdesinnehavares befogenhet, och inte en yttrande tredje part som skriver för en nyhetspublikation, verkar ett ännu större fel göras. Författaren har rätt när han säger att negativa priser inte är konstiga, men av alla fel skäl.

NIRP kan förväntas i samhällen vars ekonomier sprängs av devalveringen som är inneboende i keynesiansk ekonomi. Med hjälp av en enkel inflationsräknare, man kan verifiera den globala trenden för sig själva. Till exempel skulle $ 100 1956 vara värt 937,44 $ 2019. 100 japanska yen skulle vara värda 607,57 yen idag och 100 australiska dollar från 1949 skulle ha den nuvarande köpkraften på cirka 3 002,63 AUD.

Bara för att någon tvingas få fler och fler kreditkort för att betala för livsmedel och förnödenheter när de hamnar i oöverstigliga skulder gör inte dessa kreditkort till en bra eller normal sak. De kanske inte är “konstiga”, men de är verkligen inte sunda i det långa loppet. Maten behövs, men skulden ökar exponentiellt och kommer någon gång att hysa sig.

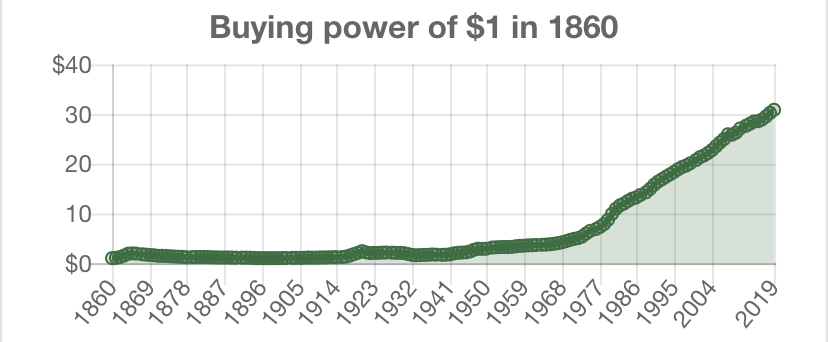

En amerikansk dollar 1860 kunde köpa motsvarande 30 USD idag. Priserna i USA idag är 2.986,06% högre än 1860. Källa: http://www.in2013dollars.com/1860-dollars-in-2017?amount=1

En amerikansk dollar 1860 kunde köpa motsvarande 30 USD idag. Priserna i USA idag är 2.986,06% högre än 1860. Källa: http://www.in2013dollars.com/1860-dollars-in-2017?amount=1

Samma dag publicerade Bloomberg denna artikel, publicerade Forbes också en artikel på samma sätt, med en liknande, svep-det-under-mattan typ snurr. I ”Vem har hjälp av federala räntesänkningar? Börja med årtusenden, ”bidragsgivaren Jamie Hopkins listar fyra skäl till att Federal Reserve räntesänkning den 31 juli är bra för unga amerikaner. Anledningarna till alla uppgår till – varje sista av dem – mer skuld. Orsak nummer två är “Lägre hypoteksräntor” och nummer tre är “Kreditkortsräntor kan sjunka.”

Fed: s räntesänkning är den första sedan den globala ekonomiska nedgången 2008-09, orsakad av enkla inteckningar och lätt kredit. Man undrar varför dessa främsta medier skulle publicera åsikter som berömmer samma orsaker och dåliga policyer. För att vara rättvis är de ovannämnda artiklarna båda åsikter, men en stram, österrikisk skolkritik av dessa idéer via samma försäljningsställen verkar inte hittas någonstans.

2008 om igen, men potentiellt värre

Med mediaberättelser som dessa drivs och länder över hela världen börjar experimentera mer och mer med nedskärningar, kan det tyckas att stimulering snart skulle kunna kvantitativt underlätta världen till en annan allvarlig ekonomisk nedgång. Detta i kombination med de fortsatta attackerna mot fritt utbyte av sunda, icke-inflationära pengar, inklusive säkra kryptovalutor över hela världen, via FATF-regler och stränga straff för dem som handlar utanför lagliga kanaler.

Även i länder som för närvarande inte är negativa tar NIRP-trenden fart. Till exempel har Nya Zeelands reservbanksguvernör Adrian Orr sina egna idéer om att tvinga utgifter, som anges nyligen intervju:

En annan är naturligtvis enkel, säger: ja, låt oss ta bort arbitrage mellan en negativ ränta och att hålla kontanter. Låt oss beskatta kontantinnehav, så enkelt: vi är tillbaka till penningpolitiken som vanligt; människor är avskräckta från att hålla stora klumpar av fysiska kontanter; de måste tänka hårdare på att sätta pengar i arbete.

Beskattning av kontanter, sänkning av kontanthastigheten och eliminering av 100 dollarsedlar. Dessa idéer finns alla på bordet i ett land som just har skära egna räntor 50 punkter förra veckan. Om den globala trenden mot valutadevaluering fortsätter kan det inte dröja länge tills en annan gigantisk bubbla tränger över världsekonomin. Den här gången dvärgar bubblan 2008. Om den spricker är det troligt att ingen enkel kredit kommer att rädda dagen. Ändå har regeringar och vanliga medier världen över nu börjat heja på negativa räntor, vilket driver politiken på många som känner att de redan har hittat ett bättre sätt via krypto.

Vad tycker du om normaliseringen av negativt intresse? Låt oss veta i kommentarfältet nedan.

Bilder med tillstånd av Shutterstock, rättvis användning.

Visste du att du kan köpa och sälja BCH privat med vår icke-vårdande, peer-to-peer Local Bitcoin Cash-handelsplattform? Local.Bitcoin.com-marknaden har tusentals deltagare från hela världen som handlar med BCH just nu. Och om du behöver en bitcoinplånbok för att säkert lagra dina mynt kan du ladda ner en från oss här.

Facebook

Facebook Twitter

Twitter