En kort introduksjon til hva som påvirker pengemengden i den moderne økonomien

Det er ubestridelig – verden løper på penger. Denne tanken er inngrodd i oss alle, og vi forstår det alle dypt. Dette fremgår av det faktum at vi bruker store mengder timer hver dag for å oppnå mer av det.

I Bitcoin-rommet ser vi stadig nyheter, memes og kritikk om hvordan sentralbankene igjen har skrevet ut absurde mengder penger. Sannheten i saken er at det monetære systemet ikke fungerer så enkelt som det – det er mange flere aktører involvert som til slutt bestemmer nettomengden av nye penger i verden..

Dette systemet påvirker livene våre sterkt – fra ting som renter på sparekontoer, pantelån, inflasjon og aktivapriser til globale problemer som den voksende ulikhetsforskjellen i formuen. Til tross for betydningen er det få som forstår hvordan dette systemet fungerer. Vi blir ikke lært om det på skolen.

I dette stykket vil vi undersøke kreditt i dybden. Etter artikkelen vil du bedre forstå hvorfor det er hjørnesteinen i vår moderne økonomi, og hvordan det er den viktigste driveren for pengeskaping og være i stand til å inspisere verktøyene sentralbankene bruker for å kontrollere kreditt..

Foto av Brian Miller på Uplask. En del av Alec Monopol (https://www.alecmonopoly.com/)

Foto av Brian Miller på Uplask. En del av Alec Monopol (https://www.alecmonopoly.com/)

Transaksjoner

For å forstå hvordan penger blir tjent, må vi først forstå hvordan de brukes.

Vi vet alle hva en transaksjon er – bruk av penger til noe annet, det være seg en tjeneste, en vare, en eiendel eller hva som helst annet.

Økonomien er summen av alle transaksjoner i alle sine markeder.

Økonomien er summen av alle transaksjonene i alle markedene.

Med det kan vi si at penger er grunnlaget for hver transaksjon og derfor grunnlaget for økonomien.

En transaksjon. (Foto av Blake Wisz på Uplask)

En transaksjon. (Foto av Blake Wisz på Uplask)

For å lette en transaksjon, må en person bruke sine hardt opptjente penger på noe. Villedende enkelt, en transaksjon er den kritiske byggesteinen i hele den økonomiske økonomien over hele verden.

Fordi økonomien er summen av alle transaksjonene, og en transaksjon drives av en person som er villig til å bruke penger i bytte mot noe, kan vi si at økonomien er drevet av menneskers forbruk..

Den viktigste observasjonen her er at disse brukte pengene blir en annen persons opptjente penger.

Tenk på det – hver dollar du tjener er en dollar noen andre har brukt. En persons utgifter er en annen persons inntekt.

En persons utgifter er en annen persons inntekt.

Dette er grunnlaget for en utveksling. Alt vi gjør profesjonelt er alltid å bygge / gi noe som byttes mot penger.

Penger

Penger er en menneskelig oppfinnelse som har en lang, lang historie. Alle slags ting har tjent som penger før – byttehandel, skjell, gullmynter – og det har fortsatt å endre definisjonen til å bli ting som papirpenger, digitale penger og bitcoin.

Ser vi bort fra fortiden og fremtiden, la oss fokusere på penger som det de er vanligst tenkt på som i våre dager: dollarsedler.

Foto av Jonathan Borba på Uplask

Foto av Jonathan Borba på Uplask

Dette er hva folk forestiller seg penger som, selv om det er i digital form.

Men det er ikke helt riktig. Det meste av det folk kaller penger i dag er faktisk kreditt – en slags midlertidige penger som til slutt må returneres til långiveren (vanligvis en bank).

De fleste penger i dag er faktisk kreditt.

Det er riktig. De fleste penger i økonomien er faktisk midlertidige.

Man må ikke se lenger enn de offisielle tallene for å bekrefte – det totale kredittbeløpet i USA er $ 80 billioner, mens det totale beløpet er rundt $ 19 billioner. Det er nær et forhold på 1: 4,2 – dvs. det er minst en permanent dollar for hver 4,2 midlertidige dollar.

Merk: Dette tallet er lavere, da det er vanskelig å identifisere hvilken del av $ 19 billioner i M2 pengemengde som er kreditt og hva som ikke er.

Kreditt

Kreditt er den største, viktigste og mest ustabile delen av økonomien. Det er handlingen med å låne penger som du lover å betale tilbake i fremtiden.

Det er to begreper for å beskrive dette samspillet mellom lån:kreditt og gjeld.

En gang kreditt er opprettet, blir det omgjort til gjeld.

kreditt (Midtfransk for tro, tillit) – handlingen fra en låntaker som tar et lån fra en långiver.

gjeld – de skyldige pengene (dvs. ansvaret) til låntakeren når han har tegnet kreditt.

Kreditt er det som muliggjør en oppadgående spiral av utgiftene i økonomien vår.

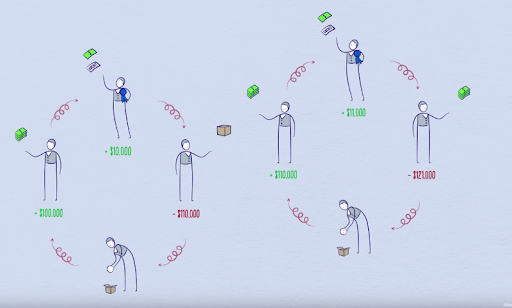

Hvis du har tjent 100 000 dollar og tar 10 000 dollar, kan du plutselig bruke 110 000 dollar! Fordi en persons utgifter er en annen persons inntekt, betyr dette at en annen person nettopp tjente $ 110.000! Tenk deg at de også tar æren, og så fortsetter syklusen.

Kilde: Ray Dalio – Hvordan den økonomiske maskinen fungerer. Brukes med tillatelse.

Kilde: Ray Dalio – Hvordan den økonomiske maskinen fungerer. Brukes med tillatelse.

Kreditt er det som muliggjør en oppadgående spiral av utgifter i økonomien vår.

Dette faktum er grunnleggende for alt annet.

Hvis du fortsetter spiralen lenge nok, kan du se hvordan den oversettes til mer og mer utgifter, og derfor mer og mer inntekt!

Jo mer kreditt det tas, jo mer penger vises i systemet. Siden kreditt vanligvis brukes til å bruke, jo mer kreditt blir tatt, desto flere inntekter i systemet stiger. Gjennom det objektivet kan det å ta kreditt sees på som en god ting.

Men også, jo mer kreditt som tas, jo mer gjeld blir det.

Når du knytter dette til forholdet 1: 4,2, kan du forestille deg hvor langt vi har fortsatt kredittopprettingssyklusen.

Du kan spørre deg selv: “Hvor kommer denne magiske æren fra, da?”

Fraksjonell reservebank

Se ikke lenger enn vårt banksystem for litt kreditt!

La oss undersøke et banksystem som har blitt brukt siden minst så langt tilbake som 1400-tallet, med USA adopterte den i 1863.

Denne bankformen kalles fraksjonell reservebank – det står at banker har lov til å låne ut en brøkdel av pengene de har i innskudd fra andre mennesker.

Det er her vi åpner Pandoras boks – det er penger som bankene låner ut opprettet ut av tynn luft. Hvis Alice setter inn dollar i en bank og banken låner ut en del av dem til Bob, har både Alice og Bob penger i banken – summen av dem er større enn det som opprinnelig ble satt inn.

Med andre ord – bankene har ikke fysisk alle pengene de gir deg når du tar kreditt. Pengene de gir deg når du tar en kreditt, er digitale og nyopprettede.

Vær oppmerksom på at bankene ikke kan skrive ut nye fysiske penger, de kan bare opprette nye digitale penger – de er tross alt bare oppdaterte oppføringer i databasene sine.

Til slutt står bankene heller ikke fritt til å skape så mye digitale penger som de vil – det er begrensninger.

De har en reservekrav – en minimumsprosent av pengene de har lånt ut som de er lovpålagt å ha i reserver. Dette er typisk 10 prosent.

En banks reservekrav er flaskehalsen som dikterer hvor mye lån de kan gi ut.

For hver $ 1 som en bank har i reserver, kunne den ha gitt ut nærmere $ 9 i kreditt. Derfor kalles den brøkreserve – den reserverer bare en brøkdel av de faktiske pengene den “gir” til folk.

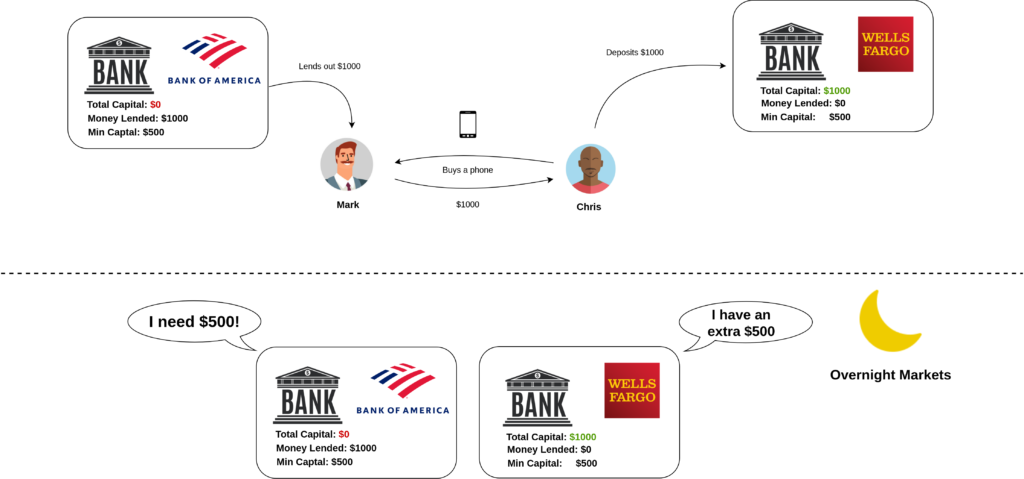

På noen eksempler: Hvis du setter inn $ 1000 til en bank, har den muligheten til å låne ut $ 900 av det. Dette er bokstavelig opprettelse av penger, for i dine øyne har du fortsatt $ 1000 i banken, og i låntakernes øyne har de $ 900 i banken – men bare $ 1000 ble noensinne satt inn. Resultatet av det er at banken har folk med $ 1900 i samlede innskudd i seg, men faktisk har $ 1000 i “ekte” penger.

Her er en visualisering av systemet som spilles:

Etter sporet på $ 1000 – dette er bokstavelig talt hvordan det fungerer. Kilde: Forfatter

Etter sporet på $ 1000 – dette er bokstavelig talt hvordan det fungerer. Kilde: Forfatter

Eksemplet ovenfor illustrerte en del av reisen til et bankinnskudd. Slik tjener bankene penger på innskudd – de låner dem ut til renter ikke en gang, men kontinuerlig når disse nye pengene går gjennom hele systemet.

Ser vi på det fra et systemisk nivå, kan vi si at når det gis ut lån, opprettes det penger. Når lån betales, forsvinner pengene.

Tenk på det som en ballong som kan blåses opp til et punkt og tømmes. Sånn sett kan penger som er opprettet på grunn av kreditt betraktes som midlertidige, ettersom de til slutt vil bli returnert tilbake til banken.

Når det gis ut lån, opprettes nye penger i systemet.

Når lån blir tilbakebetalt, forsvinner penger fra systemet.

Det er ganske sinnsspennende for noen. Det tar litt tid å ha denne vasken og innse hvordan den fungerer.

Merknad om reservekrav

Denne krisen førte til endring i mange ting, og brøkdel av reservekrav var en av dem. Det var avskaffet i USA i mars 2020. Dette er ikke enestående – mange andre land har ikke reservekrav (Australia, Storbritannia, Canada), mange andre har små krav (Europa: 1 prosent) og USA. var i bevegelse mot en “Regim med store reserver”Uansett.

Selv uten reservekrav er bankene ikke fritt til å skrive ut så mye penger som mulig. De er fortsatt begrenset, denne gangen av den såkalte kapitalkrav. I USA angir kapitalkrav at en institusjon som er tilstrekkelig kapitalisert, må ha en kapital-til-risikovektet aktiva på minst 4 prosent – dvs. at en bank må ha minst 4 prosent i kapital (aksjer, oppgitte reserver, beholdt inntekt) ut av verdien av alle eiendelene. (Kreditt utgjør vanligvis rundt 75 prosent av bankens eiendeler.)

I den forstand er en banks reserver (dvs. penger den har på sin Federal Reserve-konto) en del av kapitalen, siden det er en avslørt reserve.

Forskjellen er at denne avslørte reserven ikke lenger er en eneste flaskehals på hvor mye de kan låne ut – det er bare en del av den nå.

Uavhengig av spesifikke forskrifter, bør brøkreserveeksemplet gi deg en god følelse av hvordan nye penger kommer inn i økonomien gjennom kreditt. Om det er et reservekrav eller ikke, er bare grensen for hvor mye kreditt som kan opprettes.

Kontrovers rundt brøkdeles reservekrav

Med den nylige avskaffelsen av fraksjonskravet, er det for tiden mye utdatert / blandet informasjon på nettet.

Videre, hvis man tar seg tid til å dykke ned i økonomisk litteratur fra forrige århundre, de vil bli overrasket over å se at økonomer har gått gjennom mange teorier om måten private banker skaper penger på, som alle har vært basert på teoretiske modeller.

De første studie som gir en forklaring støttet av empiriske data ble utgitt i 2014!

Det ser ut til å være ganske god tvist om hvordan dette systemet fungerer, og det er ærlig talt sjokkerende å høre at mye av moderne bankpolitikk, regulering og reformer er basert på teori, ikke faktum..

Empiriske data ser ut til å støtte at bankene har muligheten til å skape penger ut av luften, noe som likevel ikke bestrider det faktum at pengene de kan skape er avgrenset av de regulatoriske (kapital / reserve) kravene bankene står overfor. Den eneste forskjellen er at de ikke nødvendigvis er pålagt å senke reservene når lånet er gitt ut.

Takeaways So Far

- Økonomien er summen av alle transaksjonene i alle markedene

- Kreditt hjelper til med å øke veksten i en økonomi

- De fleste penger i dag er faktisk kreditt

- Når et lån blir gitt, opprettes nye penger i systemet

- Bankenes reservekrav var flaskehalsen for kredittoppretting i lang tid, men sist har systemet gitt vei for en mer kompleks og vag mekanisme med store reserver

Sammendrag Så langt

Vi har lært om viktigheten av en transaksjon og det faktum at transaksjoner er den eneste byggesteinen i en økonomi. Vi forklarte hva kreditt er og hvordan det bidrar til å øke transaksjonenes verdi (utgifter), som igjen øker inntekten.

Vi forklarte hvordan reservekravet fungerer i et brutt reservebanksystem og lærte at økonomer til i dag ikke har avgjort en teori som dikterer hvordan penger skapes.

Ok, da, hvem dikterer hvor mye nye penger opprettes?

Money Creation

Sentralbanker har generelt ansvaret for å skape penger.

I USA er Federal Reserve sitt offisielle mål å føre pengepolitikk slik at landet oppnår bærekraftig langsiktig vekst. Med andre ord ønsker den å kontrollere pengetrykk på en måte som bidrar til vekst.

Nevnte nyopprettede penger kan enten være fysiske i form av regninger (dvs. amerikanske dollarsedler) eller digitale, i form av tall i en database.

Kilde: LM Otero / AP / File

Kilde: LM Otero / AP / File

Fysisk pengeskapelse

Når det gjelder dollarregninger i USA, er det Treasury Department som bokstavelig talt skriver dem ut. Federal Reserve bestemmer hvor mye som skal skrives ut i samsvar med fysisk etterspørsel etter penger – den pålegger deretter statskassen å trykke det beløpet på dollar. Disse nylig myntede pengene overføres deretter til Feds 28 kontantkontorer, og derfra distribueres de til alle bankene.

Faktiske papirpenger er avtagende ubetydelig – det er bare 11 prosent av den totale pengemengden. ($ 1,75 billioner av $ 15,333 billioner, ved utgangen av 2019).

Det er riktig – de fleste penger i verden er digitale. Måten digitale penger blir til er mye mer nyansert og mindre direkte kontrollert av Fed.

La oss dykke dypere for å forstå hvordan resten 89 prosent av USAs pengemengde skapes.

Digital Money Creation

Hvis du husker, nevnte vi at kreditt er penger som lånes ut. Siden det er de private bankene som låner ut penger til allmennheten, kan vi si at de har makten til å skape penger digitalt.

Hvis de fleste penger i verden er digitale, må det være de private bankene som skaper mesteparten av pengemengden i verden.

Det er akkurat slik det er – den store mengden nye penger blir opprettet via kredittutstedelse fra private banker. Dette er i strid med populær tro og overskrifter i media, som hevder at sentralbanker skriver ut enorme mengder penger.

Nye penger opprettes via kredittutstedelse fra private banker.

Når det er sagt, er det fremdeles opp til sentralbankene å kontrollere dette i samsvar med deres pengepolitikk.

Sentralbankenes rolle

Sentralbanker har fremdeles stor innflytelse på hvor mye penger det blir skapt, de kontrollerer det bare indirekte ved å stimulere de private bankene på riktig måte og tilpasse pengemengden.

Federal Reserve har tre hovedmåter å kontrollere den nye pengeprosessen:

- Kapitalkrav

- Federal fond rate

- Kvantitativ lettelse

La oss gå over dem:

Kapitalkrav

Kapitalkrav begrenser iboende hvor mye kreditt en bank kan gi. Tidligere var det reservekravet som ville være flaskehalsen, men som vi nevnte er bankene nå bare begrenset av deres kapitalkrav.

Hvis Fed ønsket å redusere kredittbeløpet i systemet, ville det øke kapitalkravene til bankene, og dermed krympe kredittbeløpet de har lov til å gi ut med sin nåværende kapital..

Omvendt, hvis den ønsket å øke mengden kreditt i systemet, kunne Fed senke kapitalkravene for å tillate bankene å låne ut mer med hvilken kapital de har i dag..

Å tillate bankene å låne ut så mye som mulig garanterer selvfølgelig ikke at det vil bli gitt lån. Tross alt må du incentivere publikum til å ta opp flere lån også.

Federal Funds Rate

Hvis du noen gang har lest økonomiske medier, hadde du sikkert sett overskrifter som “Fed senker renten.”

Rentesatsen som ofte er nevnt er faktisk føderale fondssats, en grunnleggende rente til økonomien vår som fungerer som en referanse og påvirker alle andre renter. For å forstå hvordan det fungerer best, må vi først forstå hvor det brukes.

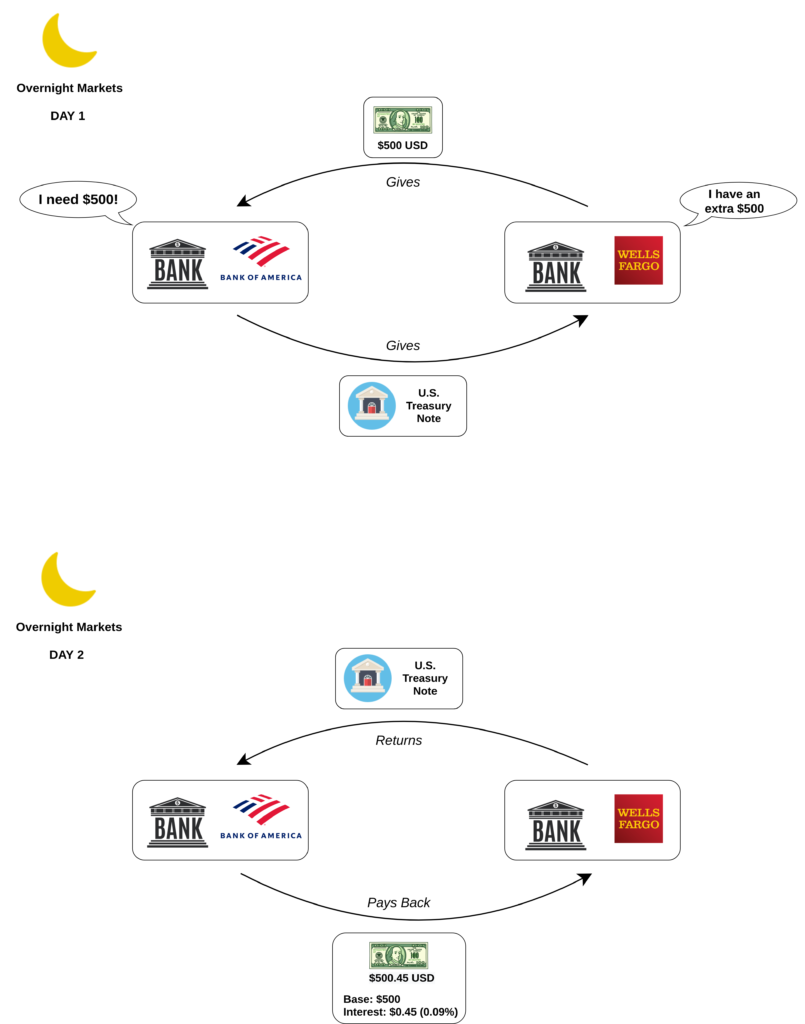

Private banker, sammen med et utall andre institusjoner, handler med hverandre hver dag på det såkalte repo-markedet over natten.

over natten – kortsiktig, vanligvis i løpet av en dag (derav over natten)

repo (kort for tilbakekjøpsavtale) – et sikret lån der en part selger verdipapirer til en annen og godtar å kjøpe dem tilbake til en høyere pris. I dagmarkedet er verdipapirene som oftest selges amerikanske skatter.

omvendt repo – et kortsiktig sikret lån hvor en part kjøper verdipapirer fra en annen og godtar å selge dem til en høyere pris. Det er den andre siden av repohandelen.

For banken som selger et verdipapir og senere tilbakekjøper det, er det en repo. For banken som kjøper sikkerheten og senere selger den til en høyere pris, er det en omvendt repo.

Dagmarkedet har mange deltakere i tillegg til banker, men hovedformålet er å hjelpe bankene til å balansere sine reserver etter en dag med drift.

Den viser noen av de laveste rentene i hele økonomien, delvis fordi lånene på den er så korte.

Bankene trenger reserver av en rekke årsaker – for å dekke betalinger innen dag, regulatoriske begrensninger (f.eks. Kapitalkrav), interne risikostyringsbegrensninger og mer.

En hvilken som helst dag kan en bank gi ut flere lån som den er komfortabel med på kort sikt – den avgjør dette neste dag via nattmarkedet. Et eksempel:

Kilde: Forfatter

Kilde: Forfatter

Institusjoner har grunn til å låne ut penger i nattmarkedet, da det er en av de sikreste investeringene der ute. Banker med overskytende reserver har også et insentiv til å låne ut pengene for å tjene renter på det.

Denne interessen er kjent som overnattingsrente og det er mandat av den føderale fondssatsen (FRR).

I skrivende stund, overnattingsrenten er 0,09, som er innenfor målet for det føderale fondets renteområde på 0,00 til 0,25.

Ved starten av en hvilken som helst virkedag låner banker med overskytende reserver ut pengene sine til andre banker i et dagslån. Nevnte lån blir vanligvis betalt ved starten av neste virkedag etter det (derav over natten). Disse lånene er pantsatt med amerikanske statskasser.

De to trinnene i en tilbakekjøpsavtale. Denne prosessen er standard og gjentas flere ganger hver dag. Kilde: Forfatter.

De to trinnene i en tilbakekjøpsavtale. Denne prosessen er standard og gjentas flere ganger hver dag. Kilde: Forfatter.

Dagens rente på disse repoavtalene er veldig viktig for prosessen med å skape nye penger fordi den er sterkt knyttet til interessen bankene vil tilby sine kunder.

En høy overnattingsrente betyr at bankene vil tilby høyere priser til sine kunder (ellers kunne de bare låne ut i dagmarkedet som er tryggere). Jo høyere rente, jo mindre etterspørsel vil det være etter lån, desto mindre opprettes nye penger.

Motsatt betyr en lavere rente over natten til lavere renter for kundene, og dermed øke etterspørselen etter lån og føre til nye pengeskap.

Så hvordan kontrollerer Fed dette markedet?

Tilbake i fraksjonelle reserve dager, da det var et reservekrav, var den viktigste driveren for å kontrollere disse satsene de såkalte åpne markedsoperasjoner.

åpen markedsoperasjon – sentralbanken kjøper eller selger verdipapirer til det åpne markedet for å gjennomføre pengepolitikken. Dette kan enten være rene transaksjoner (kjøp / salg) eller tilbakekjøpsavtaler (repo / revers repo).

Når Fed ønsker å senke renten, skriver den ut egne penger og bruker dem til å kjøpe verdipapirer fra bankene. Siden Fed kan skape så mye penger som det vil, kan det være en endeløs kjøper.

Ved å kjøpe verdipapirer med nylig trykte penger, tilfører Fed ny likviditet i banksystemet. Fordi bankene da finner seg ekstra kontanter, er det mindre etterspørsel etter lån og derfor faller renten på lån for å dekke etterspørselen.

Omvendt, når Fed ønsker å heve renten, selger den verdipapirer til banker og sløser opp kontanter (reserver) fra banksystemet, og øker dermed etterspørselen etter lån. På grunn av den begrensede tilgangen på kontanter øker rentene fordi bankene er klare til å betale høyere for det.

I dag, i det store reserveregimet, har åpne markedsoperasjoner en mindre effekt. Dette er på grunn av den store mengden reserve – små endringer i tilbudet påvirker ikke lenger prisene så mye.

I stedet for å gjøre massive operasjoner på åpent marked, begynte Fed å bruke andre verktøy for å binde den føderale fondssatsen.

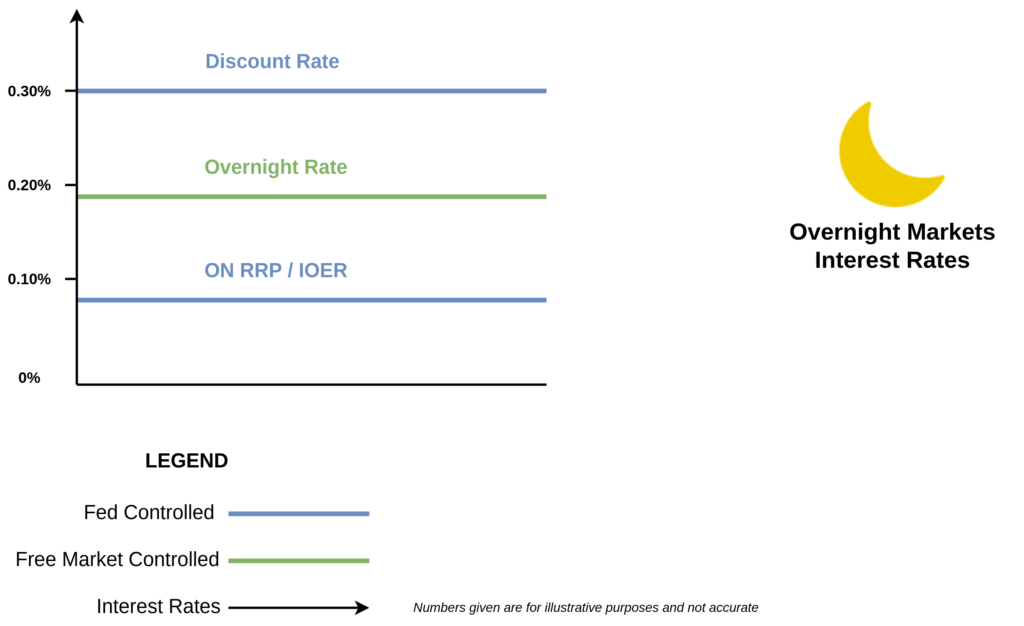

For det første introduserte den en ny regel der den betaler bankene renter på overskytende reserver de lagrer på sin konto i Fed. Dette er kjent som IOER vurdere.

IOER (rente på overskytende reserver) – renter som Fed betaler medlemsbankene for de overskytende reserver de har på sin konto i Fed.

Hvis Fed ønsker å heve renten, kan den øke IOER-renten som den tilbyr. Med det ville bankene bare låne ut penger til andre banker hvis det tjener dem mer enn å parkere pengene sine ved Fed.

Problemet er at dagmarkedet har deltakere som ikke er banker, derfor har de ikke tillatelse til kontoer i Fed og kan ikke dra nytte av IOER.

Disse ikke-bankinstitusjonene kunne fremdeles låne ut for mindre enn IOER, så Fed løste dette ved å gjøre åpne markedsoperasjoner i form av å tilby institusjoner tilbakekjøpsavtaler til Fed ønsket rente – institusjoner kjøper verdipapirer fra Fed og selger dem til en høyere pris. Dette er en omvendt gjenkjøpsavtale fra institusjonens synspunkt.

Siden Fed skriver ut sine egne penger, kan den tilby den høye rente den ønsker i omvendte repoer, og gir ikke bankinstitusjoner ikke noe incitament til å tilby lån til lavere renter enn det (de kan selge til Fed for en garantert høyere avkastning).

Denne hastigheten kalles PÅ RRP.

ON RRP (tilbudsrate på omvendte tilbakekjøpsavtaler) – renter som Fed betaler institusjoner når de gjennomfører en omvendt repo med Fed (når de kjøper verdipapirer fra Fed for å selge den tilbake til en høyere pris).

Å heve begge deler IOER og PÅ RRP øker renten i dagmarkedet, fordi ingen deltakere har noen grunn til å tilby lån under den renten. De tjener som nedre grense av den føderale fondssatsen.

Motsatt, senking IOER og PÅ RRP stimulerer en reduksjon i renten. Bankene blir stimulert til å låne ut pengene sine for å tjene mer på det, og andre institusjoner blir insentivisert til å søke høyere renter fra lånene enn det Fed tilbyr.

Begge interaksjonene øker tilbudet på lån som senker rentene.

Endelig har Fed et annet verktøy for å hjelpe med å kontrollere priser diskonteringsrenten. Dette er satsen som Fed bruker for å gi ut lån til banker.

Å ta et lån fra Fed betraktes som en nødsituasjon, siden det betyr at ingen andre institusjoner ønsket å låne låntakeren penger i dagmarkedet. Som sådan priser Fed vanligvis denne diskonteringsrenten litt høyere enn den føderale fondssatsen. Uansett å ha Fed tilby lån til banker til en hastighet den kontrollerer, gir systemet en øvre grense på maks rente. Med dette verktøyet kan Fed nå styre renten på dagmarkedet veldig tett.

Kilde: Forfatter

Kilde: Forfatter

Som du kan se, kontrollerer Fed nå både den nedre og øvre grensen av dagslønnsrenten, og effektivt fester den til det området det ønsker.

Kvantitativ lettelse (QE)

Og nå, det siste verktøyet i Fed’s arsenal – det vi har hørt om – kvantitativ lettelse!

Selv om det høres komplekst ut, er det relativt enkelt i virkeligheten – det er prosessen med at Fed kjøper eiendeler fra medlemsbankene med nyopprettede penger.

Det er det samme som en åpen markedsoperasjon – den eneste forskjellen er at kvantitativ lettelse gjøres i mye større målestokk og dermed ikke betraktes som en normal daglig drift som åpne markedsoperasjoner..

Disse nye eiendelene går på Feds balanse – det er nettopp det som får Feds balanse til å utvides, slik mange medieoverskrifter bemerker.

kvantitativ lettelse (QE) – handlingen om at sentralbanken utvidet balansen ved å gjennomføre store åpne markedsoperasjoner finansiert av nyopprettede penger. Det brukes vanligvis til å kjøpe langsiktige (10 til 30 år) amerikanske statskasser fra medlemsbanker.

Effekten av dette er at det sprøyter nye penger inn i medlemsbankenes reserver, noe som øker kapitalen og lar dem låne ut mye mer enn de kunne ha med hensyn til deres kapitalkrav..

Jo flere banker kan låne ut – jo mer vil de gjøre, og dermed øker tilgangen på lån. Etterspørselen faller siden mindre banker trenger likviditet.

QE gjør det slik at rentene faller.

Sideanmerkning: Kvantitativ innstramming

Hvert ovennevnte verktøy er nyttig både for å øke og senke priser. Siden QE bare kan senke priser, har den en motpart som heter kvantitativ innstramming (QT) som er den nøyaktige omvendte – handlingen til sentralbanken som krymper balansen ved å selge av eiendeler som resulterer i å øke renten.

Den interessante delen er at QT er det eneste verktøyet vi har nevnt som aldri før har blitt gjort i stor skala. Siden det ikke har vært mange praktiske anvendelser av det, må vi rette oppmerksomheten mot eksperimenter.

Fed har eksperimentert med QT gjennom hele 2018 og 2019 da den solgte av noen eiendeler i balansen, men den måtte brått avslutte den ganske kort tid etter, når den først la merke til en bremsende økonomi..

Det andre levende eksperimentet som viser kvantitative innstrammingskvaliteter er Bitcoin.

Foto av Innviklet Explorer på Uplask

Foto av Innviklet Explorer på Uplask

Sammendrag

I dette lange stykket lærte vi massevis om hvordan penger skapes i verden, hvordan transaksjoner driver økonomien vår (en persons utgifter er andres inntekt) og den grunnleggende betydningen av kreditt for å øke økonomisk vekst og skape nye penger.

Vi dekket hvordan, i motsetning til populær tro, ikke Fed direkte skriver ut penger og distribuerer dem til verden. Måten å skape penger på er mye mer kompleks, vag og indirekte. Videre er det ikke umiddelbart åpenbart at pengeskaping er dårlig, ettersom kreditt har sine fordeler for en økonomi.

Vi lærte at kredittutstedelse er mor til skapelsen av nye penger, og derfor er rentene grunnleggende for det.

Vi berørte kort noen av pengemekanismemekanismene som spilles – fraksjonell reservebank, det store reserveregimet, dagmarkedet og måten sentralbanken bruker sine verktøy til å samhandle med disse mekanismene for å kontrollere renten, nemlig kapitalkrav , åpne markedsoperasjoner, IOER, ON RRP, diskonteringsrente og kvantitativ lettelse.

Alle takeaways og oppsummerte kulepunkter

- Økonomien er summen av alle transaksjonene i alle markedene

- Kreditt hjelper til med å øke veksten i en økonomi

- Når et lån blir gitt ut, opprettes nye penger i systemet

- De fleste penger i dag er faktisk kreditt

- Bankenes reservekrav var flaskehalsen for kredittoppretting i lang tid, men sist har systemet gitt vei for en mer kompleks og vag mekanisme

- Den store mengden ny opprettelse av penger skjer gjennom kredittutstedelse fra private banker

- Renten som det brede publikum får på lån bestemmes i stor grad av reporandets renter over natten

- Rentenettene over repo-markedet over natten kontrolleres nøye av den føderale renten

- Federal Reserve kontrollerer den føderale fondssatsen via flere verktøy, begrenser den via IOER / ON RRP, overgrenser den til diskonteringsrenten og justerer tilbudet / etterspørselen av lån via QE

- Fordi renten påvirker etterspørselen etter lån, påvirker den hastigheten på skapelsen av nye penger. Fed påvirker derfor frekvensen av opprettelse av nye penger.

Neste gang du ser et stort M2-nummer, må du vite at det ikke er Fed som skrev ut $ 18 billioner M2, men det kan heller være at Fed ga de private bankene penger slik at de kan låne ut mye mer og øke pengemengden.

Selv om det er lett å klandre sentralbanken, er kjernen i problemet at hele systemet iboende er feil. Hvis kompleksiteten og uklarheten ikke er nok til å bevise det, bør det faktum at vi drev et banksystem basert på teoretiske modeller som endret seg tre ganger i løpet av det siste århundre, være et bevis på at dette systemet ikke er forsvarlig..

Velg bort, kjøp bitcoin.

Facebook

Facebook Twitter

Twitter