Kratek uvod v to, kaj vpliva na ponudbo denarja v sodobnem gospodarstvu

Neizpodbitno je – svet teče z denarjem. Ta misel je zakoreninjena v vseh nas in jo vsi globoko razumemo. To je razvidno iz dejstva, da vsak dan porabimo ogromno ur, da bi ga dosegli več.

V prostoru Bitcoin nenehno vidimo novice, meme in kritike o tem, kako so centralne banke spet natisnile absurdne količine denarja. Resnica je, da denarni sistem ne deluje tako preprosto – vpletenih je veliko več igralcev, ki na koncu odločijo o neto znesku novega ustvarjenega denarja na svetu.

Ta sistem močno vpliva na naše življenje – od stvari, kot so obrestne mere na naših varčevalnih računih, hipoteke, inflacija in cene premoženja, do svetovnih težav, kot je naraščajoča vrzel v neenakosti v bogastvu. Kljub pomembnosti le redki razumejo, kako ta sistem deluje. O tem nas v šoli ne učijo.

V tem delu bomo podrobno preučili kredit. Po članku boste bolje razumeli, zakaj je temelj našega sodobnega gospodarstva in kako je glavno gonilo ustvarjanja denarja, in lahko pregledali orodja, ki jih centralne banke uporabljajo za nadzor kreditov.

Avtor fotografije Brian Miller na Unsplash. Del Alecovega monopola (https://www.alecmonopoly.com/)

Avtor fotografije Brian Miller na Unsplash. Del Alecovega monopola (https://www.alecmonopoly.com/)

Transakcije

Da bi razumeli, kako se denar zasluži, moramo najprej razumeti, kako se porabi.

Vsi vemo, kaj a transakcija je – poraba denarja za kaj drugega, pa naj bo to storitev, blago, sredstvo ali kar koli drugega.

Gospodarstvo je vsota vseh transakcij na vseh svojih trgih.

Gospodarstvo je vsota vseh transakcij na vseh njegovih trgih.

S tem lahko rečemo, da je denar osnova vsake transakcije in s tem osnova gospodarstva.

Transakcija. (Foto: Blake Wisz na Unsplash)

Transakcija. (Foto: Blake Wisz na Unsplash)

Za lažjo transakcijo mora človek za nekaj porabiti svoj težko prisluženi denar. Napačno preprosta transakcija je ključni gradnik celotnega svetovnega gospodarskega stroja.

Ker je gospodarstvo vsota vseh transakcij in transakcijo vodi oseba, ki je pripravljena v zameno za nekaj porabiti denar, lahko rečemo, da gospodarstvo poganja poraba ljudi.

Tu je ključno opažanje, da ta porabljeni denar postane pridobljeni denar druge osebe.

Pomislite – vsak dolar, ki ga zaslužite, je dolar, ki ga je nekdo porabil. Poraba ene osebe je dohodek druge osebe.

Poraba ene osebe je dohodek druge osebe.

To je osnova izmenjave. Vse, kar delamo profesionalno, vedno zgradimo / damo nekaj, za kar se zamenja denarja.

Denar

Denar je človeški izum, ki ima dolgo, dolgo zgodovino. Vse vrste stvari so prej služile kot denar – barter, školjke, zlati kovanci – in še naprej je spreminjalo svojo definicijo, da so postale stvari, kot so papirnati denar, digitalni denar in bitcoin.

Brez upoštevanja preteklosti in prihodnosti se osredotočimo na denar kot tisto, o čemer danes najbolj običajno razmišljamo: dolarske bankovce.

Avtor fotografije Jonathan Borba na Unsplash

Avtor fotografije Jonathan Borba na Unsplash

Tako si ljudje predstavljajo denar, četudi v digitalni obliki.

A to ni povsem pravilno. Večina tega, kar danes ljudje imenujejo denar, je pravzaprav kredit – nekakšen začasni denar, ki ga je treba sčasoma vrniti posojilodajalcu (običajno banki).

Danes je večina denarja dejansko kredit.

Tako je. Večina denarja v gospodarstvu je dejansko začasne narave.

Za potrditev ni treba gledati dlje od uradnih podatkov – skupni znesek kredita v ZDA znaša 80 bilijonov dolarjev, medtem ko skupni znesek denarja je okoli 19 bilijonov dolarjev. To je približno razmerje 1: 4,2 – torej je na vsakih 4,2 začasnih dolarjev vsaj en stalni dolar.

Opomba: to število je spodnja meja, saj je težko ugotoviti, kateri del denarne zaloge M2 v višini 19 bilijonov dolarjev je kredit in kaj ne.

Kredit

Krediti so največji, najpomembnejši in najbolj nestanoviten del gospodarstva. To je dejanje izposoje denarja, ki ga obljubljate, da boste odplačali v prihodnosti.

Obstajata dva izraza, ki opisujeta to prepletenost zadolževanja:kredit in dolga.

Enkrat kredit se ustvari, se spremeni v dolga.

kredit (Srednjefrancoščina za prepričanje, zaupanje) – dejanje posojilojemalca, ki najema posojilo posojilodajalca.

dolga – dolgovani denar (tj. Obveznost) posojilojemalca, ko je najel kredit.

Kredit je tisto, kar omogoča navpično porabo porabe v našem gospodarstvu.

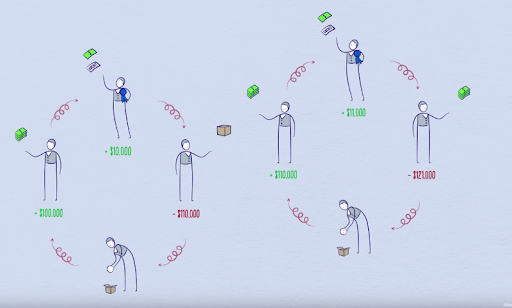

Če ste zaslužili 100.000 USD in vzamete 10.000 USD dobropisa, lahko nenadoma zapravite 110.000 USD! Ker je poraba ene osebe dohodek druge osebe, to pomeni, da je druga oseba pravkar zaslužila 110.000 USD! Predstavljajte si, da tudi oni vzamejo kredit, in tako se cikel nadaljuje.

Vir: Ray Dalio – Kako deluje ekonomski stroj. Uporablja se z dovoljenjem.

Vir: Ray Dalio – Kako deluje ekonomski stroj. Uporablja se z dovoljenjem.

Kredit je tisto, kar omogoča spiralno porabo našega gospodarstva navzgor.

To dejstvo je bistvenega pomena za vse ostalo.

Če spiralo nadaljujete dovolj dolgo, lahko vidite, kako se to pretvori v vedno večjo porabo in s tem v vedno več dohodka!

Več kot je kreditov, več denarja se pojavi v sistemu. Ker se kredit običajno uporablja za porabo, več kreditov se vzame, več dohodkov v sistemu narašča. Skozi to lečo lahko gledanje na kredit gledamo kot na dobro.

Toda tudi, več kreditov je, več dolga se ustvari.

Če to povežete z razmerjem 1: 4,2, si lahko predstavljate, kako daleč smo nadaljevali krog ustvarjanja kreditov.

Morda se sprašujete: “Od kod potemtakem ta čarobna zasluga?”

Delno rezervno bančništvo

Nekaj dlje od našega bančnega sistema ne iščite kredita!

Avtor fotografije Mor Shani na Unsplash

Avtor fotografije Mor Shani na Unsplash

Oglejmo si sistem bančništva, ki se uporablja vsaj že od nekdaj 15. stoletja, z ZDA so jo široko sprejele leta 1863.

Ta oblika bančništva se imenuje delno rezervno bančništvo – navaja, da banke smejo delček denarja, ki ga imajo v vlogah, posojati drugim.

Tu odpremo Pandorino skrinjico – denar, ki ga posojajo banke ustvarjena iz nič. Če Alice deponira dolarje v banki in banka del njih izposodi Bobu, imata Alice in Bob v banki denar, katerega vsota je večja od prvotno deponirane.

Z drugimi besedami – banke fizično nimajo vsega denarja, ki vam ga dajo, ko vzamete kredit. Denar, ki vam ga dajo, ko vzamete dobropis, je digitalni in sveže ustvarjen.

Upoštevajte, da banke ne morejo natisniti novega fizičnega denarja, lahko samo ustvarijo nov digitalni denar – navsezadnje so le posodobljene vnose v svojih zbirkah podatkov.

Na koncu tudi banke ne morejo ustvariti toliko digitalnega denarja, kot si želijo – obstajajo omejitve.

Imajo a obvezne rezerve – minimalni odstotek posojenega denarja, ki ga morajo po zakonu imeti v rezervi. To je običajno 10 odstotkov.

Rezervna obveznost banke je ozko grlo, ki narekuje, koliko posojil lahko dajo.

Za vsakega 1 dolar, ki ga ima banka v rezervi, bi lahko dala skoraj 9 dolarjev več posojila. Zato se imenuje delna rezerva – rezervira le delček dejanskega denarja, ki ga “daje” ljudem.

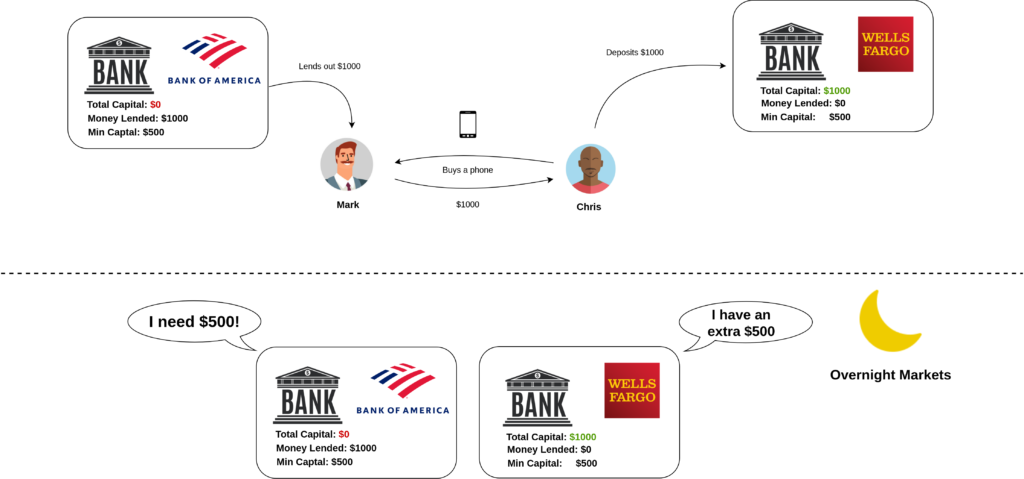

Nekaj primerov: Če banki položite 1000 dolarjev, lahko ta izposodi 900 dolarjev. To je dobesedno ustvarjanje denarja, saj imate v vaših očeh še vedno 1000 dolarjev v banki, v očeh posojilojemalca pa imajo v banki 900 dolarjev, vendar je bilo kdaj položenih le 1000 dolarjev. Rezultat tega je, da ima banka ljudi s 1.900 ameriškimi dolarji skupnih vlog, dejansko pa ima 1.000 dolarjev “pravega” denarja.

Tu je vizualizacija sistema v igri:

Po poti 1000 dolarjev – tako dobesedno deluje. Vir: Avtor

Po poti 1000 dolarjev – tako dobesedno deluje. Vir: Avtor

Zgornji primer ponazarja del potovanja z bančnim depozitom. Tako banke zaslužijo z depoziti – posojajo jih za obresti ne enkrat, ampak nenehno, ko ta nov denar kroži po sistemu.

Če pogledamo s sistemske ravni, lahko rečemo, da se pri dajanju posojil ustvarja denar. Ko so posojila plačana, denar izgine.

Mislite na to kot na balon, ki ga lahko do konca napihnete in izpraznite. V tem smislu lahko denar, ustvarjen iz posojil, štejemo za začasen, saj ga bomo sčasoma vrnili nazaj v banko.

Ko se dajo posojila, se v sistemu ustvari nov denar.

Ko se posojila vrnejo, denar izgine iz sistema.

To je za nekatere precej pamet. Potrebno je nekaj časa, da se ta ponor vklopi in ugotovi, kako deluje.

Opomba o obveznih rezervah

Ta kriza je prinesla spremembe v veliko stvari in delne obvezne rezerve so bile ena izmed njih. Bilo je ukinjena v ZDA marca 2020. To ni brez primere – veliko drugih držav nima obveznih rezerv (Avstralija, Velika Britanija, Kanada), veliko drugih ima majhne zahteve (Evropa: 1 odstotek) in ZDA.. se je premikal proti »Režim z bogatimi rezervami”Ne glede na to.

Tudi brez obvezne rezerve banke ne morejo natisniti čim več denarja. Še vedno so omejeni, tokrat s tako imenovanimi kapitalske zahteve. V ZDA kapitalske zahteve pomenijo, da mora imeti institucija z ustrezno kapitalizacijo razmerje med kapitalom in tveganjem ponderirano premoženje najmanj 4 odstotke – tj. Banka mora imeti najmanj 4 odstotke kapitala (navadne delnice, razkrite rezerve, zadržane dobička) iz vrednosti celotnega premoženja. (Kredit običajno predstavlja približno 75 odstotkov bank sredstva.)

V tem smislu so rezerve banke (tj. Denar, ki ga ima na računu Zvezne rezerve) del njenega kapitala, saj je razkrita rezerva.

Razlika je v tem, da ta razkrita rezerva ni več niti eno ozko grlo pri tem, koliko lahko izposodijo – zdaj je le njen del.

Ne glede na posebne predpise vam mora primer z delnimi rezervami dobro razumeti, kako nov denar v gospodarstvo vstopa s kreditom. Ali obstaja obvezna rezerva ali ne, je le meja, koliko kreditov je mogoče ustvariti.

Polemika o zahtevah glede delnih rezerv

Z nedavno ukinitvijo zahteve po delnih rezervah je trenutno na spletu veliko zastarelih / mešanih informacij.

Nadalje, če si človek vzame čas za potop v ekonomska literatura preteklega stoletja, presenečeni bodo, ko bodo videli, da so ekonomisti krožili skozi številne teorije o tem, kako zasebne banke ustvarjajo denar, vse to je temeljilo na teoretičnih modelih.

The prva študija z obrazložitvijo, podprto z empiričnimi podatki je bil objavljen leta 2014!

Zdi se, da obstaja precej spora glede tega, kako ta sistem deluje, in odkrito šokantno je izvedeti, da večina sodobne bančne politike, ureditve in reform temelji na teoriji in ne na dejstvih..

Zdi se, da empirični podatki potrjujejo, da lahko banke ustvarjajo denar iz nič, kar pa ne izpodbija dejstva, da je denar, ki ga lahko ustvarijo, omejen z regulativnimi zahtevami (kapitalske / rezervne), s katerimi se banke soočajo. Edina razlika je v tem, da jim ni treba nujno znižati rezerv, ko se da posojilo.

Odnašanje do zdaj

- Gospodarstvo je vsota vseh transakcij na vseh njegovih trgih

- Krediti pomagajo spodbuditi rast gospodarstva

- Danes je večina denarja dejansko kredit

- Ko je posojilo dano, se v sistemu ustvari nov denar

- Obvezne rezerve bank so bile dolgo časa ozko grlo za ustvarjanje kreditov, v zadnjem času pa se je ta sistem umaknil bolj zapletenemu in nejasnemu mehanizmu obsežnih rezerv

Povzetek Zaenkrat

Spoznali smo pomembnost transakcije in dejstvo, da so transakcije en sam gradnik gospodarstva. Pojasnili smo, kaj je kredit in kako pomaga povečati vrednost transakcij (porabo), kar posledično poveča dohodek.

Pojasnili smo, kako obvezne rezerve delujejo v sistemih z delnimi rezervnimi bankami, in izvedeli, da se do danes ekonomisti niso odločili za teorijo, ki narekuje, kako se ustvarja denar.

Dobro, kdo potem narekuje koliko ustvarja se nov denar?

Ustvarjanje denarja

Centralne banke so na splošno zadolžene za ustvarjanje denarja.

V ZDA je uradni cilj Zvezne rezerve voditi denarno politiko tako, da država doseže trajnostno dolgoročno rast. Z drugimi besedami, tiskanje denarja želi nadzorovati na način, ki je ugoden za rast.

Omenjeni novo ustvarjeni denar je lahko fizičen v obliki računov (tj. Ameriških dolarjev) ali digitalni v obliki številk v zbirki podatkov.

Vir: LM Otero / AP / Datoteka

Vir: LM Otero / AP / Datoteka

Ustvarjanje fizičnega denarja

Kar zadeva dolarske bankovce v ZDA, jih Ministrstvo za zakladništvo dobesedno natisne. Federal Reserve se odloči, koliko naj bo natisnjenih v skladu s fizičnim povpraševanjem po denarju – nato pa uredi zakladnici, naj natisne to dolarjev. Ta na novo skovani denar se nato prenese na Fedovih 28 blagajn in od tam se razdeli vsem bankam.

Dejanski papirnati denar je vse manjši – le 11 odstotkov celotne denarne ponudbe. (1,75 bilijona dolarjev od 15.333 bilijonov do konca leta 2019).

Tako je – večina denarja na svetu je digitalnih. Način ustvarjanja digitalnega denarja je precej bolj niansiran in manj neposredno pod nadzorom Feda.

Potopimo se globlje, da bi razumeli, kako ustvarja preostalih 89 odstotkov ameriške denarne zaloge.

Ustvarjanje digitalnega denarja

Če se spomnite, smo omenili, da je kredit denar, ki je izposojen. Ker so zasebne banke tiste, ki posojajo denar širši javnosti, lahko rečemo, da imajo moč digitalnega ustvarjanja denarja.

Če je večina denarja na svetu digitalnih, potem morajo biti zasebne banke tiste, ki ustvarjajo večino denarne ponudbe na svetu.

Točno tako je – ogromno novega denarja nastane z izdajanjem kreditov pri zasebnih bankah. To je v nasprotju s splošnim prepričanjem in naslovi v medijih, ki trdijo, da centralne banke tiskajo ogromne količine denarja.

Nov denar ustvarjamo z izdajo kreditov pri zasebnih bankah.

Ob tem je še vedno odvisno od centralnih bank, da to nadzorujejo v skladu s svojo monetarno politiko.

Vloga centralnih bank

Centralne banke še vedno močno vplivajo na to, koliko denarja se ustvari, le nadzorujejo ga posredno s primerno spodbudo zasebnih bank in prilagoditvijo ponudbe denarja.

Federal Reserve ima tri glavne načine nadzora nad stopnjo ustvarjanja novega denarja:

- Kapitalske zahteve

- Stopnja zveznih skladov

- Kvantitativnega popuščanja

Pojdimo nad njimi:

Kapitalske zahteve

Kapitalske zahteve same po sebi omejujejo, koliko kreditov lahko banka da. Prej je bila ozka grla obvezna rezerva, a kot smo že omenili, so banke zdaj omejene le s kapitalskimi zahtevami.

Če bi Fed želel zmanjšati znesek kredita v sistemu, bi povečal kapitalske zahteve bank in s tem še zmanjšal znesek kredita, ki ga smejo dati s trenutnim kapitalom.

Nasprotno, če bi želel povečati znesek kredita v sistemu, bi lahko Fed znižal kapitalske zahteve, da bi bankam omogočil več posojanja s tem kapitalom, ki ga imajo trenutno.

Če bankam omogočamo, da dajo čim več posojila, še ne pomeni, da bodo posojila dana. Navsezadnje morate spodbuditi javnost, da najame tudi več posojil.

Stopnja zveznih skladov

Če ste že kdaj brali finančne medije, bi zagotovo videli naslove, kot je »Fed znižuje obrestno mero«.

Običajno omenjena obrestna mera je v resnici stopnja zveznih skladov, temeljna obrestna mera za naše gospodarstvo, ki služi kot merilo in vpliva na vse druge stopnje. Da bi najbolje razumeli, kako deluje, moramo najprej razumeti, kje se uporablja.

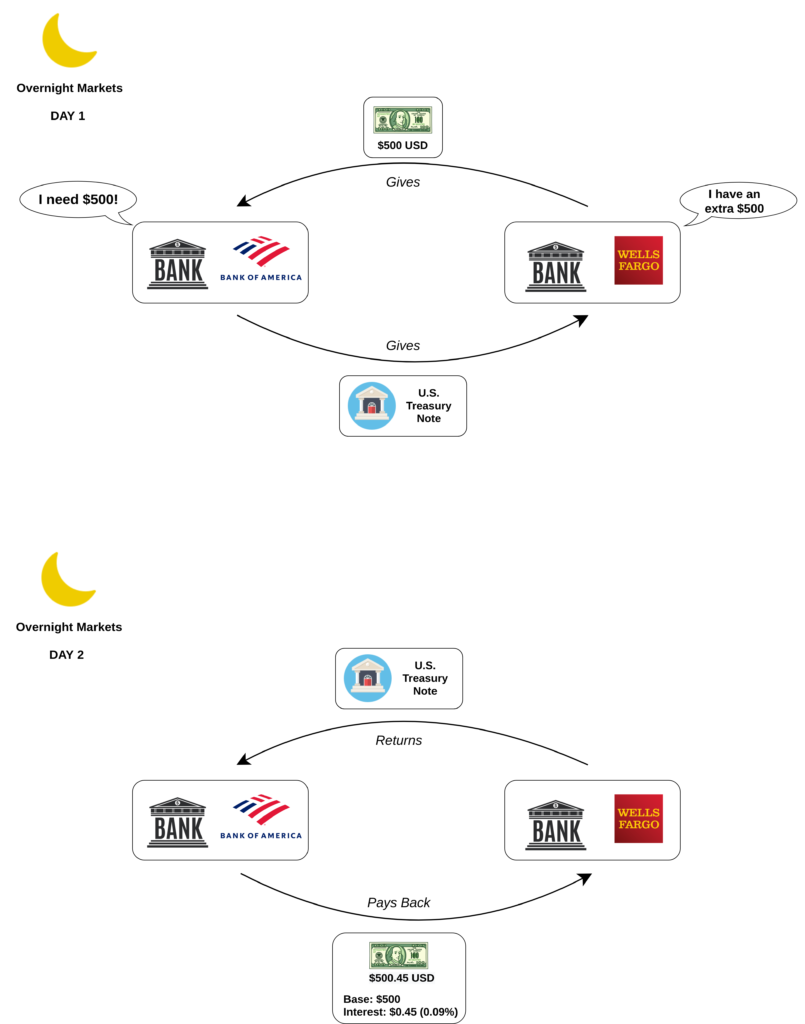

Zasebne banke skupaj z nešteto drugimi institucijami vsak dan trgujejo med seboj v ti repo trg čez noč.

čez noč – kratkoročno, običajno za en dan (torej čez noč)

repo (okrajšava za pogodba o odkupu) – zavarovano posojilo, pri katerem ena stranka proda vrednostne papirje drugi in se strinja, da jih bo odkupila po višji ceni. Na trgu čez noč so najpogosteje prodani vrednostni papirji ZDA.

povratni repo – kratkoročno zavarovano posojilo, kjer ena stranka od druge kupi vrednostne papirje in se strinja, da jih bo prodala po višji ceni. To je druga plat repo trgovine.

Ali je za banko, ki prodaja vrednostni papir in ga pozneje odkupi, repo. Za banko, ki kupi to varščino in jo pozneje proda po višji ceni, gre za obratni repo.

Trg čez noč ima poleg bank veliko udeležencev, vendar je njegov glavni namen bankam pomagati izravnati rezerve po dnevu poslovanja.

Prikazuje nekatere najnižje obrestne mere iz celotnega gospodarstva, delno tudi zato, ker so posojila na njem tako kratka.

Banke rezerve potrebujejo iz različnih razlogov – da bi zadostile plačilnim potrebam znotraj dneva, regulativnim omejitvam (npr. Kapitalskim zahtevam), notranjim omejitvam upravljanja tveganj in še več.

Vsak dan lahko banka da več posojil, ki so kratkoročno ugodna – to poravna naslednji dan prek trga čez noč. Primer:

Vir: Avtor

Vir: Avtor

Institucije imajo razlog za posojanje denarja na trgu čez noč, saj je to ena najvarnejših naložb. Banke s presežnimi rezervami prav tako spodbujajo, da ta denar posojajo, da bi na njem zaslužile obresti.

To zanimanje je znano kot stopnja čez noč in je določena s stopnjo zveznih skladov (FRR).

Od tega pisanja, stopnja čez noč je 0,09, ki je znotraj ciljne stopnje zveznih skladov 0,00 do 0,25.

Na začetku katerega koli delovnega dne banke s presežnimi rezervami posojajo denar drugim bankam v obliki posojila čez noč. Navedeno posojilo se običajno plača na začetku naslednjega delovnega dne po tem (torej čez noč). Ta posojila so zavarovana z zakladnicami ZDA.

Dva koraka repo pogodbe. Ta postopek je standarden in se ponovi večkrat vsak dan. Vir: Avtor.

Dva koraka repo pogodbe. Ta postopek je standarden in se ponovi večkrat vsak dan. Vir: Avtor.

Stopnja čez noč teh repo pogodb je zelo pomembna za postopek ustvarjanja novega denarja, ker je močno vezana na obresti, ki jih bodo banke ponudile svojim strankam.

Visoka obrestna mera čez noč pomeni, da bodo banke svojim strankam ponujale višje obrestne mere (sicer bi lahko posojale le na trgu čez noč, ki je varnejši). Višja kot je stopnja, manj povpraševanja po posojilih bo, manj bo ustvarjenega novega denarja.

Nasprotno pa nižja stopnja čez noč pomeni nižje obresti za stranke, s čimer se poveča povpraševanje po posojilih in spodbuja ustvarjanje novega denarja.

Torej, kako Fed nadzoruje ta trg?

Že v dneh delnih rezerv, ko je obstajala obvezna rezerva, so bili glavni dejavnik za nadzor teh stopenj tako imenovani odprtega trga.

delovanje na prostem trgu – centralna banka kupuje ali prodaja vrednostne papirje na prostem trgu za izvajanje denarne politike. To so lahko zgolj transakcije (nakup / prodaja) ali pogodbe o ponovnem nakupu (repo / povratni repo).

Ko želi Fed znižati obrestne mere, natisne svoj denar in ga uporabi za nakup vrednostnih papirjev pri bankah. Ker lahko Fed ustvari toliko denarja, kolikor hoče, je lahko neskončen kupec.

Z nakupom vrednostnih papirjev z na novo natisnjenim denarjem Fed vbrizga novo likvidnost v bančni sistem. Ker se banke nato znajdejo v dodatnem denarju, je povpraševanja po posojilih manj, zato obrestne mere za posojila padajo, da bi zadostile povpraševanju.

Nasprotno, ko želi Fed zvišati obrestne mere, bankam proda vrednostne papirje, pobere gotovino (rezerve) iz bančnega sistema in s tem poveča povpraševanje po posojilih. Zaradi omejene ponudbe gotovine se obrestne mere dvigujejo, ker so banke zanj pripravljene plačati višje.

Dandanes imajo operacije odprtega trga v režimu obsežnih rezerv manjši učinek. Razlog za to je velika količina rezerv – majhne spremembe ponudbe ne vplivajo več toliko na stopnje.

Namesto da bi opravljal obsežne operacije na odprtem trgu, je Fed začel uporabljati druga orodja za omejevanje stopnje zveznih skladov.

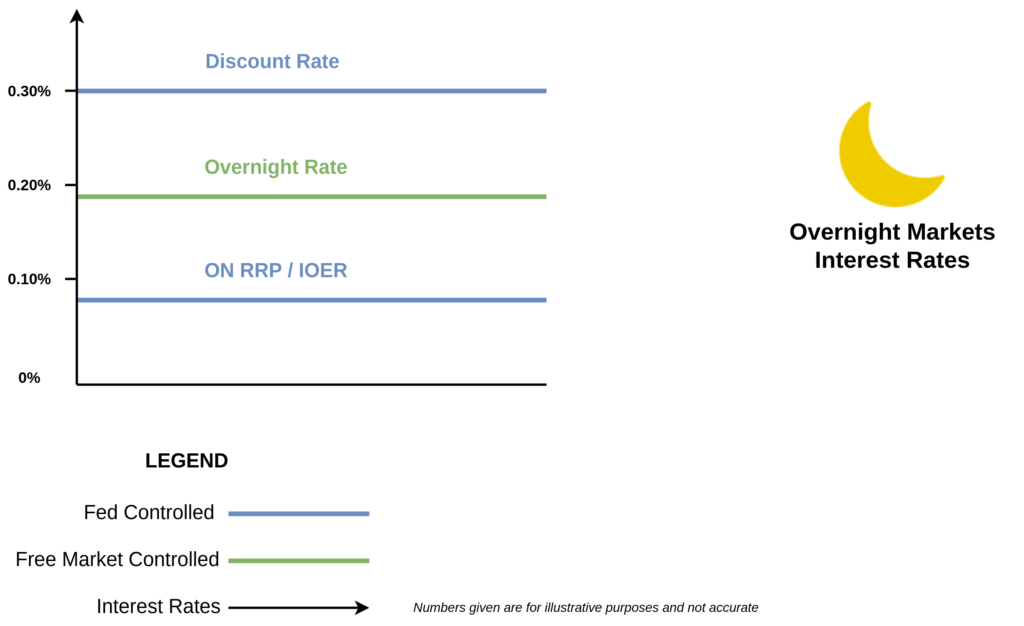

Najprej je uvedla novo pravilo, v katerem bankam plačuje obresti za presežne rezerve, ki jih hranijo na svojem računu pri Fed. To je znano kot IOER oceniti.

Stopnja IOER (obresti na presežne rezerve) – obresti, ki jih Fed plača bankam članicam za presežne rezerve, ki jih imajo na računu pri Fed.

Če želi Fed zvišati obrestne mere, lahko poveča stopnjo IOER, ki jo ponuja. S tem bi banke drugim bankam posojale denar le, če bi jim zaslužile več, kot bi svoj denar parkirale pri Fedu.

Težava je v tem, da so na trgu čez noč udeleženci, ki niso banke, zato nimajo dovoljenja za račune pri Fed in ne morejo imeti koristi od IOER.

Te nebančne institucije bi lahko še vedno dajale posojila za manj kot IOER, zato je Fed to rešil tako, da je odprte trge opravljal v obliki ponujanja institucij pogodb o odkupu po želeni stopnji Fed – institucije od Fed kupujejo vrednostne papirje in jih prodajajo po višji ceni cena. To je z vidika institucije obratna pogodba o odkupu.

Ker Fed tiska svoj denar, lahko v obratnih repo poslih ponudi kakršno koli visoko stopnjo, kar nebančnim institucijam ne daje spodbude, da ponujajo posojila po nižjih obrestnih merah od te (lahko Fedu prodajo za zagotovljeno višjo donosnost).

Ta stopnja se imenuje VKLOP RRP.

ON RRP (ponudbena stopnja za povratne repo pogodbe čez noč) – obresti, ki jih Fed plača institucijam, ko z Fed izvedejo obratni repo (ko od Fed kupijo vrednostne papirje, da jih prodajo po višji ceni).

Dvig obojega IOER in VKLOP RRP poveča obrestno mero na trgu čez noč, ker noben udeleženec nima razloga, da bi ponudil posojila pod to mero. Služijo kot spodnja meja stopnje zveznih skladov.

Nasprotno pa spuščanje IOER in VKLOP RRP spodbuja znižanje obrestnih mer. Banke spodbujajo, da izposojajo svoj denar, da z njim zaslužijo več, druge institucije pa spodbujajo, da od svojih posojil zahtevajo višje obrestne mere, kot jih ponuja Fed.

Obe interakciji povečujeta ponudbo posojil, kar znižuje stopnje.

Nazadnje, Fed ima še eno orodje za pomoč pri nadzoru nad stopnjami diskontna stopnja. To je stopnja, ki jo Fed uporablja za dajanje posojil bankam.

Najem posojila pri Fed je nujna poteza, saj to pomeni, da nobena druga institucija posojilojemalcu ni želela posoditi denarja na trgu čez noč. Kot tak Fed običajno diskontno stopnjo določi nekoliko višje od stopnje zveznih skladov. Zgornja meja na najvišjo obrestno mero. S tem orodjem lahko Fed zdaj zelo natančno nadzoruje obrestno mero na trgu čez noč.

Vir: Avtor

Vir: Avtor

Kot lahko vidite, Fed zdaj nadzoruje spodnjo in zgornjo mejo stopnje čez noč in jo dejansko pripne na poljuben obseg, ki ga želi.

Kvantitativno lajšanje (QE)

In zdaj, zadnje orodje v Fedovem arzenalu – tisto, o katerem smo že slišali – kvantitativno popuščanje!

Čeprav se sliši zapleteno, je v resnici razmeroma preprosto – gre za postopek odkupa premoženja Fed pri svojih članicah z novoustanovljenim denarjem..

To je enako kot delovanje na odprtem trgu – edina razlika je v tem, da se kvantitativno popuščanje izvaja v veliko večjem obsegu in se zato ne šteje za običajno vsakodnevno poslovanje, kot je delovanje na odprtem trgu.

Ta nova sredstva sodijo v Fedovo bilanco stanja – ravno zaradi tega se Fedova bilanca stanja širi, kot opozarjajo številni mediji.

kvantitativno popuščanje (QE) – dejanje centralne banke, da širi bilanco stanja z izvajanjem obsežnih operacij na odprtem trgu, ki se financirajo iz novoustvarjenega denarja. Običajno se uporablja za nakup dolgoročnih (10 do 30 let) ameriških zakladnic pri bankah članicah.

Učinek tega je, da v rezerve bank članic vbrizga nov denar, poveča njihov kapital in jim omogoči, da izposojajo veliko več, kot bi lahko glede na svoje kapitalske zahteve.

Več bank kot jih lahko izposojajo – več jih bodo, zato se ponudba posojil povečuje. Povpraševanje upada, ker manj bank potrebuje likvidnost.

QE omogoča, da obrestne mere padajo.

Stranska opomba: kvantitativno zategovanje

Vsako zgoraj omenjeno orodje je uporabno za dviganje in zniževanje stopenj. Ker lahko QE samo zniža stopnje, ima poimenovano dvojico kvantitativno zaostrovanje (QT), kar je ravno obratno – dejanje centralne banke, ki zmanjšuje bilanco stanja s prodajo sredstev, kar ima za posledico dvig obrestnih mer.

Zanimivo je to QT je edino orodje, ki smo ga omenili in še nikoli ni bilo narejeno v velikem obsegu. Ker ga v praksi ni bilo veliko, moramo pozornost usmeriti na eksperimente.

Fed je eksperimentiral s QT v letih 2018 in 2019, ko je prodal nekaj sredstev v svoji bilanci stanja, vendar ga je moral kmalu zatem nenadoma končati, ko je opazil upočasnjeno gospodarstvo.

Drugi živi poskus, ki kaže kvalitativne zaostritvene lastnosti, je Bitcoin.

Avtor fotografije Zapleten Explorer na Unsplash

Avtor fotografije Zapleten Explorer na Unsplash

Povzetek

V tem dolgem delu smo se naučili tone o tem, kako denar ustvarja na svetu, kako transakcije poganjajo naše gospodarstvo (poraba ene osebe je dohodek druge) in temeljni pomen kredita za pospeševanje gospodarske rasti in ustvarjanje novega denarja.

Pokrili smo, kako v nasprotju s splošnim prepričanjem Fed ne natisne denarja in ga razdeli svetu. Način ustvarjanja denarja je veliko bolj zapleten, nejasen in posreden. Poleg tega ni takoj očitno, da je ustvarjanje denarja slabo, saj ima kredit koristi za gospodarstvo.

Izvedeli smo, da je izdajanje kreditov mati ustvarjanja novega denarja, zato so obrestne mere zanj bistvene.

Na kratko smo se dotaknili nekaterih delujočih mehanizmov ustvarjanja denarja – delno rezervno bančništvo, režim obsežnih rezerv, trg čez noč in način, kako centralna banka uporablja svoja orodja za interakcijo s temi mehanizmi za nadzor obrestne mere, in sicer kapitalske zahteve , operacije na odprtem trgu, IOER, ON RRP, diskontna stopnja in kvantitativno popuščanje.

Vsi izdelki za ponev in povzeti bullet točke

- Gospodarstvo je vsota vseh transakcij na vseh njegovih trgih

- Krediti pomagajo spodbuditi rast gospodarstva

- Ko je posojilo dano, se v sistemu ustvari nov denar

- Danes je večina denarja dejansko kredit

- Rezervne obvezne zahteve bank so bile dolgo ozko grlo za ustvarjanje kreditov, v zadnjem času pa se je ta sistem uvrstil na mesto bolj zapletenega in nejasnega mehanizma

- Ogromna količina novo ustvarjanje denarja poteka z izdajanjem kreditov pri zasebnih bankah

- Obrestno mero, ki jo dobi široka javnost za posojila, v veliki meri določajo obrestne mere repo trga čez noč

- Obrestne mere repo trga čez noč strogo nadzirajo stopnje zveznih skladov

- Federal Reserve nadzoruje obrestno mero zveznih skladov prek več orodij, nižje mejo prek IOER / ON RRP, zgornjo mejo diskontne stopnje in prilagajanje ponudbe / povpraševanja po posojilih prek QE

- Ker obrestna mera vpliva na povpraševanje po posojilih, vpliva na stopnjo ustvarjanja novega denarja. Fed torej vpliva na stopnjo ustvarjanja novega denarja.

Naslednjič, ko boste videli veliko številko M2, vedite, da Fed ni tiskal 18 bilijonov dolarjev M2, mogoče pa je, da je Fed zasebnim bankam dal denar, da lahko dajo veliko več in povečajo ponudbo denarja.

Čeprav je enostavno kriviti centralno banko, je bistvo tega, da je celoten sistem sam po sebi napačen. Če zapletenost in nejasnost nista dovolj za dokazovanje, bi moralo biti dejstvo, da smo upravljali bančni sistem na podlagi teoretičnih modelov, ki so se v preteklem stoletju spremenili trikrat, dovolj, da dokaže, da ta sistem ni trden.

Odjavite se, kupi bitcoin.

Facebook

Facebook Twitter

Twitter